原标题:凯撒、众信拟合并的六大疑问:未来可期,但如何先熬过漫漫危机“黑夜”?

疫情影响下,没有不可能?

凯撒旅业一纸公告,“官宣”其将换股吸收合并众信旅游,同时发行 A 股股票募集配套资金。

这其中两个关键信息:换股合并、募集资金。背后的共因是:钱,以及抱团求“钱”。

疫情造成出境游冰封,迄今未解,众信旅游去年净亏损超14亿元,凯撒旅业净亏损近7亿元,且亏损态势延续到今年第一季度。

两大出境游巨头的拟合并,难免令人“唏嘘”,而在出境游完全恢复仍可能需两三年乃或更长时间里,如何熬过漫漫黑夜,着实难有足够底气。

大概率来看,国内出境游企业两强格局将变,一强乃至一超局势愈明。

围绕这次拟合并,其实还有几个待解疑问:

1、阿里巴巴是众信旅游的第三大股东,为何众信旅游依然选择与凯撒旅业合并?且众信旅游是偏被动角色?

2、京东较深度”绑定“了凯撒旅业,阿里会是合并中的“异议股东”吗?最终阿里是否会选择退出?

3、作为更主动角色的凯撒旅业,与众信旅游合并后,能实现“1+1大于2”吗?

4、双方都面临较大的困境乃至危机,合并是不得不而为之?出境游恢复前的漫漫长夜如何熬过去?

5、合并对应的双方业务互补逻辑,又该如何多层次理解?如何为现状、未来提供更多可能?

6、如果熬过了“黑夜”,双方的合并战略意义会体现在哪里?

不得不合并吗?

凯撒与众信是不得不合并吗?

我们主要看相对被动一方众信旅游的境况,分三个维度:业绩、内部调整、外援。

一、业绩。

众信旅游年报显示,其2020年营收16.13亿元,同比下降87.27%,归属于上市公司股东的净亏损14.12亿元,同比下降2158.19%。

此外,众信旅游2021年第一季度报告显示,其一季度营收8517.01万元,同比下降92.54%;归属于上市公司股东的净亏损7463.69万元,亏损同比扩大156.82%。

纵然国内旅游市场整体复苏局势走好,但出境游市场几无变化,众信旅游的出境游批发+零售的基本面也就难有好转,业绩陷入困顿期。

考虑到出境游较完整恢复还有较漫长时间,大概率需要2-3年,且其中还存有较多不确定性,这个不确定的时间里,众信旅游的业绩要有“扭转”性好转,概率较低。

二、这就要说到第二点,众信旅游的内部调整。

去年6月初,众信旅游董事长冯滨重新出任众信旅游总经理。众信旅游彼时的说法是,冯滨重新出任总经理“将更有力地领导公司上下发挥最大效能,充分抓住行业调整期的重大机遇,全面提升各项业务的领先优势......”

或可以理解为,冯滨作为总经理是疫情影响下“特殊之举”,重回具体业务一线,有助于更直接把握了解企业与行业局势现状与变化,并更好协调统合公司内部资源,贯彻公司发展新战略(或策略)。这和梁建章曾重掌携程CEO之职,有一些类同意思。

众信旅游更多的调整体现在业务层面,其中旅游购物和免税业务是重点,包括与中免集团、王府井签订合作协议,众信旅游的渠道、资源以及C端客户,都是这些合作的加分项,而其成立MCN公司,进入网红直播领域,也和这些优势元素有较大关联。

新业务营造了新的想象空间,但也需直言的是,这些业务作为长线布局带来新可能,但短时效应难以明显,对较好改善众信旅游境况还需要更多时间。以一细节来说,众信旅游客户资源较侧重B端,相比零售的C端客户资源,可腾挪转化空间相对小些。

而将积累的出境游能力、资源等转接到国内游市场,同样至少涉及产品能力、客户转化两个问题,这又延伸到国内资源获取、整合的能力与空间,供应链的整合,新产品逻辑,以及既有客户体量多少等。这是一个综合的系统过程。

出境游企业转做国内市场不易,可部分佐证的是,去年至今公开“倒下”或陷入危机的旅企中,出境游企业相对突出。

三、从外部尝试打破困境,也是个选择。

去年9月底,阿里网络与冯滨签署《股份转让协议》,冯滨拟以8.46元/股转让5%无限售流通股予阿里网络,共计4547.03万股,转让总价款约3.85亿元,转让后,阿里网络成为众信旅游第三大股东。

同时,众信旅游与阿里旅行共同出资成立合资公司,主要从事旅游产品分销解决方案系统能力输出及旅游产品分销平台业务。

对此合作,众信旅游高管表示,众信引入阿里不单单是资金方面的考量,更是资源的引入,为公司未来发展打开空间。

众信旅游与阿里的合作,至少在三方面有想象空间:

1、众信旅游的批发优势也即供应链优势,能与飞猪的零售互补;

2、阿里的数字化技术及能力、新零售能力,可对众信旅游的供应链进行一定改造乃至升级,并帮助打通线上线下流量,这对寻求国内旅游市场开拓的众信旅游来说,比较重要。而对阿里来说,国内旅游市场相对高碎片化资源属性,算是为其提供了一个“训练场”和渗入作用空间。参考阿里新零售在线下商场的布局,其要打通线上线下,并对传统商场的供应链、服务链等进行改造,同时也植入自己的支付场景等。

3、阿里带来直接的资金支持,未来不排除更多支持的可能性。

可以说,众信旅游和阿里的合作空间及潜能不算小,阿里可能是众信旅游发展的一个大变量,但从目前凯撒旅业拟与众信旅游合并趋势来看,阿里对众信旅游的支持并不算突出?要不然众信旅游也不一定要作为相对被动一方选择合并。

毕竟京东在凯撒旅业中已在扮演一个重要角色。

去年4月消息,京东全资子公司斥资4.5亿元参与凯撒旅业定增,定增完成后,其持股比例达7.37%。

同时,京东和凯撒旅业的合作还包括:一、凯撒旅业将商旅方面的大出行产品与精神消费类产品纳入京东生态系统,补充凯撒旅业在京东旅行频道上的二级频道“商旅”下的产品供应链;二、京东利用其线上平台的渠道资源促进凯撒旅业市场空间的拓展,凯撒旅业利用其线下门店优势,双方共同探索“互联网+门店”的营销模式。

概括下,双方合作业主要是资金、资源、产品与渠道等,这和众信与阿里的合作,算是较类同。

另加上京东曾将自己持有的途牛股份,尽数转给凯撒集团,京东与凯撒的“绑定”,相较于众信与阿里要更深。

待合并完成,京东与阿里势必面临一个如何竞合的问题,从既有情况看,阿里大概率是相对“弱势”一方。如果最终凯撒众信合并,可以猜测认为阿里选择了“退让”。

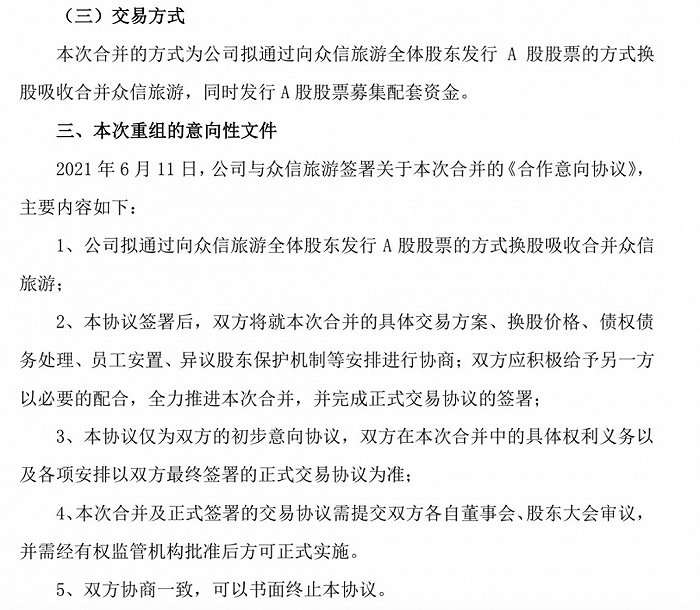

在凯撒众信合并的《合作意向协议》中有个内容:本协议签署后,双方将就本次合并的具体交易方案、换股价格、债权债 务处理、员工安置、异议股东保护机制等安排进行协商。

截图来源:凯撒旅业公告

截图来源:凯撒旅业公告阿里是其中的异议股东吗?有可能;阿里会退出吗?也有可能。

如果成真,阿里何以如此选择?

阿里当时接手冯滨股份转让,难免与当时股价相对较低有关系(京东参与凯撒旅业定增也有这个意思),以及众信旅游作为出境游龙头企业之一,也有强强联合互相满足彼此诉求的考虑。但出境游恢复的较长时间和诸多不确定性,还有众信旅游在国内旅游市场开拓的不易、资源整合较难等,都会影响阿里在寻求供应链支持、新零售实践的信心或积极性,远水难解近渴,也就影响了阿里对众信提供支持的力度,双方的利益难以在较短时间里最大化,对众信旅游的困境或危机的缓解,施加作用可能有限,选择合并有无奈因素。

先要熬过漫漫黑夜

作为这次拟合并中偏主动角色的凯撒旅业,其实在业绩、业务等方面也存在不少问题或挑战,但因为在国内旅游市场相对更早,腾挪应对空间相较众信旅游要大,整个基本面比众信要好。

凯撒旅业2020年财报显示,其该年营业收入约为16.15亿元,同比下降73.25%;归属于上市公司股东的净亏损约6.98亿元,同比同比下降655.74%。

另其今年一季度营收2.4亿元,同比下降67.91%;归属于上市公司股东的净亏损为9409.47万元,同比扩大46.52%。

所以,凯撒旅业与众信旅游的合并,从现状来说更像是出境游冰封下“难兄难弟”的联合,在核心支撑业务出境游还有一个较长煎熬等待恢复的时间里,两者的合并明智吗?

虽然众信旅游当前的股价因疫情影响已走低,合并代价相对会低一些,但凯撒旅业其实类同,考虑到合并以换股形式进行,严格来说代价也不会多低。

强者的合并,对任何一方来说都算是“抉择”,尤其在彼此境况都不太好、藏有潜在未知风险时。但既为“抉择”,除了不得已,彼此也应已有通盘考虑。

凯撒旅业与众信旅游的合并,自然存有不少挑战乃至风险,甚至部分风险可能加剧,而若从一个偏积极乐观的角度来看,又可能如何?真正合并后,1+1大于2,这个可能有多大?

6月15日的公开报道提到,针对凯撒旅业拟吸收合并众信旅游一事,凯撒旅业相关工作人员对媒体表示,众信旅游主要做旅游批发,凯撒旅业主要做零售,双方业务具有一定的互补性,两家合并主要是出于战略上的考虑。如若能成功整合,无论从市场、产品或是目的地资源把控上面都会有不一样的影响力。

这是两者合并的第一层逻辑,但也是第二、第三层逻辑。

之所以说是第一层逻辑,在于所谓的互补,相较于现状,只是后话,在出境游未完全恢复前,双方的互补效能会打折很多。而第二、第三层逻辑,又在于这种互补的空间,将带来诸多新可能。

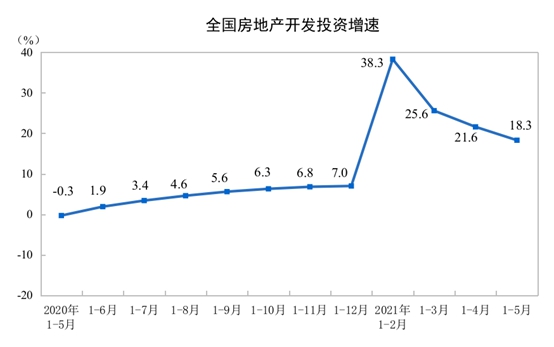

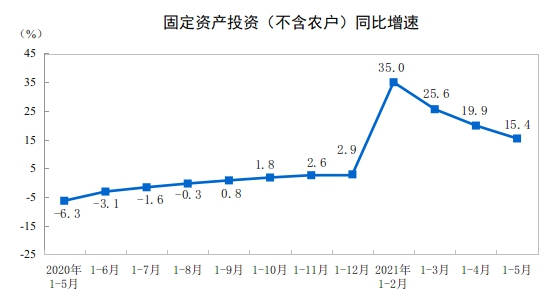

凯撒旅业、众信旅游首先要考虑的是如何“熬过”出境游恢复前的“黑夜”,国内旅游市场成为仰赖,这其中有两个变量:

一是凯撒旅业、众信旅游在国内旅游市场的既有业务、新布局,能否适度冲抵入境游的损失。凯撒旅游主要在航食、铁路配餐、易生金服(旅游金融)、免税等领域,众信旅游主要在网红直播、免税等领域。双方在免税、国内旅游目的地开拓(比如海南)等方面会有更多的协同互促可能,帮助业务和营收扩容,但这些业务的体量尚小,对业绩好转、应对困境等作用也还有限;

二是双方合并后,可整合利用的银行授信、资金支持等可能增加,同时考虑到合并后在未来出境游市场的地位和潜在发展空间,资本或金融机构的支持力度相比未合并前,可能更大,这些资金的统筹利用,轻重缓急结合,有助于对抗和弱化出境游的影响,更好的熬下去。

凯撒旅业公告中提到:换本次合并的方式为公司拟通过向众信旅游全体股东发行 A 股股票的方式换股吸收合并众信旅游,同时发行 A 股股票募集配套资金。

注意最后一句“同时发行 A 股股票募集配套资金”,合并抱团后再争取更多资本支持,其意明显。

而如果熬过了“黑夜”,双方合并的战略意义才会更多显露,其业务互补,包括供应链做厚做长,供给与需求做长做深,提升效率,以及市场竞争力提升、机会获取、市场份额扩增等方面,都会有所显现。

凯撒旅业曾经提到,出境游行业确实过了增速很快的阶段(2016 年为分 岭,2015 年及以前增 较 快),其认为出境游 业已经进 相对平缓的阶段。在这个阶段,要比拼的包括供应链厚度与长度、服务效率,以及用户转化效率与频率等,凯撒旅业与众信旅游的合并,在这些方面会有所助益。

而若在未来的出境游市场有更多作为,对于它们在国内旅游市场的业务板块,也可能带来协同效应。

这些是乐观视角,在它们走向一个期许的光明未来前,还是那句话,先要穿越那仍显漫长的“黑夜”。