原标题:比亚迪:业绩没有兑现想象,投资逻辑打折了

摄影师:范剑磊

比亚迪(002594.SZ)于北京时间8月27日晚发布了2021年半年报,海豚君整体感觉比亚迪还是那个不能看业绩来投资的比亚迪。要点如下:

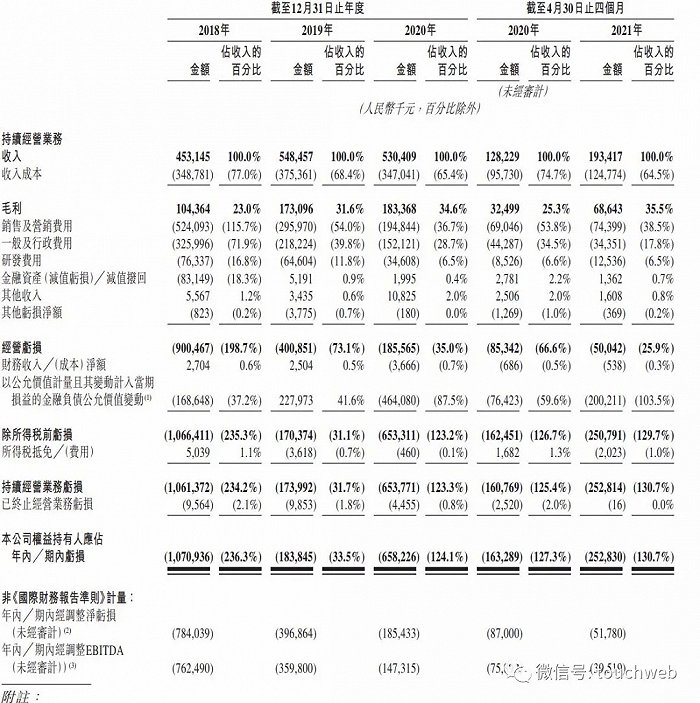

1、汽车业务量增价降,量增推动业绩提升的投资逻辑打折。2021年以来比亚迪的销量数据持续带给资本市场惊喜,但此次半年报我们看到比亚迪的收入表现弱于销量表现,利润表现则还是一塌糊涂,量增推动业绩提升的投资逻辑在业绩兑现上打了折扣。

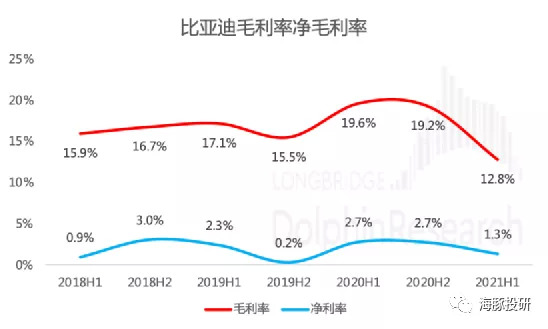

2、推测汽车业务毛利率下滑的主因是车型结构变化和锂电池原材料成本上行。公司上半年汽车业务毛利率19.5%,环比下滑6.5pct,同比下滑4.4pct,成为2019年以来最差的半年度毛利率,略显扎眼。

海豚君推测主因是电池上游原材料的涨价,毕竟贵为电池至尊的宁德时代的毛利率也出现了环比4个点的下滑;涉及整车和零部件但不自供电池的其他整车厂,毛利率表现则比较稳定,但比亚迪有自身产品结构的变化,对公司毛利率造成一定影响。

3、汽车业务利润表现依旧一塌糊涂。比亚迪汽车业务历史盈利情况就不稳定,市场希望在销量起色的趋势下,能看到盈利修复的弹性,但本财报公司汽车业务的利润表现还是一塌糊涂。扣除比亚迪电子的利润之后的归母净利润只有为0.93亿元,不足1亿元,净利率0.2%,处于盈亏边缘,并且其中有接近10个亿的政府补助。

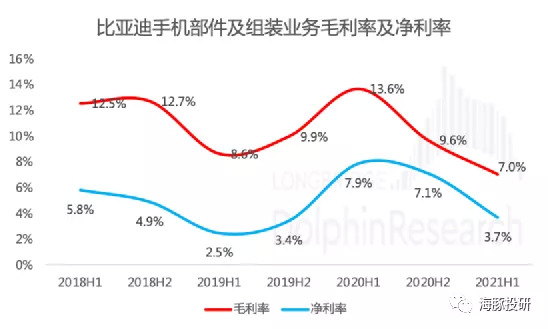

4、手机部件及组装业务营收和利润表现两极分化。手机部件及组装业务受益大客户核心产品出货量增加,营收继续增长,且跃居公司第一大业务。但因为利润薄的组装业务占比提升、芯片短缺导致成本上行、增厚去年利润的医疗防护产品下滑严重,在营收大幅增长的情况下,净利润却同比大幅下滑。

5、整体收入表现尚可,但利润很单薄。在汽车业务和手机部件及组装业务的共同影响下,公司整体收入表现尚可,但两个业务的盈利能力均在下行,导致公司整体利润太差。销量激增后的比亚迪,却还是那个利润很扎心的比亚迪。

整体观点:汽车销量激增是明牌情况下,海豚君认为这份半年报是不合格的,量增推动公司业绩提升的逻辑在业绩兑现层面被打了折扣,利润弹性并没有随销量增长而释放,在市场一片的看好中,要警惕增收不增利的尴尬局面。

对于比亚迪的半年报,重点关注什么?

比亚迪是一家业务结构复杂的公司,涵盖汽车、手机部件及组装、二次充电电池及光伏等业务,但海豚君7月份完成的比亚迪的深度文章《比亚迪:最会做电池的整车厂》、《比亚迪:暴涨过后,富贵稳中求》已经帮大家找出了核心,诸多业务中核心看汽车业务,汽车业务中核心看新能源乘用车业务,动力电池业务目前也隐含在汽车业务中。因此对于比亚迪的半年报,海豚君主要关注以下问题:

1、汽车业务:比亚迪汽车业务的车型结构复杂,包含油车也包含新能源车,包含乘用车也包含客车,即使销量是明牌的基础上,汽车业务创收情况也具备不确定性,因此我们关注汽车业务的营收增速的变化;

2、汽车业务:刨除手机部件及组装业务(由上市主体比亚迪电子运营),比亚迪业绩主要就是汽车业务贡献,因此海豚君从比亚迪的整体财务报表中扣掉比亚迪电子对应的数据,来看看比亚迪汽车业务的盈利状况,包括毛利率、费用率、净利率等;

3、手机部件及组装:手机部件及组装业务虽然不是比亚迪估值的核心,但目前是业绩的核心,并且覆盖业务众多,波动性较大,因此我们从比亚迪电子的视角来了解一下该业务波动背后的主因。

4、整体情况:影响比亚迪整体业绩的因素众多,因此我们关注整体的业绩增速和盈利能力的变化。

带着以上问题,我们来详细分析比亚迪的2021年半年报:

一、汽车业务

销量表现>营收表现>利润表现

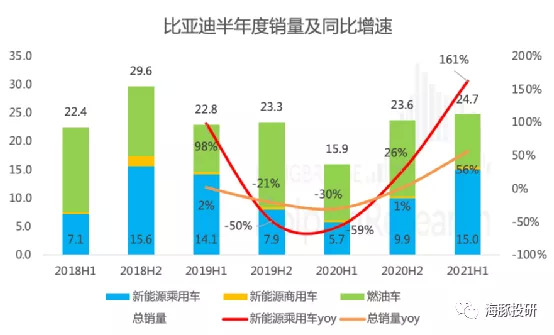

DM-i平台大获成功,新能源汽车累计销量破100万:2021年上半年,外在驱动(新能源汽车渗透率快速提升)和内在驱动(刀片电池在全系新能源车上搭载、混动平台DM4.0车型上市)的共振下,公司新能源汽车销量爆发式增长,销15万辆,同比增161%,创2018年以来的上半年销量记录,并带动公司整体销量实现接近25万辆,同比增56%。

同时在2021年的5月,公司第100万辆新能源汽车正式下线,成为首个完成100万辆新能源汽车下线的中国品牌,新能源汽车领导地位得以夯实。

数据来源:公司公告、海豚投研整理

车型结构改变,带动ASP下行,营收增速很一般:上半年公司汽车业务创收392亿元,同比增22%,销量强增长背景下,营收增速显得很一般,主要系车型结构的调整,海豚君推测ASP下行主要因为插混车型占比的提升,例如推动插混车与燃油车平价的DM-i平台的发布,定价更低的DM-i版本的秦和宋迅速成为爆款车型;纯电车型因为汉的热销,并不构成公司ASP下降的原因。

数据来源:公司公告、海豚投研整理

毛利率下滑,推测系车型结构变化和锂电池上游原材料涨价。销量暴增、ASP下行的情况下,公司上半年汽车业务毛利率19.5%,环比下滑6.5pct,同比下滑4.4pct,成为2019年以来最差的半年度毛利率,略显扎眼。海豚君推测,毛利率下滑的主要原因来自车型结构的改变和电池上游原材料的涨价。

毕竟贵为电池至尊的宁德时代的毛利率也出现了环比4个点的下滑,而比亚迪电池自供,无法向下游转移,只能自己咽下这口苦水;同时涉及整车和零部件但不涉及电池业务的其他整车厂,毛利率表现则比较稳定,但比亚迪有自身产品结构变化的问题,推测对毛利率是负面影响。

数据来源:公司公告、海豚投研整理

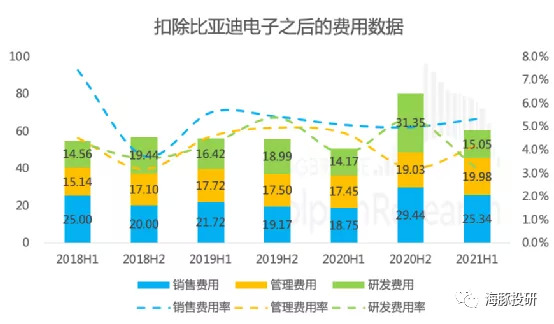

受益规模效应,费用率下降。公司并在不直接披露汽车业务的费用,我们需要在比亚迪整体业绩中剔除比亚迪电子的数据,来作为汽车业务费用数据的近似值。

2021年上半年公司销售费用、管理费用和研发费用合计支出60亿元,三大费用率合计12.6%,同比环比均下滑1个pct左右,主要受益规模效应,其中研发费用率下滑最明显,推出主要因为刀片电池和DM-i平台已经发布成功,研发压力相对缓解。

数据来源:公司公告、海豚投研整理

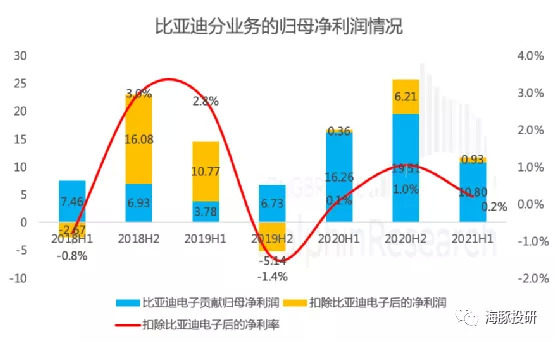

利润还是一塌糊涂。海豚君按照持股比例把比亚迪电子的归母净利润从公司的归母净利润中扣除,扣除后的归母净利润为0.93亿元,不足1亿元,净利率0.2%,处于盈亏边缘。

从下图可以看到,比亚迪汽车业务的盈利情况非常不稳定,而比亚迪电子才是公司利润的基石,并且在上半年汽车销量大增的情况下,仍然没有实现盈利的好转。

数据来源:公司公告、海豚投研整理

海豚君进一步粗看了一下,除了成本和上述三个费用之外,财务费用和政府补助也是影响公司利润的两个重要因素:

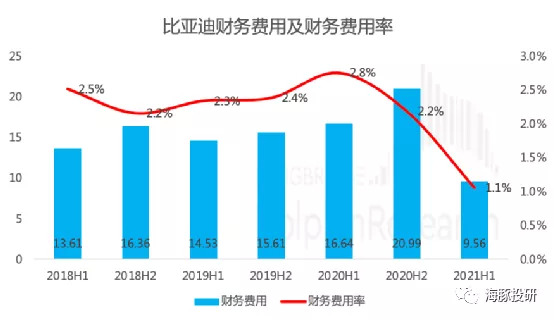

财务费用重:比亚迪业务之前一直奉行垂直整合战略,产业链覆盖长且宽,并且核心业务均坚持自研,需要的资金支持比较多,因此承担了较重的财务费用的负担。不过随着资本市场对公司的认可和公司业务的好转,公司资金成本在降低,财务费用压力在缓解。

政府补贴输血:“其他收益”科目中政府补助占大头,政府补助主要针对新能源汽车和动力电池,对比公司净利润和净利率的表现,政府补贴是公司盈利的重要支撑,虽然公司业务在好转,但政府补贴也在明显退坡,因此公司利润的好转没有如销量好转那么快。

考虑政府补贴,汽车业务实则是仍是亏损状态

数据来源:公司公告、海豚投研整理

数据来源:公司公告、海豚投研整理

二、手机部件及组装,收入利润两极分化

手机部件及组装不是公司估值的核心业务,却是公司业绩的核心,并且其中涵盖业务众多,因此海豚君在此做简要分析。

大客户核心产品出货量持续增加,营收规模扩张。2021年上半年比亚迪手机部件及组装业务实现营收431.3亿元,超过汽车业务成为公司第一大业务,营收占比47%,业绩扰动因素如下:

受益各国刺激消费的政策,智能手机市场持续复苏;

受益疫情催化,宅经济商机涌现,远程办公、在线娱乐等需求若渴,打底哦那个笔记本和平板等智能产品销量;

智能家居市场渗透率提升,公司新能智能产品业务保持高速增长,同比增38%;

新能源汽车销量大幅增长,汽车智能系统业务规模增长迅猛,同比增90%;

疫情防护常态化,医疗防护产品需求同比大幅下降;

数据来源:公司公告、海豚投研整理

盈利能力降低,净利润同比大幅下滑。上半年营收同比大幅增长的情况下,比亚迪电子利润却出现了30%多的下滑,代表盈利指标的毛利率和净利率下滑明显,基本腰折,背后主要因为利润薄的组装业务占比提升、芯片短缺导致成本上行、增厚去年利润的医疗防护产品下滑严重。

数据来源:公司公告、海豚投研整理

数据来源:公司公告、海豚投研整理

三、整体业绩:收入增加,利润微薄

营收及归母净利润:作为利润支撑的手机部件及组装业务利润下滑严重

上半年公司实现营收909亿元,同比增50%,环比去年下半年下滑5%,环比下滑主要系汽车业务产品结构比变化导致的ASP下滑。

数据来源:公司公告、海豚投研整理

上半年公司实现归母净利润11.7亿元,同比下滑29%,主要系汽车业务目前盈利薄弱且不稳定,构成公司利润支撑的手机部件及组装业绩的归母净利润下滑严重。

其他收益基本是政府补助,考虑公司11.7亿的归母净利润中有9.6亿元的政府补助,比亚迪实属处于盈亏边缘;

数据来源:公司公告、海豚投研整理

盈利指标走弱。上半年公司整体毛利率12.8%,净利率1.3%。根据海豚君前面的拆分分析,盈利指标走弱的主要原因在于:电池业务原材料成本上行、手机部件及组装业务中利润薄的组装业务占比提升、去年增厚利润的医疗防护用品大幅下滑。

数据来源:公司公告、海豚投研整理

费用整体表现比较稳定。研发费用率的下滑主要系刀片电池和DM-i平台已经发布成功,研发压力相对缓解,收入体量上行,规模效应凸显。

数据来源:公司公告、海豚投研整理