原标题:坐拥20万亿的信托行业,这个路口去哪儿?

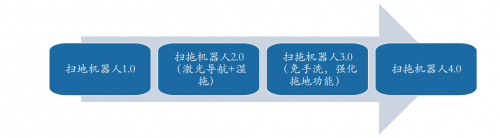

在宏观经济形势和资管新规背景下,中国百万亿规模的大资管行业将迎来全新的发展格局,同时也面临着内资资管正式接轨国际竞争带来的机遇和挑战。中国信托行业历经40多年发展历程,构建了极具特色的信托发展和服务模式,成为中国金融资源配置、服务实体经济发展的重要力量。但受多年特殊的市场机遇影响,信托公司传统主导业务仍以通道业务和固定收益类融资业务为主,在主动管理类业务尤其是股权投资业务方面,发展较为缓慢。

大资管时代,信托公司传统通道业务和融资类业务的萎缩已成为必然趋势,需在坚守合规经营的基础上,把握好转型定位和发展方向,创新产品和服务模式,大力拓展股权投资、资产证券化、投贷联动、债转股、并购基金等创新业务,支持实体经济结构调整和转型升级。其中,股权投资是信托公司布局发展的重要方向之一,但由于股权投资始终处于信托公司的非核心业务位置,因此关于信托股权投资的研究相对较少。

基于此,清科研究中心发布《2020年中国信托公司股权投资发展研究报告》(以下简称《报告》),以中国信托行业整体发展脉络和方向为“基底”,以信托股权投资相关业务发展研究为“主线”,结合典型发展模式和案例的研究,从多个角度梳理、总结中国信托公司股权投资业务的发展环境、发展现状及发展特点,探讨信托行业整体发展方向和趋势。研究报告主要包括六大模块,其中前三大模块:中国信托行业发展环境与发展现状、中国信托公司股权投资业务发展研究、信托公司与其他金融机构股权投资业务的竞争与合作。

PAPT/01 中国信托行业发展环境与发展现状分析

(一)《报告》在对国内外宏观经济形势进行分析的基础上,围绕信托行业不同发展阶段的监管政策、主导业务类型,梳理行业整体发展脉络,同时围绕“募、投、管、退”全流程,对中国股权投资市场的整体发展现状和特点,进行了概述。

(二)结合宏观环境及监管政策的变化,从数据层面对信托资产规模及结构、信托资金来源及投向等的变化趋势进行了分析,进而总结当前信托业务整体发展特点。

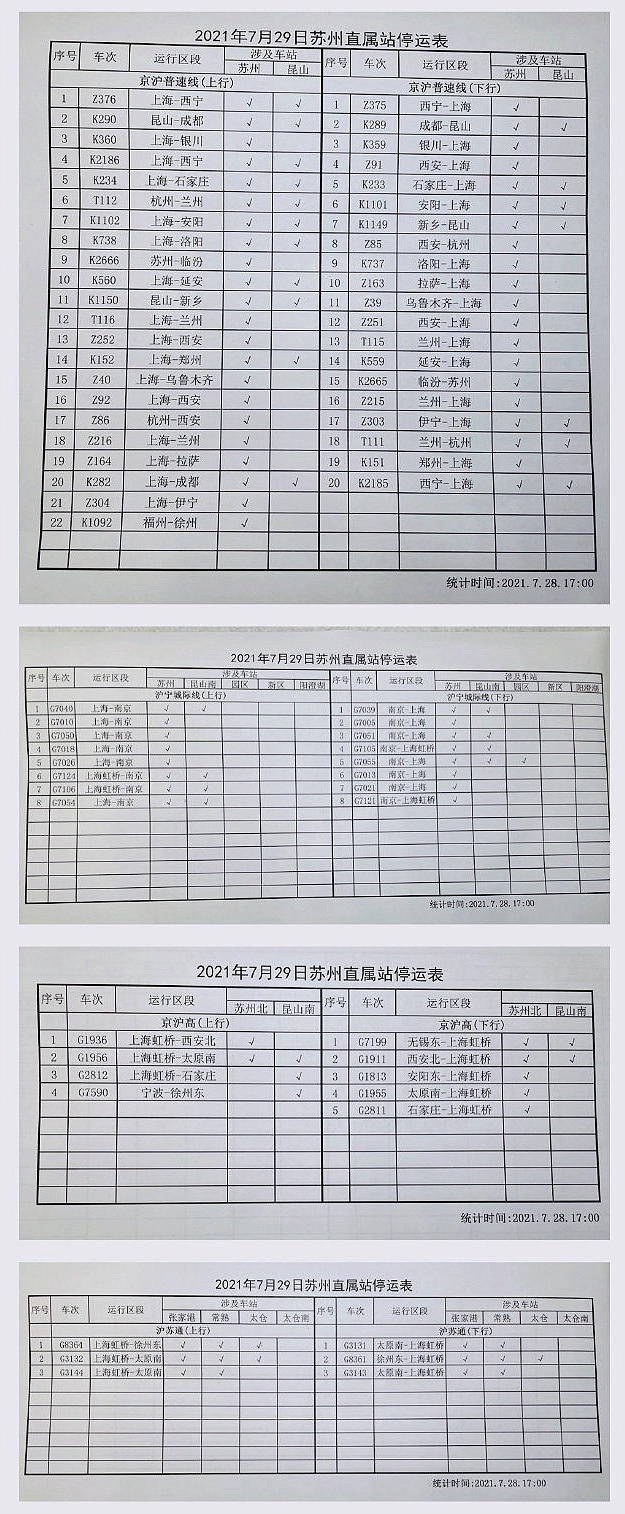

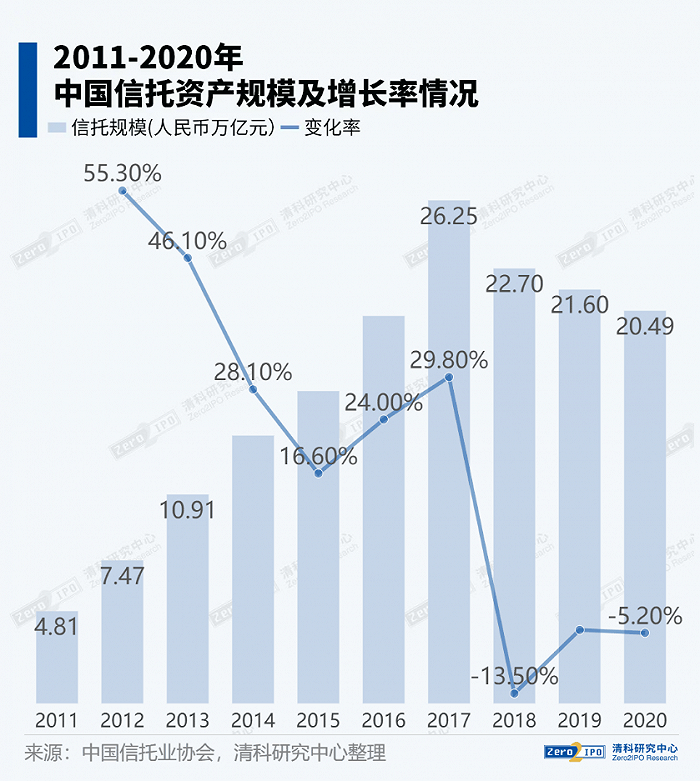

受宏观经济和“资管新规”影响,信托传统“通道业务+融资业务”模式逐渐式微,单一资金信托和事务管理类信托的规模占比均呈下滑趋势,信托资产规模开始平稳回落。根据信托业协会数据,2020年末受托资产为20.49万亿元,同比下降5.17%;截至2021年1季度末,全国信托行业存量规模为19.74万亿元。信托行业的信托资产总规模连续三年下降,与行业持续压降融资类和通道类业务有关。

金融供给侧结构性改革的核心要求是服务实体经济,为信托行业资金配置奠定了以投向实体经济(工商企业、基础产业、房地产)为主的转型基调。其中,工商企业信托规模一直稳居信托资金投向首位,2020年达到4.96万亿元,占比提升至30.4%,表明信托资产投向结构进一步优化,加速向服务实体经济的“立业之基”回归。

PAPT/02 中国信托公司股权投资业务发展研究

(一)《报告》从股东背景、信托资产规模、所在地域分布等方面,系统梳理了中国68家信托公司的基本情况,以及信托公司私募基金管理人牌照的持有情况,同时结合对信托业务体系及分类的梳理,厘清现有业务中涉及股权投资的主要业务类型。

(二)结合资金来源、信托公司角色定位和介入程度、VC/PE投资机构参与形式等方面,对信托公司参与股权投资的四种主要业务模式进行分析。

截至2021年5月底,已公布年报的62家信托公司信托资产规模的中位数、均值分别为3,173亿元、2,165亿元;TOP10信托公司资产规模合计约9.02万亿元,占到62家信托资产总规模的45.8%,其中排名前三的建信信托、中信信托、华润信托的信托资产规模均过万亿。这表明,在融资类和通道类业务为主的大框架下,信托公司呈现明显的“两极分化”特点,头部信托公司通过推进创新业务发展,强化品牌建设,已经形成了差异化优势和核心竞争力。为规范信托公司资金信托业务发展,2020年5月,银保监会发布《信托公司资金信托管理暂行办法(征求意见稿)》,将信托公司相关业务的规模与净资产规模相挂钩。为持续扩大业务规模,提高抵御风险的能力,2020年多家信托公司通过增资来持续保持竞争优势。

信托公司股东背景差异化显著,根据股东背景大致可以分为四类:地方政府系(28家)、央企系(25家)、民营企业系(11家)、银行系(4家)。其中,银行系信托公司在信托产品销售成本及销售时间方面都较其他类型更占优势,并且受益于银行广泛的客户资源和服务能力,银行系信托公司在资产证券化、阳光私募、家族信托等业务的发展上也相对超前。整体来看,信托牌照数量有限,地域集中度相对较高,相对集中在北京(11家)、上海(8家)、浙江(杭州4家、宁波1家)、陕西(西安3家)等地,四地合计达到27家。

信托公司私募股权投资信托业务主要可分为四种模式:固有资金直接投资模式、股权投资信托计划直接投资模式、参股私募股权投资基金模式、设立信托PE子公司模式。

基于资源禀赋、发展战略等的不同,信托公司股权信托业务发展程度不一。

1)多数信托公司仍处于观望或是尝试开展部分机会型股权信托业务的阶段;

2)部分信托公司采取专业化、基金化策略运作,投资领域涵盖天使投资、新三板、Pre-IPO,与上市公司合作的并购重组业务等;

3)受相关政策及内部考核激励机制、风控机制限制,以建信信托等头部机构为代表的部分信托公司,往往通过设立PE专业子公司来运作股权投资业务。

PAPT/03 信托公司与其他金融机构股权投资业务的竞争与合作

(一)《报告》从业务范围、监管要求、业务模式、专业性、优劣势等方面,分析大资管环境下,信托公司与银行理财子公司、证券、保险、公募基金等资管机构,在业务发展尤其是股权投资相关业务上的竞争与合作关系。

(二)综合前述对信托公司基本情况、业务体系、股权投资主要业务模式,以及资管统一监管下各类资管机构竞合关系的分析,总结信托公司发展股权投资业务的优劣势,面临的机遇和挑战。

整体来看,受分业监管、业务范畴及传统业务积累的资源禀赋等因素的影响,各类金融机构在开展股权投资业务方面受到的监管程度不一,形成的发展路径或模式多样。中国信托公司的资本市场业务还处于上升期,根据信托业协会数据,信托PE业务规模占信托总规模的比例尚不足1%,信托股权投资业务发展空间广阔。

当前,信托行业处于转型发展的关键时期,在新的经济形势和监管环境下,可考虑借鉴其他金融机构的成熟经验,实现自身转型发展。信托业务范围广,具有各类资产的配置经验,为发展股权投资业务奠定了基础。信托公司多年积累的高净值客户资源,具备一定募资优势,但仍需加强专业股权投资人才储备、完善投研体系。

PE子公司模式是信托公司开展PE类业务的最直接模式。信托PE子公司整体设立和总体投资发展情况怎样?代表性PE子公司的投资策略如何?银行背景、产业集团背景、地方政府背景三大类信托公司的PE业务发展路径各有何特点?典型信托公司的PE业务发展定位、基金类型及投资布局如何?信托公司整体发展趋势及其创新业务发展方向有哪些?

敬请期待下期专题:《股权投资会是信托公司转型的风口吗?》