原标题:每经专访华创资本合伙人熊伟铭:以空间换时间策略 专注早期投资“短平快”

每经记者 任飞每经编辑 肖芮冬

在创投界,出于对投资价值的不同理解,一部分投资人选择投“赚钱的买卖”,也有一些人在投“值钱的东西”。听起来是类似的两种表述,折射出的投资效率却不同——后者更注重估值的成长空间,并愿意在早期付出看似高昂的溢价。

不过实际上,囿于基金存续周期的限制,对于专注早期投资的基金而言,需要“短平快”的节奏。在华创资本熊伟铭看来,这一切的前提需要有“空间换时间”的魄力与胆识。

要有10倍收益的“倔强”

一级市场投资十余载,华创资本合伙人熊伟铭诙谐中不失倔强,既笑谈中后期投资无异于“摘果子”,也对早期投资的预期提出严苛的10倍要求,这背后有他对中国资本市场的热嗅觉与冷思考。

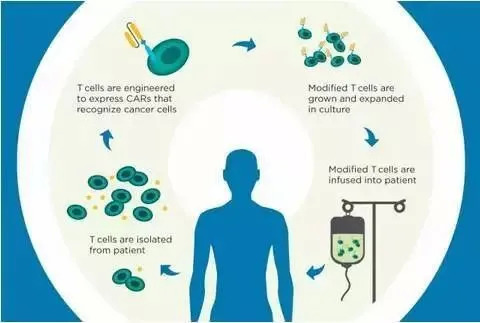

之所以说他具备投资的前瞻性,是他自己都在调侃的“与‘十四五’规划不谋而合”。据悉,华创资本在2014年就将投资触角深埋企业软件领域,并在2016年、2017年陆续布局生命科学等前沿科技赛道。截至目前,已投资生命科学领域相关企业30多家、生物小分子项目6家以及十多家医疗器械公司。

其中,文远知行、智加科技、深鉴科技、蓝箭航天、华科精准、新格元、福贝生物、璧辰医药、应世生物等均为熊伟铭主导投资的明星项目。而有关生命健康、脑科学、生物育种、航天科技等,均是我国“十四五”规划中的前沿科技。

熊伟铭在接受《每日经济新闻》记者专访时表示,在华创资本的投资规划中,有80%的资金投向瞄准“十四五”规划中的前沿科技、企业服务,另有20%投资于新消费。但无论投向何方,华创资本对单个项目投资收益的10倍预期始终没有改变。

“不能低于10倍,我们主要聚焦在第一轮乃至第二轮的投资阶段,C轮往后的都很少,这势必也在推高我们的投资风险。”熊伟铭给记者算了一笔账,即便按照5000万元的常规早期投资额计算,10倍收益是5亿元左右的回报,除去成本之后,4亿元左右的账面收益仅仅是一个成功的项目获得退出。“但技术有风险、政策有影响,很可能一个基金投资项目的所有成本都需要前者覆盖,所以必须要向10倍收益去努力。”

这也让他陷入对投资的冷思考当中,因为就目前的VC投资规模,单只基金的规模相较于PE基金并无优势,且投资端竞争激烈,投资博弈中,要么是项目估值过高,普通VC无缘参与;要么就是无人问津。浮躁的投资环境下,熊伟铭认为,需要重塑VC投资的价值观和方法论,提高早期基金的投资效率。

以空间换时间助力VC

专注早期投资往往需要足够的耐心去陪跑,但熊伟铭不敢苟同。他告诉记者,他们中意的就是那些还没有被别人发现的东西,别人越不碰,他们越聚焦。至于在泛红海市场创新商业模式的做法,熊伟铭明确表示“不投”。

个性鲜明的同时也与现实争锋相对,不可否认的是,前述投资端的竞争激烈剑指头部大型基金公司,乃至市场化母基金搅局,多数VC被迫在做PE化转型。如果不想在后期进行微利式的“摘果子”,就需要执行“短平快”的打法,才能投资少、周期短、见效快、效益高。

熊伟铭指出,做到这一点,从基金的角度来说,需要以“空间来换时间”,即在察觉到投资机会时果断出手,在最早期给予一定的估值溢价,静待时间玫瑰的绽放,而不是在早期投资阶段纠结股权让渡与投资规模的比例划分。

“1亿美元的投资额真的好贵,但我如果觉得你能涨到100亿美元,那这笔溢价投资就是值得的。但如果很便宜仅2000万元的投资,如果未来升至潜力还不到5亿元人民币,那我照样觉得划不来。”尤其对于初创型企业的投资,熊伟铭表示,他选择去投那些“值钱的东西”,而不是投“赚钱的买卖”。

科凯生命便是一例。2019年,彼时投资界非常关注结构性心脏病的主动脉瓣公司,华创资本另辟蹊径聚焦细分的二尖瓣修复系统、三尖瓣修复系统技术。彼时,这些技术曾不被外界看好,认为主动脉瓣公司技术完全可以覆盖。但熊伟铭告诉每经记者,他们当时就发现了一个趋势,团队在国内是不可能一家独大,医疗器械领域更难出头部效应,一般行业前三都是有机会的。于是在2019年9月,华创资本作为首轮投资方领投了科凯生命天使轮融资,并在此后的A轮、B轮融资持续加码。据悉,该公司近期的估值已接近20亿元人民币。

去年,宠物生活方式品牌未卡VETRESKA(以下简称未卡)宣布完成2000万美元两轮融资,其中A2轮融资由华创资本领投。熊伟铭表示,其创始人中很多有来自纽约的时尚潮人,此前亦在Gucci等企业设计部履职,创业后专注宠物玩具的设计研发,投后的经营较之前有了质的飞跃。据悉,这家成立于2015年的公司现在已经能够实现数千万元的月均营收额,2020年底完成B轮2000万美元融资。

改善募资结构

注重早期投资的效率,以“空间换时间”的策略让华创资本的账面溢价不错。去年,华创资本在小满科技、才云科技、WISH、老虎证券等被投项目实现了退出,但熊伟铭仍然期待收益会向更高攀升。

目前,华创资本共管理五只人民币基金和三只美元基金,合计管理资金规模为80亿元等值人民币。据熊伟铭介绍,今年华创资本要募集人民币六期基金和美元四期基金。

与往期不同的是,新基金准备调整原来的募资结构,将高净值个人投资者比例大大削弱,转而吸纳更多企业资金、母基金和政府引导基金参与。之所以这样做,熊伟铭认为一方面是响应监管要求;另一方面,在当前募资环境下,个人LP的投资兴奋度下降也在影响华创投资的策略。

“我有信心投资项目的估值未来涨10倍,并愿意在早期溢价投资,可有一些个人LP可能不觉得它能跑到10倍。”熊伟铭表示,这也是华创新基金考虑增加机构投资人比例的原因之一。“如果投资人都不激动、不兴奋的话,那对他们投资的信心也有影响。”

他指出,虽然从基金运维的角度来说,单个项目预期10倍的投资收益是有必要的,但部分LP同样会站在个人的角度上要求自己的投资收益也要“短平快”地实现10倍收益,这种以“时间换空间”的做法恰好与其以“空间换时间”的理念相悖。

熊伟铭表示,业界主流的趋势正在使得早期风险投资获得越来越多细分投资机会,并有机会获得多元化资本支持。