作者:陈植 编辑:马春园

一时激起千层浪。

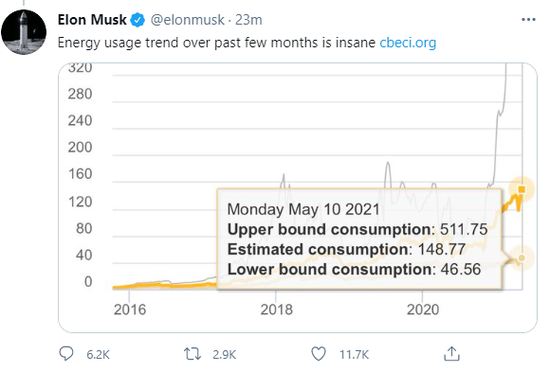

5月13日凌晨,特斯拉CEO马斯克突然在社交媒体表示,因比特币挖矿对化石燃料使用量增加的担心,公司已暂停接受比特币购买其车辆。

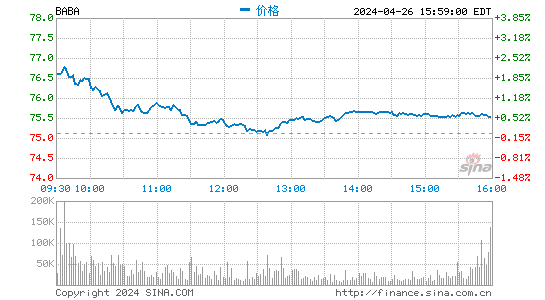

受此影响,比特币价格一度大跌逾17%,盘中跌破50000美元整数关口;此前暴涨的柴犬币、狗狗币跌幅也一度超过40%与12%。

比特币家园最新数据显示,受加密数字资产大幅回调冲击,过去24小时逾30万人遭遇爆仓,约240亿元人民币财富“灰飞烟灭”。

币安中国区块链研究院研究员张铭表示,特斯拉暂停比特币付款严重打击了投资者信心,加之此前高杠杆资金迅速离场避险,触发了这轮比特币大跌。

“这让金融市场再度见证加密数字资产的价格高波动性。”加密数字资产分析师Alex Krüger向21世纪经济报道记者指出。目前,特斯拉拒收比特币的多米诺效应仍在发酵,一是越来越多投资机构意识到比特币未来应用场景将大幅收窄,调低其估值;二是众多资管机构将比特币视为纯粹的投资工具,逢高减持获利的情绪增加,未来比特币价格波动性将持续加大。

记者还了解到,此前追逐马斯克买入比特币的华尔街对冲基金纷纷结清头寸离场。

不过,市场总有火中取栗者。

在比特币跌破50000美元后,不少散户涌入抄底,比特币跌幅收窄至11%左右,交易价格重回51000美元左右。

“但是,市场格局因特斯拉拒收比特币已出现重大改变。”Alex Krüger认为。相比年初华尔街投资机构争相涌入比特币,如今他们正考虑逢高套现离场。究其原因,一是美国通胀压力升温,美联储提前收紧货币政策几率大增,机构需削减高风险资产避险;二是近日美国证监会SEC向持有比特币期货的共同基金投资者发出警告,监管部门对加密数字资产金融创新持谨慎态度。

“投资机构希望加密数字资产金融创新带动新资本入场的算盘或将落空。”一位华尔街对冲基金经理直言。目前,华尔街对冲基金不再愿意等待比特币站上8万美元,而是择机逢高减持套现。

成也马斯克,败也马斯克

多位加密数字资产业内人士看来,今年2月马斯克宣布特斯拉将接受比特币作为车辆购买付款工具,是推动比特币价格从2万美元快速飙涨至6万美元的重要催化剂。

“马斯克的带货效应彻底改变了资本市场对加密数字资产的印象,吸引华尔街投资机构看好比特币应用场景的扩大,纷纷入场。”一位加密数字资产交易所人士说。但如今,特斯拉突然宣布拒收比特币,彻底打乱了机构看好比特币的投资逻辑。目前,对冲基金已经大幅调低了比特币未来应用场景,选择集体抛售避险。

“尤其在马斯克宣布特斯拉拒收比特币后的一小时内,比特币价格跳水上万美元,可见机构抛盘猛烈程度。”加密数字资产交易所人士指出。

马斯克这一方操作,众多加密数字资产投资者质疑他涉嫌炒作获利。

此前特斯拉发布一季度财报显示,特斯拉在2月份斥资15亿美元购买比特币,并通过出售获得2.72亿美元现金。鉴于一季度末公司资产负债表里的加密数字资产价值为13.31亿美元,特斯拉在一季度通过交易比特币净赚约1亿美元。

上述加密数字资产交易所人士透露,考虑到特斯拉持有比特币的成本在2万美元左右,如今特斯拉未抛售的比特币头寸浮盈仍超过7亿美元,足以支撑其在未来持续交出靓丽财务业绩。

值得注意的是,一季度特斯拉买卖比特币所赚取的约1亿美元,已占到当季特斯拉整体利润的25%。

“这激发了众多投资者的不满,因为特斯拉仍坐拥数亿美元浮盈的同时,众多散户却因价格剧烈下跌遭遇爆仓。”Alex Krüger透露。在5月13日比特币大跌17%期间,众多投资杠杆超过5倍的散户投资者因未能及时追缴保证金而遭遇爆仓。

在比特币等加密数字资产遭遇大跌的同时,部分华尔街投资机构迅速完成了调仓,大举抛售应用前景遇冷的比特币,转而加仓应用场景相对广阔的以太币,以太币市值一度超过5000亿美元。

“不过,若美国通胀压力升温令美联储提前加息概率增加,即便以太币拥有更强的应用场景安全垫效应,也很难逃脱机构的抛售潮。”上述华尔街对冲基金经理透露。华尔街对冲基金认为,加密数字资产与美联储提前加息几率呈现极高的负相关性。当4月美国通胀升温数据出炉后,金融市场对2022年底美联储加息几率的预测从85%增至100%,大量对冲基金已开始无差别地抛售所有加密数字资产。

加密数字资产金融创新受监管冷遇

值得注意的是,触发5月13日比特币等加密数字资产大幅回调的另一大因素,是监管部门对加密数字资产金融创新持谨慎态度。

近日,美国证监会向持有比特币期货的共同基金投资者发出警告,虽然比特币期货衍生品越来越受欢迎,但它仍是基于一种“具有高度投机性”与“波动不确定性”的资产,且其进行交易的市场也监管较少。

“比特币期货原先被视为可以对冲比特币价格波动风险,但如今监管部门这番表态,大幅削弱了比特币期货的风险对冲效果。”前述华尔街对冲基金经理透露,结果是投资机构不敢再通过持有比特币期货的共同基金,或直接参与投资比特币期货以减低持仓价格波动风险,转而选择直接抛售套现。

多位加密数字资产交易所人士看来,这在13日比特币价格大跌期间展现得淋漓尽致,在4月美国CPI增速大幅超过市场预期,以及特斯拉拒收比特币的双重夹击下,对冲基金不再买入比特币期货空头头寸对冲价格下跌风险,转而直接抛售离场。

这导致比特币市场上演奇特景象,即早期入场的机构投资者纷纷离场,但新散户资金却在涌入抄底。

“我们挺担心新入场的散户们可能成为最后的‘接盘侠’,因为加密数字资产市场的投资生态已发生重要变化,年初的‘众星捧月’状况已不复存在,转而变成机构与散户之间的多空博弈绞杀。”Alex Krüger直言。