原标题:巴菲特的班,很难接

91岁的“股神”终于选好了接班人。

近日,巴菲特表示:“如果我卸任,将由伯克希尔非保险业务的副董事长阿贝尔接任CEO。”当日,伯克希尔哈撒韦A类股的股价收盘上涨近2%,达到42万美元,创下历史新高。

意料之中

巴菲特选择阿贝尔其实并不意外。

格雷格·阿贝尔(Greg Abel)目前担任伯克希尔·哈撒韦公司副董事长,早在2018年巴菲特把他和阿吉特·贾恩(Ajit Jain)两人引入董事会时,外界就猜测,接班人有可能在他们之间产生。

眼下阿贝尔之所以能胜出,年龄优势是最关键因素。

与已经69岁的贾恩相比,阿贝尔要年轻10岁。作为一个长期主义者,巴菲特显然希望接班人能够稳定给伯克希尔带来时间的复利。他曾表示“如果某个人可能拥有一条跑道20年之久,那真的会带来很大的不同。”

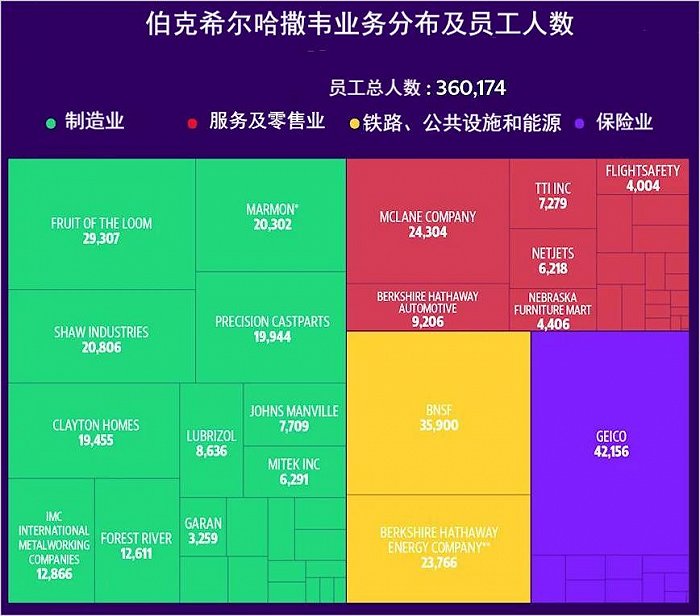

除了年龄,业绩表现也是一项重要的参考,特别是在疫情肆虐考验重重的2020年,阿贝尔所分管的能源板块在与贾恩的保险业务相比,明显占据上风。

2020年,伯克希尔业绩出现了巨大滑坡,全年净利润425.21亿美元,与2019年的814.17亿美元相比几乎腰斩。其中,贾恩负责的保险业务在2020年仅产生了6.57亿美元的收益。而阿贝尔所主管的能源公司逆势而上,营收209亿美元,实现34亿美元的盈利。

从2008年起,阿贝尔把年仅盈利1.22亿美元,几乎是一张白纸的能源业务,做到如今200亿美元的规模,又顶住了疫情带来的波动。这样出色的业绩表现,是他成为巴菲特钦点接班人的另一项必要条件。

接班人的挑战

巴菲特虽然没有立即退休的打算,但对于阿贝尔来说,他将面临的巨大挑战已经被摆在眼前。

首先是伯克希尔近十年来的业绩表现不再神奇。

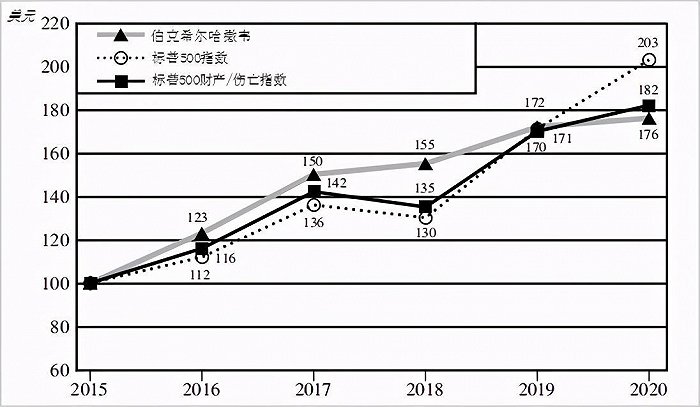

2009年至2019年科技股在美国掀起十年牛市,但巴菲特接连错失脸书、亚马逊、特斯拉等企业的绝佳时机,实际上伯克希尔的股价表现甚至比不上同期标普500指数的回报。

纳斯达克100指数ETF在这10年间翻了6倍,标准普尔500指数ETF的复合年增长率也达到了13.5%,而伯克希尔的复合年增长率仅为9.7%。

投资选择上偏重消费股和金融股,对于科技的涉足,巴菲特可谓慎之又慎,面对投资机会,他难以放弃在消费和传统行业的思维来审视科技公司。

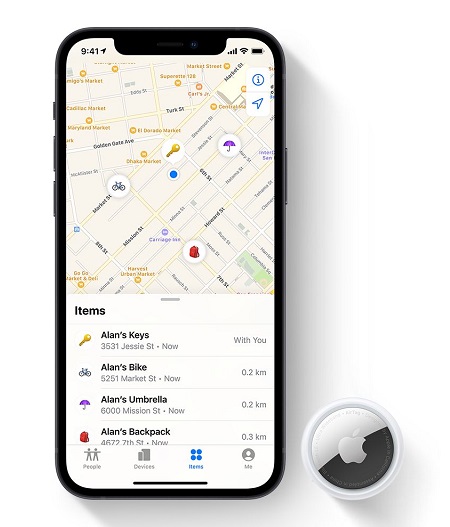

然而,十年里,以FAMGA为首的科技股贡献了美股40-50%的涨幅,巴菲特仅仅当苹果公司的利润、自由现金流、红利、估值等指标全部进入了自己击球区时,才在2016年选择买入,而这项经过挑剔审视的投资,成为了巴菲特投资生涯中最成功的投资之一。

▲图:2016年以来,苹果公司股价走势

▲图:2016年以来,苹果公司股价走势疫情爆发的2020年,巴菲特同样未能在疫情初期果断出手,同时还让伯克希尔清仓了航空股。如今标普500已经较疫情初期低点大涨90%,航空股彻底踏空。2020年全年,标普500指数的回报率达到18.4%,同期伯克希尔的股票全年回报率仅为2.4%。接连在投资机会把握上出现闪失,已经让一些伯克希尔哈撒韦的长期股东有所不满。

▲图:过去5年每100美元投资的回报情况

▲图:过去5年每100美元投资的回报情况其次是巴菲特的离任将带来的一系列的连锁反应。巴菲特一直以来都有捐赠自己全部财产的想法,而他的大部分财产都是伯克希尔的A类股。如果巴菲特将这部分具有更高表决权的A类股转为B类股,从而转售给其他投资者,那么对于阿贝尔来说,说服股东“伯克希尔哈撒韦将以目前的形式继续下去”是一个相当艰巨的任务。

巴菲特的持股比例让其具有不成比例的话语权,一旦这部分权力在职位交接过程中被稀释,那么阿贝尔被迫要寻找一些新办法,来弥合股东在气候变化、多元化发展等问题上存在已久的分歧。在今年的股东大会上阿贝尔就与巴菲特一同上台,为解释为什么否决气候变化方向的提案耗去了大量时间。

最重要的,巴菲特的光芒会让阿贝尔面临更多的比较、审视和压力,毕竟,“世界上只有一个巴菲特”。人们对巴菲特偶尔失手的宽容并不会像管理权一样转交给阿贝尔,他必须在更小的容错空间下,做出与巴菲特可比,甚至更出色的业绩。

1965年至2020年,伯克希尔股价复合年均增长率为20%,大幅超过标普500指数10.2%的复合年均回报率,但阿贝尔的能源业务对总利润的贡献不到10%。

面对巴菲特的离开和他可能为伯克希尔留下来的一系列难题,阿贝尔作为接班人过得不会太轻松。

最佳的一击

当接班人难,选接班人更难,巴菲特敲定阿贝尔,已经足以说明他是最合适的人选。

从个性来看,阿贝尔极其低调却非常了解如何与人相处。

他与老布什见面时会找好角度,避免对方在意前一天刚刚弄丢的假牙,而被老布什称作“没有门牙的加拿大人”。

除了必需的发言,他很少接受媒体的采访,媒体在公司的慈善活动捕捉到穿着T恤、戴着棒球帽的他,阿贝尔也不过说些场面话“业务一如往常,一切很好!”。

尽管净资产已经达到4.84亿美元,但阿贝尔跟1958年以来就没换过新房子的巴菲特一样,从来不向外炫耀自己的财富。

仅仅是性格温润自然还不足以胜任,阿贝尔在交易上展现的风格和偏好更加值得关注。

他带领能源部门之所以能够迅速发展到超过200亿美元的规模,主要依靠在并购业务上耐心和准确。

在并购中,他会跟随行业的整体变化提前布局,也会从企业、管理层、财务表现等方面全面考察一家企业,然后果断出手收购,放权给企业独立运营。不插手内部的事务,这正与巴菲特在投资管理的方式无比契合,花长时间追踪猎物,然后完成狙击。

在同事眼中,“阿贝尔可以轻松地在宏观的战略讨论与针对一家特定工厂特定问题的细节讨论之间自由切换”。一次阿贝尔讨论一个加州新输电线路计划时,他提出根据当下的计划,线路所经地方的土地拥有者并没有充分的动机出售土地。对于当时的公司而言,这只是一个极小项目中的细节。

巴菲特也曾表示:“格雷格打来电话时,我总是会抽出时间,因为他能给我带来很棒的想法,他的思维和商业方法真的很有创新性。”

2015年,巴菲特将资本支出中的最大部分(65亿美元)分配给了阿贝尔的能源部门,又将他的薪酬从1000万美元提高到2700万美元。2016年,能源部门业绩大爆发,更是让巴菲特为其开出了4100万美元的天价薪酬。

阿贝尔没有辜负巴菲特的器重,十年时间便将伯克希尔能源部门打造成为了美国主要的电力供应商,员工规模如今激增至两万四千名。

随着2018年巴菲特将阿贝尔提升为副董事长,全面负责公司的非保险业务,其掌管的业务覆盖范围已经从能源扩展到铁路、零售、金融产品和制造业等。

阿贝尔多领域的投资经验,或许会扭转伯克希尔近些年有些保守的投资风格,带来更多的可能性。

“他比我过去做得好多了。”巴菲特谈起阿贝尔这样说道。

阿贝尔未必真的会比巴菲特做得更好,但选择他已经是巴菲特的最佳的一击了。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。