原标题:徽商银行上市后净利首现负增长,参股公司蒙商银行亏损34.94亿元

在参与重组包商银行、抛出百亿定增计划后,徽商银行(03698.HK)的业绩情况受到了更广泛的关注,但结果并不容乐观,赴港上市后该行净利润增幅首次出现负增长。

日前,徽商银行发布2020年业绩情况显示,2020年全年,徽商银行归属于母公司股东净利润为95.70亿元,同比下降2.54%。而在其参与重组的蒙商银行方面,净利润为-34.94亿元。

在资产质量方面,截至2020年末,徽商银行不良贷款率为1.98%,较去年同期上升0.94个百分点,拨备覆盖率更是大幅下降了120%。

上市后净利润增幅首次为负

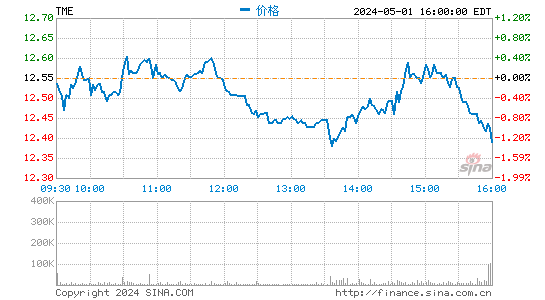

截至2020年末,徽商银行总资产为12717.01亿元,较2019年末增加1399.80亿元,增幅12.37%。2020年全年,徽商银行营业收入为322.90亿元,同比增长3.63%;归属于母公司股东净利润为95.70亿元,同比下降2.54%。上市后净利润增幅首次为负。

资产质量方面,截至2020年末,徽商银行不良贷款余额为113.58亿元,较去年末增加65.43亿元;不良贷款率为1.98%,较去年同期上升0.94个百分点;拨备覆盖率为181.90%,比2019年末下降121.96个百分点。

同时,截至报告期末,该行资本充足率指标也有一定下滑。其中,资本充足率为12.12%,较去年下降1.09%;核心一级资本充足率为8.04%,较去年下降0.81%。

2020年,该行计提资产减值损失人民币121.97亿元,同比增加2.77亿元,增幅2.32%。该行解释称,在疫情和灾情的双重打击下,徽商银行原17家分行中部分资产出现风险,按审慎性原则,该行对其足额计提减值准备。

另外,该行还表示,对收购承接的省外4家分行资产开展审慎评估并对下迁资产充分计提减值准备。

2020年4月30日,包商银行接管组发布《关于包商银行股份有限公司转让相关业务、资产及负债的公告》,徽商银行承接原包商银行北京分行、深圳分行、成都分行、宁波分行相关业务、资产及负债,并设立徽商银行北京分行、深圳分行、成都分行、宁波分行。

参股公司“有人欢喜有人愁”

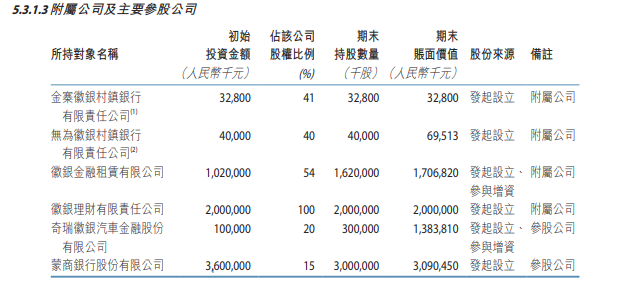

徽商银行于2013年11月在港股挂牌上市。在该行的板块布局中,有四家附属公司,即徽银金融租赁有限公司、徽银理财有限责任公司、无为徽银村镇银行有限责任公司和金寨徽银村镇银行有限责任公司,并参股奇瑞徽银汽车金融股份有限公司、蒙商银行股份有限公司。

(来源:徽商银行年报)

蓝鲸财经注意到,在盈利能力方面,该行子公司及参股公司可谓是“有人欢喜有人愁”。

其中,据徽商银行年报披露,截至2020年末,徽银金融租赁总资产人民币528.98亿元,总负债人民币475.01亿元,所有者权益人民币53.37亿元,全年实现净利润人民币6.19亿元;

于去年刚开业的徽银理财也实现了盈利,截至2020年末,总资产人民币22.03亿元、总负债人民币0.94亿元、所有者权益人民币21.09亿元,全年实现净利润人民币1.09亿元;

在徽商银行参股的两家公司中,2020年奇瑞徽银汽车金融股份有限公司净利润7.73亿元,而参股组建且开业不到一年的蒙商银行净利润却出现亏损情况。

截至2020年末,蒙商银行总资产为1990.43亿元,总负债为1785.86亿元;营业收入为5.74亿元,净利润为-34.94亿元。

蒙商银行成立于2020年4月30日,注册地包头市。据悉,包商银行接管组在2019年6月完成大额债权收购与转让后,于当年7月至9月完成了清产核资,10月起接管领导小组启动了包商银行改革重组事宜。

此外,蒙商银行由存款保险基金管理有限责任公司联合内蒙古自治区、包头市两级财政及部分区属企业,并引入徽商银行等机构发起设立,收购承接包商银行的相关业务、资产和负债。

该行注册资本为人民币200亿元,其中徽商银行持股比例为15%。徽商银行介绍,“现任董事会成员中有1名董事由本集团派驻,从而本集团能够对该行施加重大影响,故将其作为联营企业核算。”