原标题:中信建投:旗手中的旗手,还有多少想象空间?

2020年,A股市场日均成交额9072亿元,同比增长62%,牛市行情得以确认。2021年1-8月,A股日均成交额10023亿元,同比去年增长10.48%,市场热情丝毫不减。

尤其是今年5月份以来,市场日成交量稳步上行,当前已稳定在1.2万亿以上。与此同时,券商估值水平却不温不火,甚至稳中有降,在趋势上出现了明显背离。在此背景下,市场开始期待牛市旗手券商股的表现。

中信建投,作为旗手中的旗手,自然也备受期待。

穿越周期,脱颖而出

2005年,为承接华夏证券(因业务违规,2005年被撤销业务许可,后申请破产清算)的存量业务,中信证券(60%)和中国建银(40%)共同出资设立中信建投证券公司,按照综合券商标准进行经营。后经过一系列股权变更,当前中信建投在股权结构上已实现“去中信化”,截至2021年6月末,公司前两大股东为北京金控和中央汇金,分别持股34.61%和30.76%。

自成立以来,中信建投表现出极强的成长性,迅速穿越周期、脱颖而出。2006-2020年,公司营收从16.85亿元增至233.51亿元,年复合增长20.7%,比行业均值高5.2个百分点;归母净利润从2.43亿元增至95.09亿元,年复合增长29.9%,比行业均值高16.1个百分点。

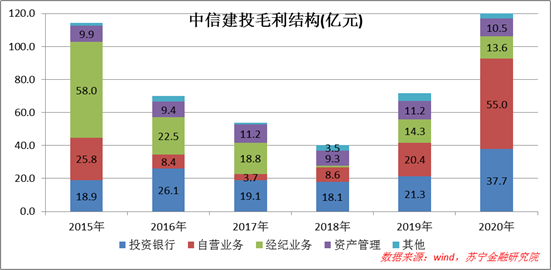

券商业务具有高度的同质性,主要包括投资银行、自营业务(主要对应公司财报中的交易及机构客户服务)、经纪业务(主要对应公司财报中的财富管理业务)、资产管理等四大类。中信建投以投资银行业务和自营业务见长,对经纪业务依赖较低。以2020年42家上市券商营收结构为样本,经纪业务平均占比40%,中信建投仅为23%;投行业务平均占比11.5%,中信建投则达到25%。

从毛利上看,就更明显了,2020年公司毛利增长主要靠投资银行和自营交易,经纪业务和资产管理业务的毛利收入不增反降。

1、投资银行业务

投行业务包括股权融资(含IPO和再融资)、债权融资(债券承销)和财务顾问(并购重组)三大块,属于公司的优势业务。2020年,公司投行业务收入57.46亿元,居行业第一名;当年完成2446单股票及债券主承销项目,主承销金额1.37万亿元,均位居行业第2名,且连续八年双双保持行业前3名。

2、自营业务(公司财报中的“交易及机构客户业务”)

主要包括股票、基金、ETF、股指期货、商品期货、期权、收益互换、债券、外汇等产品的自营交易及做市业务(包括向机构销售公司承销的股票、债券等),以及针对机构的主经纪商业务、投资研究服务、为QFII、RQFII提供的国内代理交易业务等。

2020年末,公司交易性金融资产余额1386.56亿元,当年实现投资收益50.68亿元,成为公司最主要的利润来源,其中股票投资收益24亿元。

3、经纪业务(公司财报中的“财富管理业务”)

经纪业务主要包括代理股票/期货交易、融资融券、股票质押以及代理销售基金及其他金融产品,各项业务排名基本在第8名-第10名之间。

在经纪业务上,中信建投“重质不重量”,强调通过优质的投研服务留住用户,不打佣金价格战。当前,中信建投投顾人员超过3100人,位居行业前五。

4、资产管理业务

资产管理业务,主要包括券商资管业务、基金管理业务和私募股权投资业务,后两者由中信建投基金和中信建投资本承接。2020年末,公司受托管理资产规模4903亿元,位居行业第7名;中信建投基金资产管理规模553.17亿元,中信建投资本在管备案规模372亿元。

当前,公司资产管理业务的营收贡献较低,但在资管黄金赛道加持下,未来增长空间很大。

行业分化,强者恒强

1、以优势投行业务为入口,全面提升综合竞争力。以投行业务优势为起点,利用客户网络拓展多元化业务,一直是公司的核心发展战略。换言之,就是依托投行业务为其他业务赋能,持续提升综合竞争力。

以科创板的“强制跟投”制度为例,保荐机构子公司需以股票发行价格认购IPO数量2%至5%的股票。该项制度意在将券商与二级市场投资者绑定,以更好地维护中小投资者的利益,客观上也为券商的直接投资业务提供了优质项目源。数据显示,截止2020年末,中信建投资本累计投资企业158家,项目退出平均投资收益率达108%。除科创板外,创业板针对特定IPO项目推出了“强制跟投”制度,新三板精选层则把跟投权利交由券商自行把握,更加灵活。

另外,在IPO配售制度下,承销商有权力设置配售对象的具体条件,考虑到很多IPO股票份额稀缺,这一权力能够强化券商对机构的影响力,并以适当的方式反哺其他机构业务。举例来说,2020年,中信建投代客证券交易额中,机构客户占比达65%,在大型券商中位居第三位(前两名为中金和中信)。同时,投行业务也为券商提供了接触企业家和高管等超高净值用户的机会,可以为财富管理业务赋能。

受益于注册制改革和直接融资的发展,2016年以来,国内股票市场融资额(含IPO、再融资、可转债、公司债等)显著抬升。当前,直接融资的大发展刚刚开始,公司的投资银行业务还有很大的发展空间,以投行业务为抓手,公司各项机构业务的综合实力有望持续抬升。

2、行业分化加速,龙头券商确定性受益。券商业务同质化高,两极分化明显。以经纪业务为例,近年来,受网上开户、一人多户等政策影响,证券经纪业务竞争加剧,佣金率持续下降,2015-2020年,行业平均佣金率已从万分之5.3下滑至万分之2.7。

受此影响,券商经纪业务毛利率普遍较低,导致很多高度依赖经纪业务的券商盈利能力持续下滑,分化加剧。据证券业协会统计,2020年13家券商营收过百亿,也有34家券商营收低于10亿;7家券商净利润超过90亿,也有25家券商净利润低于1亿,其中11家处于亏损状态。

在此背景下,为满足实体经济转型升级过程中对直接融资的需求,近年来,监管层持续引导券商差异化发展,既鼓励中小券商走精品化路线,更极力扶持券商龙头朝着航母级投行迈进。在此导向下,行业内并购重组预期增强。

近期,行业内并购整合加速,如平安证券合并方正证券,天风证券部分收购恒泰证券,金元证券、银泰证券等则处于控股权待售状态。作为综合性券商龙头,中信建投有望在行业分化过程中强者恒强。

3、优秀的激励机制和企业文化。历史上,中信建投曾多次因高额年终奖传闻上热搜,并被市场冠以“75司”“99司”的称谓,分别指年终奖高于75%/99%的同行。虽然热搜屡屡被辟谣,但公司一直提倡“有作为才能有地位”的核心价值观,为员工提供有市场竞争力的薪资符合公司价值观导向。

此外,2020年7月,证监会曾下发《支持证券基金行业实施组织管理创新》的文件,明确提出支持证券基金行业实施组织管理创新,一是鼓励市场化并购重组,二是支持券商、基金开展股权激励计划。在政策鼓励下,业内已有多家券商试点股权激励,当前,中信建投的股权结构已经基本理顺,后续大概率会跟进开展股权激励,强化人才激励机制。

市场空间打开,投资逻辑已变

一直以来,券商都是典型的周期性行业,其业绩表现与资本市场息息相关,券商股的投资逻辑,始终取决于资本市场的牛熊周期,股价表现多呈现脉冲式剧烈波动,持股体验差。但随着资本市场加速深化改革,长期资金持续入市,资管大时代开启,券商的角色更加丰富多元,其底层投资逻辑也在发生着一些深刻的变化。

推动经济高质量发展是“十四五”期间的重要命题,提高直接融资比重、深化资本市场改革对于经济高质量发展具有重要意义。券商作为资本市场的“融资安排者”、“交易服务者”、“流动性提供者”、“财富管理者”和“风险管理者”,正迎来全面发展的新机遇。

在政策导向上,监管机构开始鼓励券商做优做强,打造航母级券商。如2020年5月,证监会修订《证券公司次级债管理规定》,允许券商通过发行次级债补充资本,并通过修订风险控制指标等来提升券商杠杆空间。2020年至今(2021年8月),券商累计发行信用债1.65万亿元,累计股权融资(含可转债)2039亿元。

融资能力的显著提升,为券商发展多元业务提供了坚实基础,营收结构更趋多元化,周期性削弱、稳定性增强。同时,随着居民资金持续入市(当前居民金融资产中,股票和基金占比仅为11%左右),A股有望走出“牛短熊长”的困局,在长牛慢牛格局下,券商的成长性开始凸显。

周期性减弱、成长性凸显,券商估值中枢有望大幅抬升,开始具备长期投资价值。而中信建投作为特色突出、优势明显的龙头券商,将显著受益于行业风口效应,基本面前景中长期向好。

当前,中信建投在A股和港股两地上市,A股和H股同股同权,但H股价格仅为A股价格的四分之一,估值更为合理,从长期持有的视角看,H股更具吸引力。