原标题:一场硬怼!CME上调保证金引散户逼空转场 华尔街机构静待狙击良机

面对越演越烈的美国散户逼空白银期货潮,芝加哥商品期货交易所(CME)迅速出手。

2月1日晚,芝加哥商品期货交易所将COMEX白银期货交易的每份合约保证金从1.4万美元上调至1.65万美元,自2月2日起生效。

CME表示,调整白银期货保证金的是基于对市场波动的正常评估,以确保足够的抵押品覆盖。

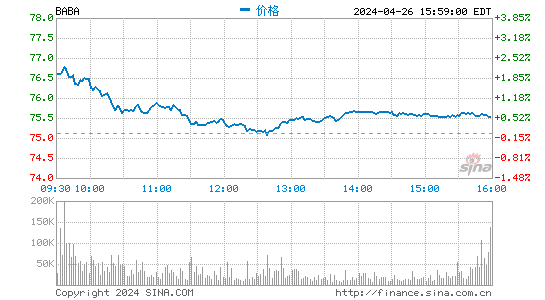

受此影响,2月2日COMEX白银期货迅速走低。截至当日20时,COMEX白银期货主力合约报价在27.38美元/盎司附近,单日跌幅超过6.8%。

“显然,上调白银期货保证金举措挫伤了散户逼空人气。”一位美国贵金属期货经纪商向记者分析说,此前不少散户全仓买入白银期货看涨头寸,如今他们无力追加保证金维持现有看涨头寸,只能被迫减仓,造成白银期货价格随之下跌。

多位美国对冲基金经理则认为,CME上调白银期货保证金举措未必会令散户逼空潮偃旗息鼓。

因为散户逼空白银的主战场,在白银ETF领域。过去两个交易日,全球最大白银ETF--iShares Silver Trust(SLV)受散户资金涌入影响,白银持仓量骤增逾1600吨,成为助推白银价格飙涨逾15%的最大推手。

众多散户的逼空逻辑,正是通过疯狂买入白银ETF带动白银现货持续上涨,令白银期货进而跟随飙涨,彻底将机构空头击败。

记者多方了解到,目前在WallStreetBets论坛,不少散户认为CME之所以上调白银期货保证金,是为了配合华尔街投资机构打压散户,因此他们正号召更多散户参与其中,重演逼空GameStop大获全胜的好戏。

AxiCorp策略分析师Stephen Innes向记者表示,可以预见的是,CME上调白银期货保证金将令散户逼空浪潮变得更加白热化。但与此同时,众多对冲基金已做好了狙击散户逼空潮的准备。他们发现,白银逼空潮正令金银比跌至66.7,远远低于去年以来的平均水准,因此他们打算择机沽空白银期货,押注金银比回归正常水准。

上调保证金未必驱散逼空潮

在多位对冲基金经理看来,芝加哥商品期货交易所上调COMEX白银期货保证金,来得恰逢其时。

究其原因,随着散户逼空白银期货潮涌,整个白银期货市场正呈现越来越多异常现象。2月1日当天,COMEX白银期货看涨与看跌期权的成交数量触及去年平均水平的四倍半;衡量看涨期权和看跌期权隐含波动率之差的看涨期权偏离度则创下2007年以来最高水平,从5个百分点飙涨至15个百分点;COMEX白银看涨期权成交量则持续升至历史第二高点……

“这背后,是大量散户正在复制逼空GameStop获利的模式。”上述美国贵金属期货经纪商向记者分析说,他们一面买入白银ETF推高白银现货与期货价格,一面则通过全仓买涨COME白银期权博取更高的回报。

他透露,过去两天,不少美国散户全仓买入白银看涨期权的同时,还将短期白银看涨期权的执行价格调高至100美元/盎司上方,较当前白银价格整整高出逾3倍。

“若芝加哥商品期货交易所再不出手遏制这股逼空买涨潮,白银期货很可能会成为第二个GameStop。”他指出。而白银期货价格持续上演逼空式飙涨,也吸引众多投资机构浑水摸鱼——他们要么削减白银期货空头头寸隔岸观火,要么直接买涨白银期货“推波助澜”大赚一笔。

在芝加哥商品期货交易所上调COMEX白银期货保证金后,白银期货骤然从30美元/盎司一路跌至27.38美元/盎司,出现大幅跳水下跌。

记者多方了解到,这背后,是量化投资基金与事件驱动型对冲基金开始扮演空头角色,纷纷加大了白银看跌押注力度。因为他们始终相信,只要交易所上调保证金,就会触发相关大宗商品期货价格走低,因此他们绝不会错失沽空获利机会。

此外,一些全仓买入白银期货买涨头寸的散户因无钱追加保证金,不得不削减部分头寸,也扩大了白银期货价格跌幅。

然而,这未必意味着散户逼空潮趋于降温。

道明证券(TD Securities)大宗商品策略主管Bart Melek向记者透露,在芝加哥交易所上调白银期货保证金后,散户开始调整自己逼空策略,转而买入白银ETF推高现货与期货价格。只不过,当前获利回吐盘与机构沽空盘略占上风,才导致COMEX白银期货价格走低,但这很可能触发散户更大规模的抄底买入,进而再度掀起逼空浪潮。

机构静待逢高沽空良机

面对散户逼空白银期货潮涌,越来越多对冲基金一面感慨散户疯狂,一面则开始筹划反狙击策略。

“毫无疑问,华尔街几乎没有一家投资机构会赞同WallStreetBets散户所宣称的白银将站上1000美元关口。”一位华尔街大宗商品投资型对冲基金经理直言。因此,只要散户逼空潮令白银价格持续飙涨,多数华尔街投资机构要做的,就是逢高沽空狙击散户。

在他看来,不少事件驱动型对冲基金与量化投资基金鉴于白银期货保证金调高而沽空白银,仅仅是“小试牛刀”,更大规模的机构沽空潮将与散户逼空热情“同步”升温。

在多位对冲基金经理看来,相比逼空GameStop的胸有成竹,散户在逼空白银期货方面存在诸多市场误解。比如他们认为投行与对冲基金一直在沽空白银,但事实上,众多投行与对冲基金在白银投资方面都有着大量套期保值与风险对冲操作,因此白银价格上涨不会令机构溃败,反而给他们带来更可观的价差套利机会。此外,众多散户认为自己的逼空买涨足以大幅推高白银价格,但事实上,一旦这些买涨合约进入交割期,散户将面临巨额的白银现货交割风险,由此导致散户自己可能一哄而散(因为散户未必需要白银实物)触发白银价格大幅回落。

“当散户自己意识到找错逼空对象时,恰恰是机构逢高沽空狙击散户的最佳机会。”一位华尔街事件驱动型对冲基金贵金属交易员认为。此外,很多对冲基金正押注监管部门会将散户逼空行为视为市场操纵,会采取更严格措施遏制市场投机逼空潮,令逢高沽空策略胜算更高。

美国商品期货委员会(CFTC)代理主席罗斯汀•贝纳姆(Rostin Behnam)表示,该委员会正在与其他监管机构和大宗商品交易所进行协调,以应对白银衍生品市场面临的任何潜在威胁,并对白银市场上的欺诈和操纵行为保持警惕。

“更重要的是,多数华尔街投资机构都不认为散户逼空潮真的能令大型投行缴械投降。” Stephen Innes指出。比如摩根大通作为白银市场的最大玩家,一度持有COMEX白银交割库存的约50%。因此,这家大型投行可以开展各种策略,对散户逼空潮进行反制。

“一旦散户逼空白银期货潮退,又会造成大量财富从多数散户转移到少数机构及其富豪出资人手里。”他表示。这恰恰与美国散户通过逼空行为挑战华尔街投资机构金融霸权与遏制贫富差距扩大的初衷“背道而驰”。

(作者:陈植 编辑:李伊琳)