原标题:错过互联网的港股,能否靠科技公司握住下一个十年? 来源:百度招股书

编者按:本文(含图片)为合作媒体放大灯,作者三个人,授权创业邦转载,不代表创业邦立场。

媒体消息显示,百度有望2021年3月23日在港股二次上市。这不仅是港股市场迎来的又一家重磅科技公司,更是自香港出现股票交易机构130年以来的首家大型AI技术公司。

事实上,自2004年腾讯和中兴上市,到2018年,鲜有科技互联网公司踏上港股这片“互联网荒漠”。百度的回归背后,是错过大量科技公司的港交所接纳创新型科技公司的一场自我变革。

港交所的历史,就是一部不断合并与壮大的成长史。

故事要从1891年开始。这一年,以粉笔+黑板记录交易的“香港股票经纪会”诞生,这是香港最早的股票交易机构。95年后的1986年4月,香港证券交易所、远东交易所、金银证券交易所和九龙证券交易所合并为香港联交所。又过了15年,2000年3月,香港联交所、期货交易所、中央结算公司正式合并,新组建的控股母公司“香港交易及结算所有限公司”,这就是如今我们熟知的港交所。

港交所的历史,也是港股市场不断改变和接纳新业态的改革史。

上个世纪七十年代,李嘉诚的长江实业、李兆基的新鸿基地产、陈曾熙兄弟的恒隆地产、胡应湘的合和实业、陈德泰的大昌地产纷纷上市,开启了香港股市的地产时代;1993年7月,青岛啤酒登陆当时的联交所,开启大陆公司赴港上市先声。

不过港股接纳创新技术公司方面有些滞后。2018年之前,真正有互联网技术公司标签的,只有2004年上市的腾讯和中兴通讯。2011年,港交所CEO李小加虽然促成了与中关村管委会的合作,推进相关企业赴港上市[1],但由于不认可内地流行的同股不同权和合伙人制度,港股市场错失了包括阿里巴巴在内的不少大型互联网公司,也错失了一整个互联网时代的红利。

港股还是地产和金融唱主角的“互联网沙漠”,互联网和技术都不是主流。

此后,李小加开启了大刀阔斧的改革,在2014年、2016年先后开启“沪港通”和“深港通”引“北水南下”;2018年4月,刊发新兴与创新产业公司上市制度咨询总结,并修订《主板上市规则》,新增三个章节,自此,港交所开始接纳同股不同权和不盈利的公司上市。[2]

最后一条举措,对港股和内地科技互联网公司产生了深远影响。

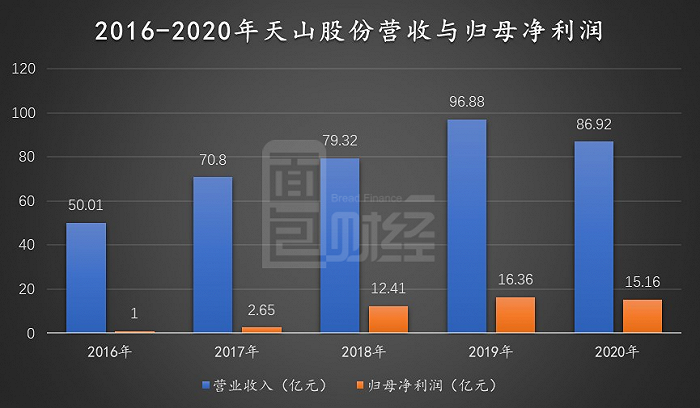

2018年,港交所IPO公司的数量(218家)和募资规模(2778亿港元)均为全球第一,资讯科技类股票总市值42601亿港元;

2019年,港交所IPO公司的数量(183家)和募资规模(3128.89亿港元),再次成为全球第一;

2020年,港交所IPO公司的数量(154家)和募资规模(3975亿港元)。[3]

其中,内地科技互联网股最为抢眼,这里是2018年以来赴港上市的热门科技互联网公司——

2018年以来港股上市的热门互联网科技公司

正是内地科技公司纷纷抢滩登陆港股,港股市场的地产和金融等老贵族,也被科技股新贵取代。

New money时代来了。

![数据来源丨香港交易所市场资料2018、2019、2020 [4][5][6],制图丨放大灯团队](https://n.sinaimg.cn/spider2021319/76/w556h320/20210319/f14e-kmrcuky9614489.png) 数据来源丨香港交易所市场资料2018、2019、2020 [4][5][6],制图丨放大灯团队

数据来源丨香港交易所市场资料2018、2019、2020 [4][5][6],制图丨放大灯团队与一众已上市或即将上市的内地公司相比,最为特殊的是作为纯技术的AI公司百度,作为港股历史上第一家AI公司,到底还有什么故事可讲?

讨论“技术股”百度港股二次上市,有个不能忽略的背景,是美股百度股价在过去的一年间走出一条U型走势。就在差不多刚好一年前,2020年3月20日,伴随美股短暂的股灾,百度股价触达近7年来的最低点(2013年4月~2020年3月),随后百度市值一路上行,走出了一个一年三倍的行情,远超纳指大盘。

一些分析认为,作为老牌互联网公司的百度,在不太稳定的宏观形势中成为资本市场的避险选项,因此吸引了资金的注意[7]。稳定与避险,首先基于百度核心业务的稳定发展。但仅凭移动生态的基本盘就定义今天的百度,也难以让市场形成超越大盘的乐观情绪。

原因当然在于:对未来AI生态的布局,已经切实影响到了市场对百度的认知。

在向港交所递交的招股书中,百度将自己定义为“拥有强大互联网基础的领先AI公司”,是“为数不多的提供全栈AI的公司之一”。

如何理解“全栈AI”?这个问题是解析百度的关键。我们尝试着简单整理这个布局——

百度AI业务布局丨放大灯团队据公开资料整理

在消费者认知层面,百度AI体现在小度、Apollo无人驾驶等实际业务中。应用层的产品落地相对直观:把无人车开上北京五环、近期公布的亲自参与造车的消息,这些大新闻让公众认识了百度无人车;而小度,则被搭载在智能音箱、智能屏和百度地图等App中,早已为普通人提供了语音助手服务,更是一个平易近人的故事。

但这还不是Apollo和小度系统的全部。对于百度而言,更大的AI故事在“合作”上,即:不论是Apollo还是小度,它们更多的工作是作为模块化的功能,接入到更多品牌的产品、更广泛的应用场景中。例如今天,你能在特斯拉的汽车中用上百度的地图和实时信息,能在威马的电动车中启动无人驾驶,都是用上了不同功能的Apollo模块。源于DuerOS的“小度”,也成为很多语音功能背后的技术核心,应用于各行各业的服务窗口、智能业务终端、车载系统等。

而百度智能云,则是通过AI+云服务赋能各行各业,它不是一个容易对消费者讲的故事,但同样需要百度的AI系统去完成能源、电力、金融等领域的实际问题。

这种把AI做成平台的能力,其实才是百度的AI故事——那些没有挂着“百度”Logo的故事。

为了实现这些功能,百度完成了从芯片到应用的全链条布局,也就是百度的“全栈AI”。其中比较值得关注的,一是深度学习框架“飞桨”,它直接对标Alphabet打造的Tensor Flow。不太准确的类比是,开发者想进行深度学习训练,这个深度学习框架就像是你写文档用的Word——基于这个工具,才能完成深度学习等工作。

因此,在全球的技术竞赛中,中国自主的深度学习框架是一种“打地基”的工作。根据百度近期的数据,飞桨平台已累计服务265万开发者、超10万企业客户,并发布了34万+模型。

二是百度的AI芯片布局。最近,百度传出AI芯片业务将建立公司独立运作的新闻,也让AI芯片再次进入公众视野。国产科技公司竞相布局AI芯片,其主因还是深度学习等需求的快速增长,因此深耕AI的公司,必然面临AI算例瓶颈的难题——在云端,是云平台需要向客户提供深度学习的能力,而在终端,则是产品本身需要解决实际的功能问题。

因此,百度同时开辟了两条路线:在服务器上用的“昆仑”AI芯片,和用于智能语音终端的“鸿鹄”芯片。据先前报道,昆仑1代芯片采用三星14nm制程,可在100W+功耗下提供260TOPS的运算性能,并已经在百度的云端服务器中部署了两万片,真正投入了实际应用。昆仑2代相比1代将有3倍性能提升,并将于2021年上半年量产。[8]

从芯片到无人车,百度的全栈AI布局被认为是百度的新的增长曲线。其中,特别得益于百度智能云与小度的商业化推进,在百度的营收结构中,百度经典的在线营销服务收入占比逐年下降,包含百度AI业务营收的“其他”项目则逐年上升。

来源:百度招股书

重注投入的业务变成了实际上的增长,同样的故事也发生在亚马逊讲AWS故事的那些年里:主业的故事有限,但新故事才是未来。

登陆港股之后,百度究竟价值几何?这也许要从科技股的估值模型讲起。

为科技公司估值已是行业难题。

投资行业面临的普遍困境是:一方面,当今芯片、人工智能、量子通讯等高新技术产业,普遍存在研发周期长,投入高且商业前景不明朗,投资回报难以衡量等问题;另一方面,大型科技公司的业务线更多,业务跨度极大,营收更庞杂,传统的市销率、市盈率以及EV/EBITDA等估值模型,都不能很好地反映其整体内在价值。

难怪近年频频有明星经理人(如“女版巴菲特”凯西·伍德),已激进地声称,当今华尔街已无法正确认识科技公司。

在为业务比较庞杂的科技公司作估值时,券商机构普遍会采用SOTP估值法(分类加总估值法),将其进行业务拆分,选择合适的估值方法,再根据持股比例加权做再做汇总。

那么就让我们以国内外投资机构的预测作为参考,针对在线营销服务以及爱奇艺此类披露信息充分的业务,直接以PB/PE/PS等指标计算其估值,对智能云、自动驾驶、小度助手以及芯片等信息披露不太充分、整体规模较小的业务以行业内可比公司做参考后再行计算,为即将赴港上市的百度小算一笔账——

结合目前疫情影响消退,广告市场复苏比较强劲的大背景,机构普遍给予了百度体量最大的在线营销服务这一成熟业务线12倍PE(市盈率),结合平均约在40亿美元的盈利预测,可得这一板块估值480亿美元;百度智能云整体业务则参考阿里云与腾讯云估值模型,PS(市销率)在8~10倍之间,考虑到该业务板块中有不少仍处早期阶段的项目,因此相对谨慎地给予8倍PS,结合30亿美元的营收预测,则估值为240亿美元;Apollo自动驾驶平台和集度造车这两大业务线,是目前百度最具发展潜力的业务,也是百度近期股价快速上涨,支撑市值修复的重要支柱。目前机构普遍对这两部分业务比较乐观,例如瑞银参考可比公司给出了自动驾驶业务150亿美元的估值;造车业务则可参考造车新势力,估值大约在100亿~150亿美元之间,考虑到百度造车距离批量交付可能还有一定距离,故谨慎基计为100亿美元;百度的智能生活事业群组(即小度科技),也已经在去年9月底宣布完成A轮融资,与CPE、百度资本和IDG资本达成最终协议,融资后估值200亿元(约合30亿美元)。尽管小度科技未披露具体财务数据,但用户增长不错:百度2020年四季报显示,2020年12月,小度助手月语音交互总次数达62亿次,小度助手第一方硬件设备月语音交互次数达37亿次,比去年同期增长66%;硬件方面,得益于产品本身的竞争力提高,小度智能屏在20年三季度出货量蝉联全球第一;至于当下国家最为重视的方面,百度的布局也开始日渐清晰。人工智能(AI)芯片部门“昆仑”已于近日完成了独立分拆,并获由中信产业投资基金管理有限公司(CPE)牵头的新一轮融资。当前根据市场上主流估算,百度这一分拆业务的估值约为20亿美元,但考虑到芯片本身的前景,在研发顺利的前提下,其未来估值上升空间十分广阔;爱奇艺与战略投资方面,由于牵扯面过于宽泛,不做过多赘述,姑且粗计一个相对保守的数据:140亿美元。

最后计入50亿美元的净现金,加总可得百度的估值在2021年预计为1210亿美元,在相对谨慎的计算下,仍显著突破当下的估值天花板,可见公司的内在价值仍有很大的释放空间。

百度各业务线、估值方式及总市值测算。制表丨放大灯团队

当然,抛去这些复杂的计算,其实百度(NASDAQ:BIDU)当前阶段的市盈率(静)才26左右,市净率也不过略高于3,这比A股很多消费股都低,完全不像是一家互联网公司的数据。要知道和它营收规模差不多的美团市盈率(静)直逼800,哪怕从这一角度来说,百度也是一只处于低价区,风险相对比较低的股票。

从港股的变迁里,我们能看到科技股近年来成了港股的新鲜血液,但全球疯抢的科技新股,也不是只有港股一个去处——除了纳斯达克,别忘了还有科创板。今天,科创板上的芯片公司、智能设备品牌们同样也成了明星科技股。

港股的竞争优势同样会被它的对手们学习:2020年,科创板、创业板都对红筹及特殊架构企业做了针对性安排。但港股的优势,还不止于此:由注册制带来的更短的上市周期、更宽松的监管政策、财务合规与报表与美股可通用、能够吸引全球投资者等优点[9],让港股仍然成为网易、京东、百度、B站等中国明星公司二次上市的选择。

BAT三巨头齐聚港股,让港股的科技“含金量”有了新的提升,曾经中国股民错过的科技巨头,以港股挂牌的方式重新进入视野。在各大交易所与板块竞逐“中国版纳斯达克”时,这些拥有核心技术的科技公司将成为关键力量,某种程度上说,真正的科技公司们,也是对旧有的“科技概念股”的洗牌,资本的注意力自然会向原创技术倾斜。

根据多家券商数据,百度港股上市首日认购300亿港元,超购逾23倍。截至3月16日19时,百度孖展暂时募集金额473亿港元,超额认购近34倍。可能有些人觉得百度已经没了新鲜感,但在资本市场里,百度仍然是最新鲜的AI企业之一——港交所给了人们重新认识百度的机会。去年美团、快手等中国明星公司在港股取得优秀的市场表现,而像百度这样重研发、面向未来技术的公司能否再次获得资本市场的认同?在港股百度的未来中,我们将能得出答案。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。