原标题:夺路而逃!谢治宇、朱少醒、刘彦春等代表作基金均被净赎回(附全表单)

图源:图虫

图源:图虫记者 杜萌

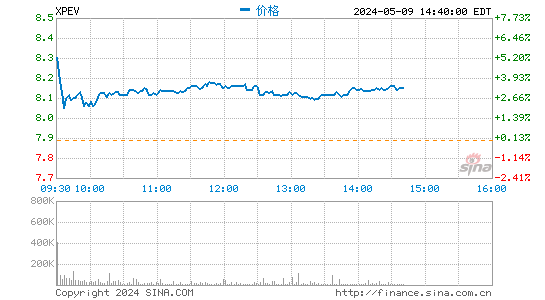

牛年春节后,随着白酒、新能源、医药等高估值板块的接连下挫,多位顶流基金经理的代表作基金均出现了大幅回撤。

“跌懵了!只要我不看,我的基金就没有亏!”、“本以为基金投资是最大的收入,结果却变成了最大的支出”……在微博热搜“基金大跌”中,多位基民以段子的形式调侃。

但自嘲的背后是亏损的心酸和恐慌。市场剧烈调整下,哪些基金被卖出得最多?哪些基金又在逆势吸金?

由于场外基金份额变动仅在季报、半年报等定期报告中披露,此次以场内基金(ETF、LOF)为统计范围对实时数据进行分析。而基民熟知的易方达中小盘、易方达蓝筹等基金,由于没有在场内上市,所以暂时无法知晓最近基民们的选择。

Wind数据显示,目前全部的场内基金共计846只。自2月18日以来,共有567只基金的资金流出额大于流入额,也就是被净赎回。

具体到从投资类型,846只基金中,权益类基金(普通股票型、偏股/偏债混合型、灵活配置型)共计184只。其中,2月18日以来,仅有49只基金出现了资金净流入,其余的135只基金均出现了份额不等的净赎回。

表:2月18日以来权益类场内基金资金流向明细 来源:wind 界面新闻研究部

曾经买入的时候就多迫切,现在赎回的时候就有多坚决。

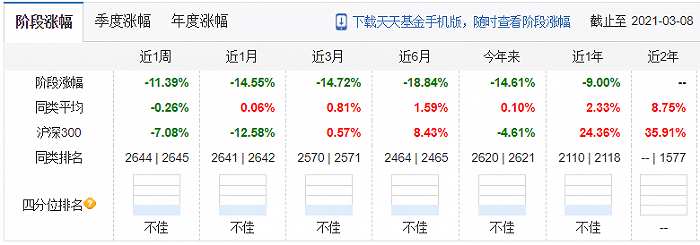

可以看到,净赎回前十位的基金,最新规模均在100亿以上,并且基本上都是自去年以来如雷贯耳的顶流基金经理。谢治宇、朱少醒、刘彦春、刘格菘、黄兴亮、董承非、王宗合、周克平等流量担当悉数在列。

净赎回排在第一位的是谢治宇、杨世进管理的兴全合宜,该基金规模为302.78亿元。该基金2月18日以来回报率为-10.42%,净流出金额为4.75亿元。

排在第二位的是朱少醒管理的富国天惠,规模为306.81亿元。该基金2月18日以来回报率为-13.79%,净流出金额为3.15亿元。

排在第三位的则是谢治宇管理的兴全合润,规模为241.73亿元。相比兴全合宜,合润则可以投资港股市场。该基金2月18日以来回报率为-9.39%,净流出金额为2.14亿元。

刘彦春管理的景顺鼎益,规模为136.23亿元。该基金2月18日以来回报率为-25.29%,净流出金额为1.77亿元。

孙伟管理的东方红睿泽,规模为128.78亿元,2月18日以来回报率为-18.03%,净流出金额为8891.56万元。

黄兴亮管理的万家优选,规模为193.03亿元,2月18日以来回报率为-17.15%,净流出金额为8039.13万元。

刘格菘管理的广发小盘,规模为162.34亿元,2月18日以来回报率为-20.23%,净流出金额为7500.88万元。

顶流基金经理万马齐喑,但也有基金逆势突围,成为资金青睐的黑马。

数据显示,2月18日以来,资金净流入金额最多的场内基金为东证创优,为1095.91万元。这只由饶刚、孔令超、陈觉平管理的偏债混基,2月18日以来净值回撤仅为0.01%。

净流入排在第二位的则是九泰锐富。这只主打定增的基金,由刘开运、刘心任管理,规模为 9.71亿元。2月18日以来净值回撤为4.23%,资金净流入为749.25万元。

曹名长、沈悦管理的中欧恒利,自2月18日以来业绩不降反升,回报率为6.46%,成为逆袭的黑马。截至2020年底,该基金仅为4.31亿元。自2月18日以来,资金净流入为571.03万元。

“最近我们的数据确实还不错,在没有做主动推广和持续营销的情况下,仅天天基金一个渠道,每天都有1000多万的申购。”上海一家中小型公募基金人士表示。该公司旗下一只聚焦中小盘的基金,在枯坐了三年冷板凳后,目前再度被基民关注,成为“香饽饽”。

“近期市场在流动性宽松预期收紧的背景下,部分公司经历了较大幅度的估值调整,市场开始产生一些估值合理的长期投资机会。对于定增投资而言,短期的估值调整,有利于定增投资对未来投资机会的把握。”九泰基金锐系列基金经理刘开运在接受界面新闻记者采访时表示。

嘉实基金研究部副总监、消费行业研究组组长吴越则表示,急跌没有持续性,建议大家提前开始思考,假设出现反弹,目前的基金投资仓位、投资品种结构、心理承受能力是否相匹配,否则在反弹时需要进行优化。

“每一个在闲鱼亏本大甩卖的基民,账户上都躺着几只惨绿惨绿的基金。”有基民表示,自己将所有的工资都买了基金,现在没有钱还花呗,只得将手机亏本大甩卖。

在权益类基金净值受到重挫时,基民应该赎回还是继续布局?

盈米基金研究院院长杨媛春表示,在这个时点直接去说赎回还是继续布局是没法一概而论的,需要根据自己的实际情况进行分析。

杨媛春建议,个人投资者需要考虑两个问题:第一个问题是:是否是用了合适的资金去投资股票型基金,股票型基金的特征就是高收益和高波动同在,因此投资股票型基金的资金应该是相对长期的资金,比如三年甚至更长的资金。

第二个问题是:现在的权益整体仓位,是否是和自己目前的状态或者风险承受能力相匹配?如果整体是匹配的,而且在当初选择基金经理和品种时是经过慎重考虑的,那么跌下来后,整体资产更便宜了,赎回是并不明智的选择。反之,则应该是相反操作了。

面对顶流基金经理的业绩回撤,基民后续是否还需要继续“追星”?杨媛春表示,顶流基金经理的诞生,除了有业绩优秀的必要条件外,还要有市场行情的配合、公司整体营销推广的支持。

但是顶流的名气往往带来的是管理规模的大幅扩张,使得实现超额收益的难度大幅加大。可以说,基金经理的名气并不是投资者投资基金的充分必要条件,相反的,过大的管理规模在很多时候,都是业绩的杀手。