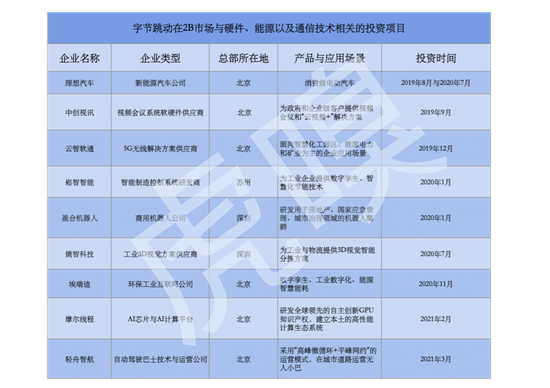

作者/丁萍

51talk(NYSE: COE)凭借菲律宾教师授课(以下简称“菲教”)和下沉策略连续五个季度实现盈利,打破了行业亏损的魔咒,成为在线教育行业首家全年盈利企业。

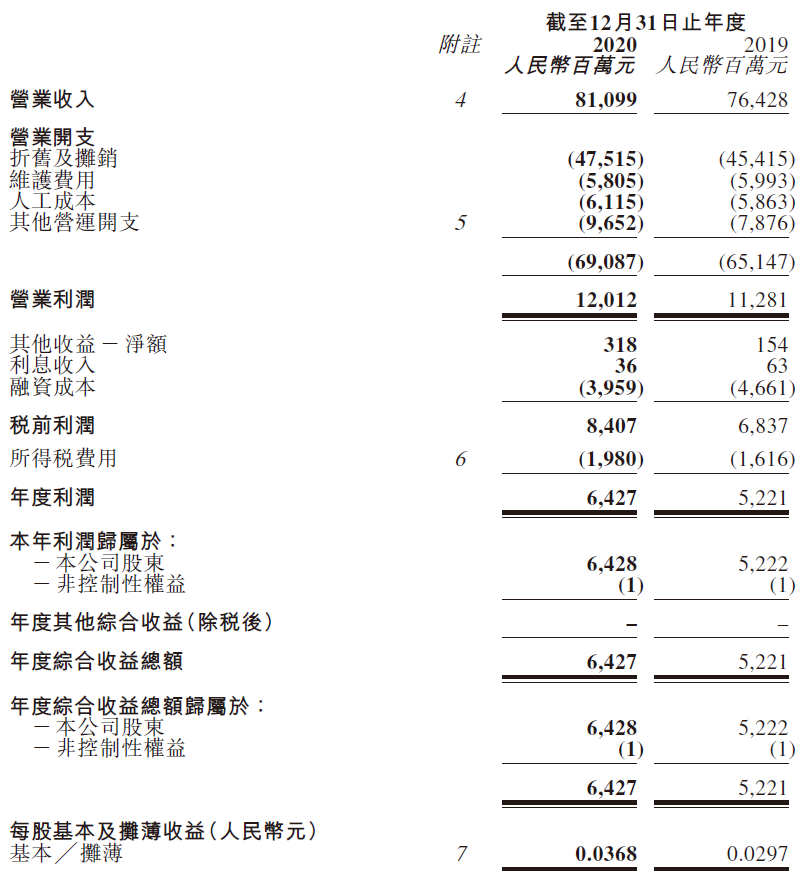

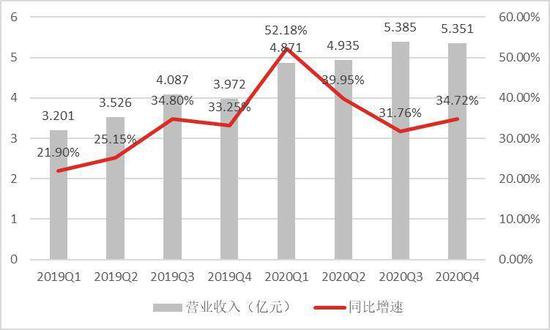

2021年3月5日,51Talk发布2020年第四季度财务业绩报告。数据显示,51Talk四季度实现营业收入5.351亿元,同比增长34.72%;归母净盈利3180万元,连续五个季度现盈利。同时,51talk2020年全年实现营业收入20.541亿元,同比增长38.97%;实现归母净利润1.47亿元,去年同期归母净亏损1.044亿元。

51talk成立于2011年,起初采取成人英语一对一的在线教学模式。2016年,51talk流血上市,同时因一对一模式饱受诟病,上市后市场表现并不客观,上市首日便出现破发。

2016年之后,51talk推出北美一对一模式,但由于北美外教成本较高,倒逼51talk重新聚焦菲教业务,并于2017年开始启动下沉战略,而菲教低成本特性正符合低线市场需求,驱动下沉市场策略有效落地。受益于此,51talk连续5个季度实现盈利。

目前,在线教育处于烧钱跑规模阶段,远未到利润收割期,在其他在线教育平台疯狂融资,跑马圈地的时候,51talk反其道而行之,控费用、保利润、舍增长。

因此,尽管51talk在2019Q4-2020Q4期间保持盈利,但自2020年4月起,51talk的业绩表现和股价出现背离:一面是持续盈利;一面是投资者情绪低迷带来股价萎靡不振。

(图表来源:东方财富)

(图表来源:东方财富)为何51talk成为在线教育唯一“赢家”,市场却不买账?51talik盈利的背后是否暗藏危机?在回答以上问题之前,妙投先为大家分析51talk得以持续盈利的秘诀。

菲教+下沉

51talk凭借菲教和下沉策略连续五个季度实现盈利。

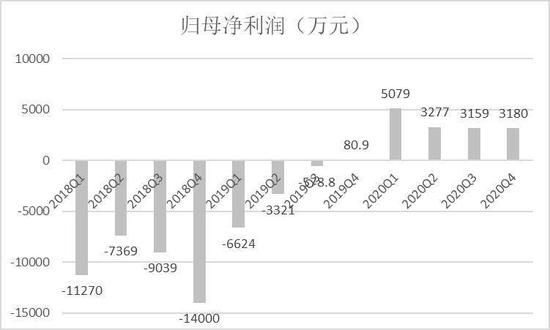

由于在线教育具有获客成本高、转化和留存率低的特性,整个行业的盈利模式难以跑通,作为“在线教育赴美第一股”的51Talk同样深陷亏损泥潭,在2013年-2019年期间,归母净亏损累计20.65亿元,直至2019年第四季度,51Talk才得以扭亏,目前已连续五个季度实现盈利。

51talk在2019Q4、2020Q1、2020Q2、2020Q3和2020Q4分别归母净盈利80.9万元、5079万元、3277万元、3159万元和3180万元。

(数据来源:公司公告)

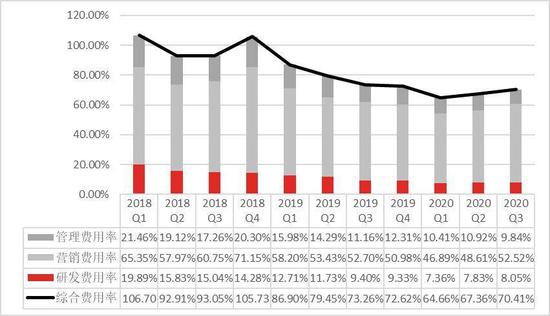

(数据来源:公司公告)在线教育行业属于高毛利行业,但高企不下的销售费用成了该行业盈利的最大桎梏。而51talk通过显著优化运营费用实现盈利,运营费用的优化主要归功于51talk聚焦菲教业务和下沉市场。

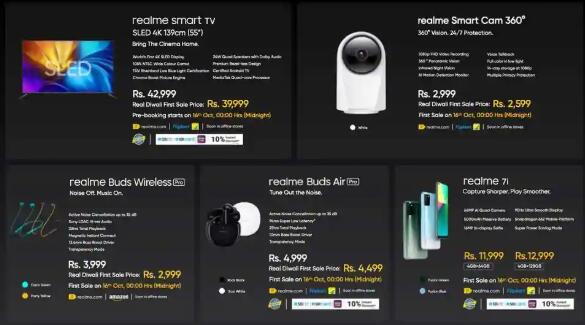

首先,菲律宾与中国没有时差,菲教可利用的时间更长,学生上课频次更高;且由于地缘政治、经济发展水平等因素的影响,菲教相比北美外教的成本要低很多。

(资料来源:前瞻产业研究院)

(资料来源:前瞻产业研究院)据其招股书显示,教师成本上,2015年菲教的月平均工资为197.8美元,而国内竞争对手招聘的北美外教的平均工资为1616.6美元,51Talk的每位教师的成本是其他竞争对手的12.24%。所以,51talk对菲教业务的聚焦,逐渐拉升其毛利率水平,目前已达到70%左右。

(数据来源:公司公告)

(数据来源:公司公告)但菲教劣势在于他们的发音相比于北美外教不够纯正,51Talk还曾一度被贴上“口音不地道”的标签。但低廉的价格正好可以匹配低线市场的需求。菲教成本相对较低,极大地降低了“菲教”课程的售价,适合走下沉路线。

其次,51talk下沉策略的有效落地驱动其经营费用有效管控,进一步释放了利润空间。由于低竞争市场获客成本相对较低,逐渐拉低了51talk的销售费用率;其次随着营收规模扩大,规模效应摊薄了51talk的管理费用;以及51talk缩减研发投入,2019Q4、2020Q1和2020Q2的研发费用分别同比降低12.97%、11.87%和6.62%。

以上共同压缩51talk的综合费用率,2019Q4-2020Q4,51talk的综合费用率分别同比降低33.11、22.24、12.09、2.84和0.52个百分点。

(数据来源:公司公告)

(数据来源:公司公告)盈利可持续性存疑

目前,51talk已连续五个季度实现盈利,但未来能否持续盈利还存在不确定性。

虽然51talk在2019Q4-2020Q4期间保持盈利,但利润微薄,其净利率分别仅有0.2%、10.43%、6.64%、5.87%和5.94%。随着营收增速放缓,人力成本和获客成本趋高,51talk微薄的利润将面临挤压,亏损和盈利将是一线之隔。

(数据来源:公司公告)

(数据来源:公司公告)(1)营收端,增长受限。

目前51talk的营收增速放缓,且受制于在线英语行业赛道较窄,一对一模式不具备规模效应,以及市场对“菲教”资质和课程质量的质疑将进一步限制51talk未来的营收增长。

从季度数据看,在营收基数远低于跟谁学的基础上,51talk的营收增速不及跟谁学的1/3,且自2020年以来,51talk的营收增速呈现放缓态势,而且该趋势很难扭转。

(数据来源:公司公告)

(数据来源:公司公告)首先,行业天花板受限。

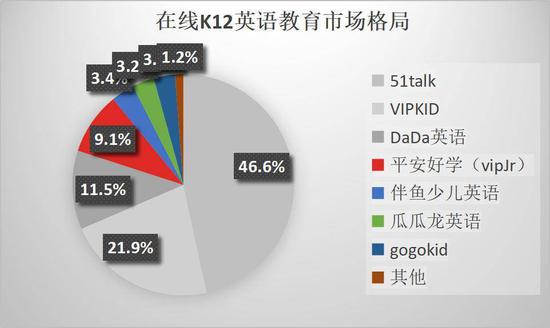

在青少儿在线英语赛道中,51Talk以46.6%的市场份额领先行业,其次是VIPKID(21.9%)、DaDa英语(11.5%)和平安好学(vipJr) (9.1%)。51talk占据行业接近一半的份额,但其2020年度营收规模仅有20.56亿元,这也意味着该垂直赛道天花板较低。

(数据来源:极光调研)

(数据来源:极光调研)其次,一对一模式不利于形成规模效应。

51Talk聚焦一对一模式,其业务主要分为三部分:K12菲教一对一课程、K12小班课程、其他一对一外教。其他一对一外教里,包括了K12美教一对一与菲教成人一对一业务。其中K12菲教一对一业务是51talk的营收支柱,其收入贡献比在2020年末达到86%。

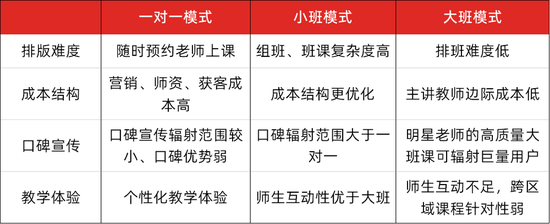

当前K12在线教培形成三类主流授课模式:①大班课:班容在100人以上,以双师模式为主,即一名主讲老师通过直播课触达学员,放大优秀教师产能,辅以一名辅导老师进行督学指导,以缓解大班授课对学生关注度不足的问题;②小班课:班容在100人以内,多以2-30人为一班,老师对学生的关注度较大班课更高;③一对一:班容仅为1人,能够最大程度满足学生的个性化学习需求。

(数据来源:海通证券研究所)

(数据来源:海通证券研究所)一对一模式优势是个性化教学体验度高,更受用户更偏好,劣势是运营/师资成本高,很难形成规模效应,即规模越大,复杂度越高,成本越高,这不利于51talk业务规模的大幅扩大。

另外,51talk上无法公开查询到外教的教学资质,不符合政策要求,随着监管趋严,51talk面临平台整改风险,这将限制公司的业务发展。

(2)成本端,营业成本属于刚性支出,被压缩的可能性较小,毛利率难以大幅提升。

2019Q4-2020Q4,51talk的销售毛利率分别同比提升9.65、3.84、1.41、1.14和0.54个百分点,这主要源于其营业成本主要用于门店租金、工资相关成本和授课教师分成,随着营收规模扩大,规模效应会摊薄一定的固定支出,但营业成本属于刚性支出,被压缩的可能性较小,51talk毛利率难以持续大幅提升。

再者,菲律宾教师也是高度市场化的群体,若将来发生“菲教”争夺战,那么51talk的营业成本将大幅上升,拉低公司的毛利率,以及随着在线教育监管加严,51talk外教的教学资质若达到要求,需要付出不小的成本代价。这均对公司的利润形成较大的拖累。

(3)费用端,随着一二线市场逐渐饱和,下沉市场竞争加剧,获客成本趋高,将推高51talk的销售费用率,进一步侵蚀公司的利润空间。

随着在线教育在一、二线市场逐渐趋于饱和和竞争加剧,获客成本趋高,相比之下,三线及以下城市竞争和获客成本相对较低,导致在线教育平台趋之若鹜。一旦更多巨头入场,低线城市的竞争将加剧,51talk不得不投入更多的市场费用抢夺市场流量,导致业绩承压。

而且51talk完全聚焦“菲教+下沉市场”的模式,业务结构单一,其他业务逐渐弱化,而其研发费用的缩减,会致使单一的业务结构难以应对日渐加剧的市场竞争。

现金流隐患凸显

2013年至今,51talk深陷资不抵债的危险境地,主要是在2013-2019年期间,51talk归母净亏损累计20.65亿元,目前连续5个季度实现盈利,总计仅有1.48亿元,亏损缺口逾19亿元,而51talk累计发行股份不足3亿元,难以覆盖亏损缺口,导致资产负债率超过100%。

(数据来源:公司公告)

(数据来源:公司公告)以下财务数据显示,除了2017年和2018年,其他报告期内51talk的经营性现金流净额难以满足投资活动支出,意味着51talk自生造血能力薄弱。而且产品单一导致51talk很难获得资本市场青睐,融资渠道难以打开。

截至2020年年末,51Talk持有的现金、现金等价物、定期存款和短期投资17.277亿元(约合2.648亿美元),相比跟谁学同期在手资金82.172亿元,51talk逊色不少。随着在线教育市场竞争加剧,51talk可能会加入烧钱大战中,届时可能面临资金短缺的风险。

(数据来源:公司公告)

(数据来源:公司公告)在线教育目前处于高度竞争阶段,价格战正酣。2020年以来,资本大规模涌入,烧钱大战将进一步升级,也必然会推高行业获客成本,这将进一步凸显51talk的现金流隐患。

因此,尽管51talk持续盈利,但背后难掩成长性不足、现金流紧张的事实,这也意味着5talk在这场价格战中并不具备优势,以致使市场并不买账。