原标题:钱紧叠加泰山会解散,泛海系卢志强年关难过

临近年关,有着“内地李嘉诚”之称的卢志强遭遇钱紧,旗下泛海控股频频套现。

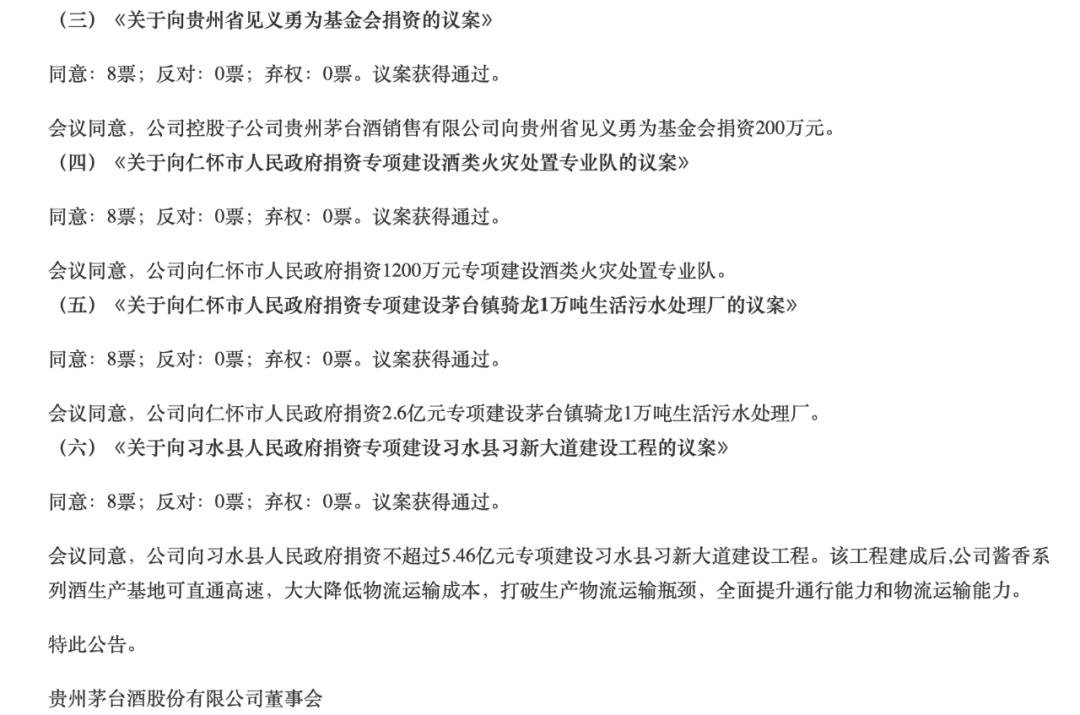

据雷达财经统计,2021年1月,泛海控股先后通过出售武汉中央商务区宗地地块;转让所持民生证券股份;转让武汉万怡酒店、宗地14B地块商业累计获得流动资金59.748亿元,然而这笔钱尚不能解决公司庞大的债务问题。

泛海控股是一家老牌地产公司。在卢志强的操盘下,泛海集团历经30余年浮沉逐渐蜕变为了中国最大的民营资本集团之一,旗下上市公司包括A股的泛海控股、民生控股和港股的中泛控股、中国泛海金融等,还有纳斯达克的保险集团Genworth,澳大利亚的矿产能源公司CuDECO Ltd以及百余家直接或间接控股、参股的公司。

卢志强在金融领域布局颇深。早在1996年时,卢志强就参与了中国首家民营银行——民生银行的发起成立,2014年,泛海控股宣布转型金融,并于2020年正式得到了将A股公司行业分类由房地产换为金融业的批准。然而金融却为卢志强带来了盈利困境,泛海旗下的民生信托屡次踩雷。

与此同时,泛海集团此前的多笔投资如今都正遭遇“滑铁卢”,无论是乐视、万达还是蚂蚁,均已陷入“自身难保”的境地。从前,卢志强还可向“朋友圈”泰山会求助,但泰山会已解散,泛海要怎么熬过这个冬天?

债务危机难解

2月9日收盘,泛海控股股价仅为2.80元,逼近2008年时的历史低点,自2019年5月以来,公司股价跌幅已近60%。

资本市场的表现反映了其对泛海控股的低预期,而负债的高企则是如此预期的重要原因之一。

2020年伊始,泛海控股曾先后遭到国际评级机构惠誉和标普的下调评级,理由均为对其债务的担忧,不过后来两家机构又撤回了相关评级。

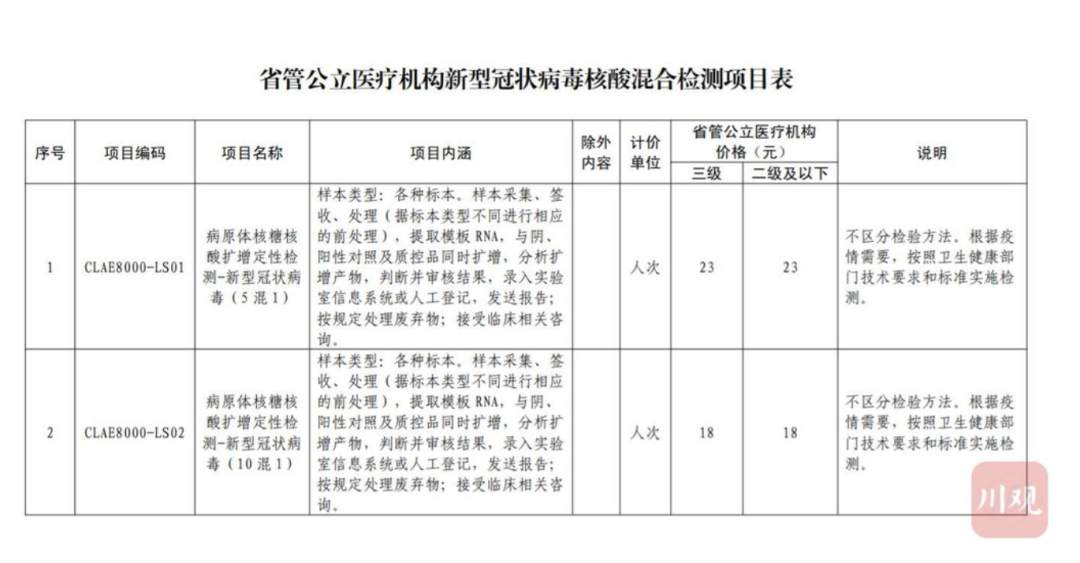

2020年7月,东方金诚国际信用评估有限公司将泛海控股主体信用等级和相关债项信用等级"AA+"列入评级观察名单。2021年1月28日,东方金诚维持了将上述主体列入观察名单的评估,理由是泛海控股经营及偿债能力的不确定性。

据东方金诚公告,泛海控股在此期间终止了出售美国旧金山First Street和Mission Street的相关境外资产的计划,2021年到期及回售境内债券本金余额43.59亿元、境外美元债4.902亿元,集中兑付压力仍然大。

为了自救,泛海动作频频。

首先是转让股权,2020年8月,泛海控股以42.29亿元的总价,向22家投资者转让民生证券约31亿股股份,此举直接让泛海控股的持股比例从71.64%下降至44.52%。12月,泛海控股再度签署相关股份转让协议,将民生证券2.85%、0.71%股份分别转让给三家员工持股平台和珠海隆门中鸿股权投资基金(有限合伙),转让资金3亿元。不过,此项交易尚未完成交割。

2021年1月3日,上市公司北京利尔公告称,公司全资子公司拟以现金形式受让泛海控股持有的民生证券1亿股股份,交易价款为1.53亿元。22日,泛海控股又向上海沣泉峪企业管理有限公司转让了其所持有的民生证券15.45亿股股份,转让总价为23.64亿元。转让完成后,泛海控股对民生证券持股比例将降至约31.03%。

据此计算,这段时期泛海控股仅通过转让民生证券就获得了70.46亿元。

其次是变卖资产,2021年1月5日,泛海控股公告显示,公司以30.658亿元的价格向绿城出售了武汉中央商务区宗地20地块。经初步测算,当次交易预计产生资产处置收益约12.51亿元。

1月26日晚,泛海控股还对外担保了子公司将所属武汉万怡酒店、宗地14B地块商业以5.45亿元转让给信达金融租赁的交易。

两项相加,泛海控股总套现金额超106亿元,而这还未算其质押的股份和超额进行的对外担保。相关公告显示,截至2021年1月22日,泛海控股已将持有的民生证券股份中的50.81亿股进行了质押,拟逐步偿还存量贷款,并解除对应的民生证券股份质押。截至1月26日,泛海控股及子公司对外担保实际余额为600.82亿元,占公司2019年12月31日经审计净资产的279.80%。

债务压顶之下,泛海控股旗下的信托已开始有了暴雷的迹象。据媒体报道,2020年最后3个月,泛海系旗下民生信托已有多个信托项目出现延期,包括至信516号证券投资集合资金信托计划、至信681号中集车辆IPO投资集合资金信托计划、至信828号铂首商业地产集合资金信托计划。其中,至信828号被指是“一个用关联或盟友公司作为融资方募集资金,收购泛海自己物业的关联自融项目”。

据不完全统计,由民生信托作为原告的诉讼纠纷或发起的执行金额目前已达156.33亿元。涉及的公司包括武汉金凰珠宝、新华联控股、汉能集团、凯迪生态等。

为此,泛海控股也收到了深交所的关注函,后者要求泛海控股披露,涉及中期票据、信托项目的主要情况及当前进展等,泛海控股则回应称预计于2月9日前完成关注函的回复。然而截至发稿,回复公告仍处于搁置状态。

2020年三季报显示,泛海控股的总负债高达1444.50亿元,资产负债率为79.06%。其中短期借款157.66亿元,一年内到期的非流动负债250.39亿元,但货币资金仅188.68亿元。

信托板块踩雷

金融是卢志强的“心头肉”,早在2002年,泛海系就以18.6亿元的金融投资规模被《新财富》评为中国八大金融家族之首,彼时屈居第二的是曾经的资本巨人德隆系。

但金融作为一柄“双刃剑”,亦与集团目前的负债窘境不无关联。有分析人士认为,泛海系的风险在于投资规模大,回收周期长,现金流造血功能不足,流动性过于依赖债权融资和母公司输血。而这些现象在如今泛海控股的身上都多少有所体现。

2014年是一个关键的节点,同花顺iFind数据显示,自这一年起,泛海控股的资产负债率就再未低于80%,而这一年即是泛海控股宣布正式转型金融的年份。

当年的年报中,泛海控股表示,要“努力将公司由房地产上市公司打造成为房地产+金融+战略投资的综合性业务上市公司”,要“三年打基础,十年创大业”。

此后的几年中,泛海耗资数百亿收购一系列金融牌照,构建起一个包含银行、证券、保险、基金、信托、期货、租赁在内的完整金融图谱。2020年1月,证监会正式核准泛海控股的行业分类由房地产“换道”为金融业。2020年半年报显示,泛海控股保险、证券、信托三项金融业务收入占比已接近95%。

然而在转换赛道的同时,泛海控股的业绩并不理想。

2017-2018年,公司连续两年营收、归母净利润双降,其中第二年扣非净利润亏损5.58亿元。2019年第四季度开始,公司的归母净利润已经连亏四个季度,截至2020年三季度,泛海控股年内归母净利润亏损6.12亿元,同比下滑124.55%。

另据公司在1月30日公布的业绩预告,预计2020年归母净利润亏损达30-40亿元,公司方面称主要受到国外项目商誉减值、武汉中央商务区项目结算收入未达预期、民生信托公允价值损失和减值以及人民币升值导致的汇兑损失四方面影响。

雷达财经梳理发现,泛海危局背后,金融板块出现暴雷。

今年1月14日公司公布的金融子公司2020年财务信息显示,亚太财险是保险、证券、信托三项业务中营收最高的公司,2020年实现营收54.23亿元,但净利润仅为6137.50万元。此前的2019年年报中,泛海控股旗下保险行业的毛利率仅为1.59%,同期房地产行业毛利率则高达51.31%。而至2020年前半年,其保险业务的毛利率已降至0.72%。

与之相对的是,信托行业在2019年的毛利率高达54.40%,超过了房地产,成为泛海控股旗下“最能赚钱”的业务。然而,这项业务的实体——民生信托却成为了泛海控股2020年唯一出现业绩下滑的金融子公司。

2020年,民生信托实现营业收入10.7亿元,净利润2.32亿元,同比降幅分别达到了107.02%和74.33%。公司被称为2020年“坑王”,连续踩中武汉金凰珠宝80亿“假黄金”、新华联债券逾期、中建五局“萝卜章”、汉能集团、凯迪生态等多个业界知名“大坑”。

除此之外,民生信托还涉嫌开设“资金池”产品。据媒体报道,民生财富投资管理有限公司旗下尊系列基金出现逾期,该系列产品为类资金池,投向为民生信托产品。据悉,开始出现逾期的产品全称为民生财富尊逸9号投资基金,1月15日到期,民生财富销售对外的口径是”延期半年,泛海正在处置资产”。

面对眼前的困境,2021年2月2日,民生信托进行了换帅,由林德琼顶替田吉申出任公司总裁,但新帅能否处理好此前遗留的各项问题,仍有待观察。

投资遇冷

对市场的嗅觉和投资向来是卢志强的看家本领。

早在1988年,卢志强就敏锐地察觉到房地产行业的黄金未来,并开始将业务转向建筑和房屋开发。

对海通证券的投资也可窥见卢志强的手腕。2002年11月,泛海系以约8亿元入股海通证券,占总股本的9.15%。此时正值中国证券市场的熊市,行业整体极其低迷。2004年,卢志强将上市公司——彼时还是泛海建设控股持有的海通证券股权转为私人公司持有。随后在2008年12月29日,泛海建设控股合并持有的2.78亿股海通证券解禁,泛海建设控股位列非限售股前十大股东之列,但在海通证券2009年半年报中,泛海建设控股已不再出现。

2009年上半年正是A股经历2008年暴跌后迅速反弹的阶段,上述两个时间节点,海通证券的股价已经从8.14元涨至16.45元。据卢志强自己透露,曾通过减持海通证券股份套现50亿元。

多年后,卢志强的“朋友圈”进一步壮大,然而这也为泛海的投资带来了一些麻烦。

泛海曾与联想携手投资贾跃亭的乐视汽车,但至今,贾跃亭口中“下周回国”的“下周”仍未至。

2016年,泛海控股曾出资25亿元投向万达影业;2019年2月,万达电影向万达投资等20名交易对方发行股份购买其持有的万达影视95.7683%的股权,交易后,泛海股权投资管理有限公司持股比例达到1.53%。

2019年,万达电影出现上市以来的首年亏损,全年计提商誉等资产减值准备59.09亿元。进入2020年后,受疫情影响,万达电影的亏损更甚。但或许是王健林与卢志强之间的交情过硬,直至2020年中,泛海在万达电影的持股比例依然未变,而自2019年3月8日至2020年6月24日,万达电影股价的跌幅已超30%。

据万达电影2020年三季报,泛海持股比例已下降至0.96%。

卢志强“踩雷”的还有蚂蚁集团。

据公开资料,卢志强分别通过上海麒鸿投资中心、上海云锋新呈投资中心以及他所控制的通海资本,分别间接持有蚂蚁集团共计6570万股,按照蚂蚁集团发行价计算,持股市值45.2亿元。

然而蚂蚁集团的IPO却被上交所紧急叫停,马云被约谈,银保监会还会同央行联合发布《网络小额贷款业务管理暂行办法(征求意见稿)》对蚂蚁集团的主要盈利模式形成制约。时至今日,蚂蚁何时能重启上市仍未尘埃落定,但业内已形成的基本共识是,其估值必然大幅缩水,而这也意味着泛海系持有股票市值的缩水。

朋友圈解散

早在2000年中国的第一个富豪榜上,卢志强就排在第12位,此后的数年,卢志强及其家族一直盘踞在各大富豪榜单中。2020年,卢志强以620亿身家在胡润百富榜中名列第66位,相较前一年财富缩水80亿元。

作为富豪榜上的常青树之一,卢志强不仅有着雄厚的财力,也早早就积累起了过硬的人脉。而其所在的诸多商帮之中,泰山会颇具盛名。据悉,泰山会以联想柳传志为首,汇聚了十几位中国最顶级的明星企业家,2013年时16名会员掌握的财富超2万亿元。

卢志强此前也曾经历危急时刻,只不过,那时还有朋友拉他一把。

2005年,卢志强的泛海集团因拿地过多,“消化不良”,出现运营危机。这时,柳传志出手相助。2009年时,柳传志为了让联想进一步国际化,进行了一次股份改革。这次改革中,联想控股第一大股东中科院将29%股份作价27.55亿元卖给了卢志强的泛海集团。

受此消息影响,泛海旗下的泛海建设股份直接涨停,市值上涨30亿元。以此计算,这笔交易让泛海集团通过间接持股泛海建设股份赚了24亿元。

而在入股联想控股后,联想创始人及董事长曾茂朝正式卸任,柳传志则成为了联想控股的新晋董事长,联想集团也借此彻底完成了私有化。截至2021年2月9日收盘,泛海持有的4亿股市值已达48.4亿港元(约合40.264亿元人民币)。

除了纾困外,泰山会为成员带来的直接利益也不少。另一位泰山会大佬史玉柱借壳世纪游轮时,曾向泛海系的民生资本等特定投资者发行股份募集配套资金,随后在2015年底,世纪游轮暴力拉涨停20个板,高兴得史玉柱直接在社交工具上说“祝大家2017年金钱多多!运气好好!身体棒棒!酒量海海!艳遇多多!耶”。

然而据媒体报道,这个神秘的组织如今已解散,原因系内部会员分歧较大,矛盾较深。

此外,卢志强还曾与万达、联想等实业巨头结盟组建“民企兄弟连”,并参与投资运作长白山国际滑雪中心、西双版纳国际旅游度假区、大连金石国际旅游度假区等项目。

不过,万达的日子最近也不好过,公司旗下的电影、地产、体育等板块均遭遇不顺,其中万达体育已于今年1月底从美股退市,万达电影也刚刚放出2020年归母净利润预亏61.5亿元至69.5亿元的公告。

内外交困,69岁的卢志强将如何突围?雷达财经将继续关注。

是雷达财经(ID:leidacj)