原标题:机构哄抢,东方雨虹何方神圣

图片来自摄图网

图片来自摄图网编者按:本文来自巨潮商业评论,作者杨旭然,编辑王方玉,创业邦经授权转载。

东方雨虹(SZ:002271),一个让人陌生又熟悉的上市公司,成了2021春季风雨飘摇二级市场里,投资者为数不多的避风港湾。

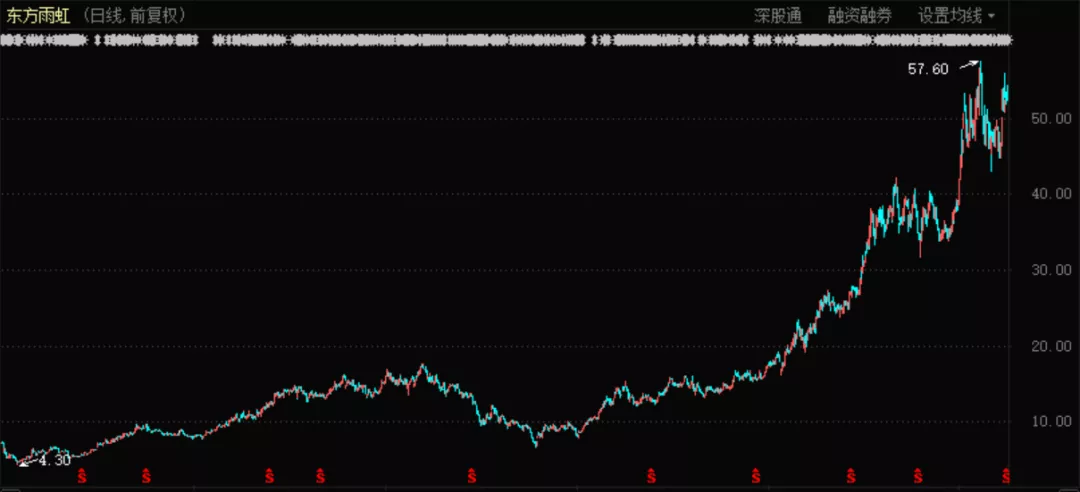

截至4月8日收盘,东方雨虹距离历史最高价格57.60元只差三元不到,基本上没有受到“大回撤”的影响。而在过去三年的时间里,东方雨虹的累计涨幅已经两倍有余。

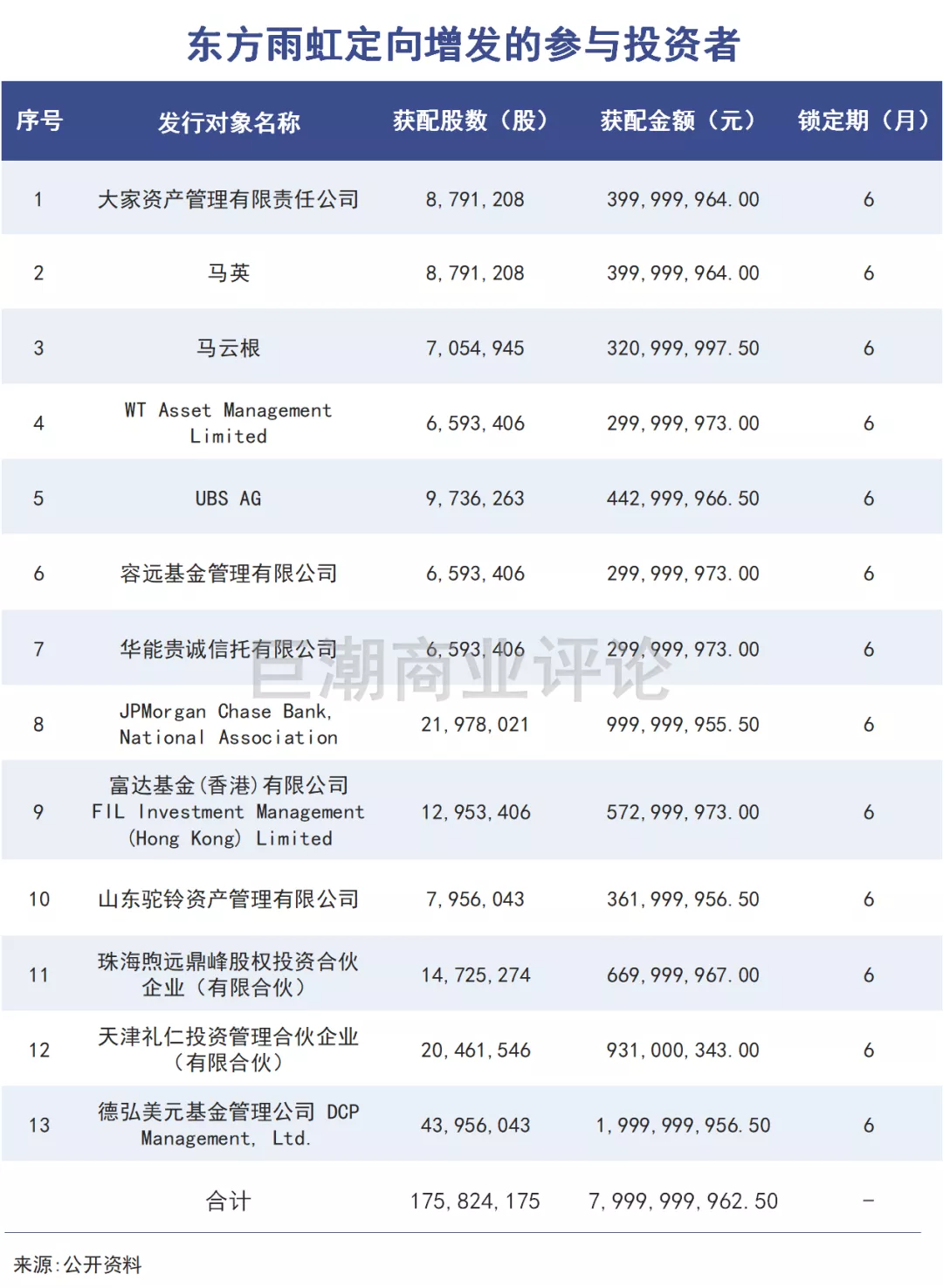

其他优秀企业股价暴跌不止的同时,东方雨虹迎来了重磅的消息:四月份,在回撤中东方雨虹宣布了一轮每股45.5元、共计80亿元的定向增发,参与进入的机构投资者名单星光闪闪,包括了天津礼仁、珠海煦远鼎峰(背后都是高瓴资本)、大家资产、睿远基金、富达基金、瑞银、JP摩根等等。

东方雨虹定向增发的参与投资者

此前,东方雨虹更多被产业界和二级市场所了解,名声并未“出圈”。可它是对于任何一个建筑公司、地产公司来说,都绕不开的合作方和采购方。

这是这些明星机构愿意斥资认购股份最重要的原因之一。而对于投资者来说更重要的是,摸清一个名声鹊起的公司背后,暗藏着怎样的产业发展逻辑。

01

大号隐形冠军

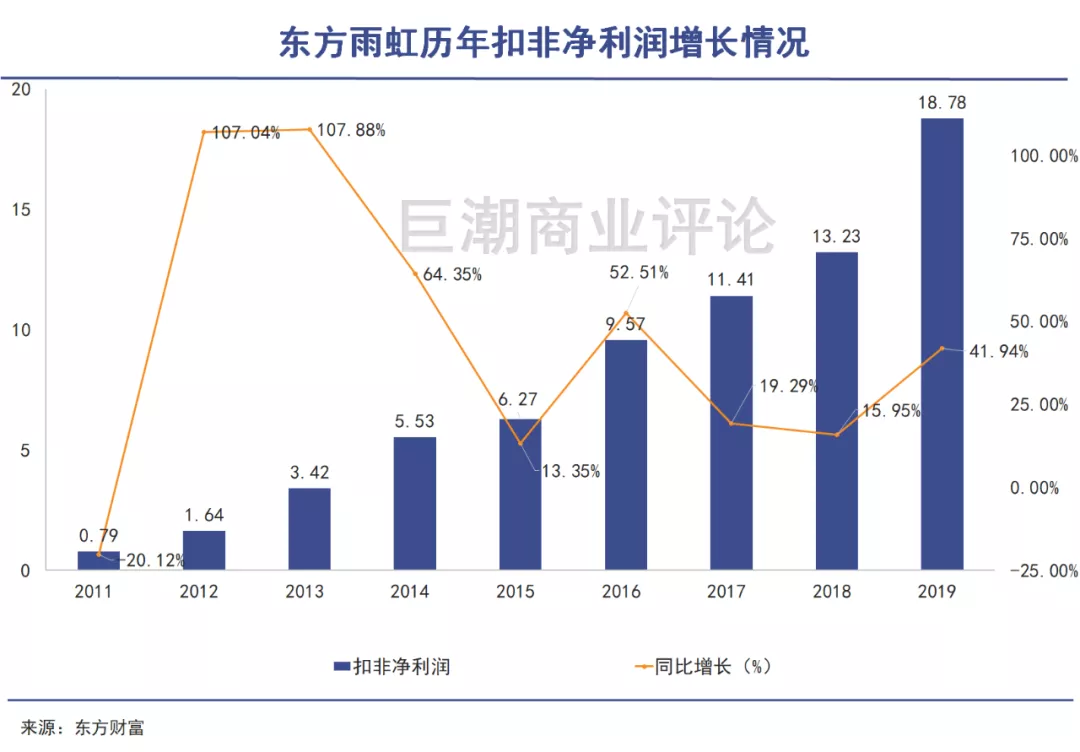

过去10年的时间里,东方雨虹的净利润画出了一条漂亮的增长曲线。

德国著名的管理学思想家赫尔曼·西蒙,是《隐形冠军》一书的作者。他强调所谓“隐形冠军”,就是在某一领域有着很高的市场份额和独特的竞争优势,对所在细分行业几乎形成主宰类型的企业。

在赫尔曼·西蒙的书中,他给隐形冠军定义了三个标准:

1.全市场份额排名前三位或国内前三;

2.年收入低于50亿欧(约合接近人民币400亿元);

3.知名度较低,罕为外界所知。

隐形冠军大多数时候都是送给中小型企业的褒奖,大型企业很难在获得千亿营收之后仍然保持不为人所知的低调。

而东方雨虹虽然市值已经超过1300亿元,在中国资本市场中位列中上游,仍然体现出清晰的隐形冠军特质:行业低调不为大多数人了解,企业在行业中占据竞争优势与稳固的领先地位。

到2019年,东方雨虹的营业收入到了181.5亿元的规模,看起来与动辄五百一千亿级别的巨头还有差距,但是在盈利方面表现良好,保持在35%-40%的毛利率。这让其能够靠着百亿级的收入规模,获得十亿级的利润。

过去10年的时间里,东方雨虹的净利润画出了一条漂亮的增长曲线。

东方雨虹历年扣非净利润增长情况

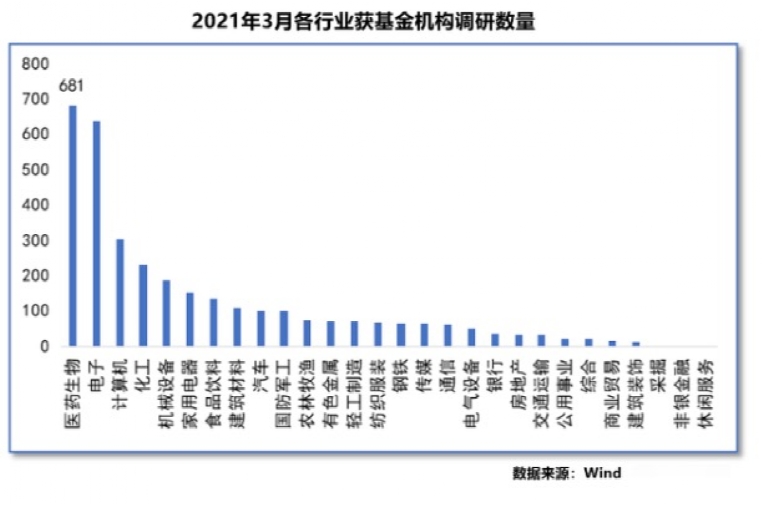

东方雨虹虽然市场占有率稳居行业第一,但到2020年前后市场占有率仍然只有10%左右,防水材料市场从整体上看,仍然高度分散。

这给投资者释放了两个截然相反的信号:1.这个行业仍然有足够头部企业去发展扩展的空间;2.由于行业过度分散,导致企业面对大量质低价廉商品的竞争,即便是头部企业也会头疼。

02

受困红海

防水材料的质量检验是后置,甚至是长期后置的。

防水材料以及施工,长期以来都是非常分散的竞争格局。无证生产的企业数量多、分布广。

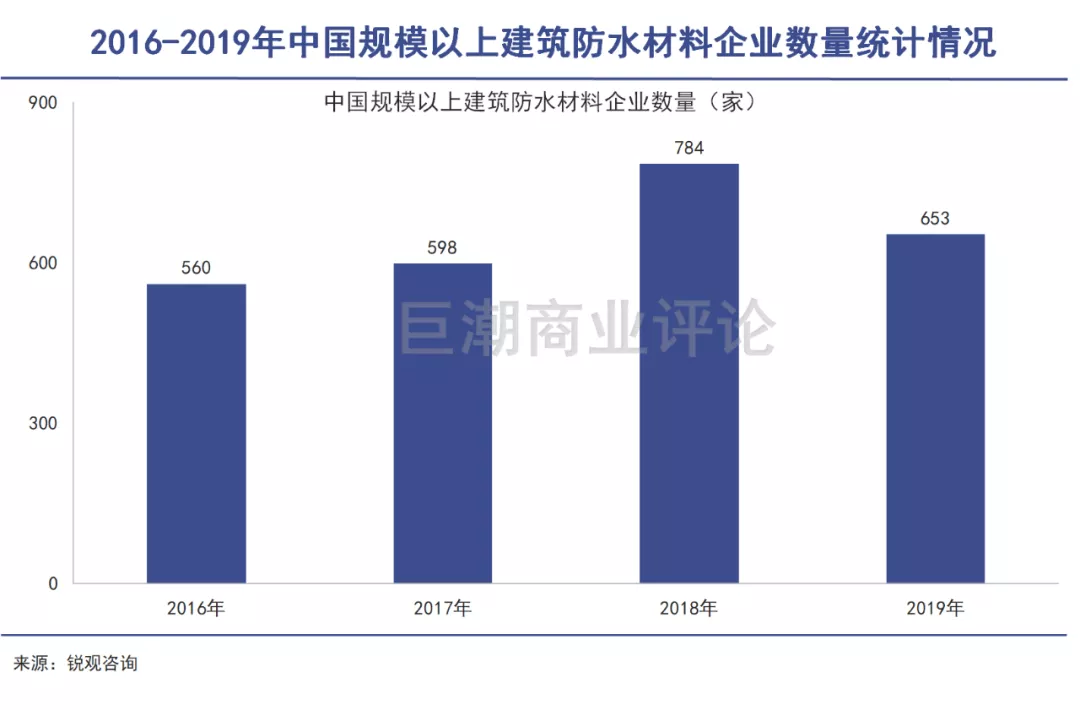

中国建筑防水行业协会的统计数据统计,截止到2019年末,规模以上(主营业务收入在2000万元以上)建筑防水材料企业653家,较2018年下降了131家。

2016年-2019年中国规模以上建筑防水材料企业数量统计情况

其中的原因非常复杂。除了房地产与建筑施工行业本身的分散性之外,很重要的一个原因在于,防水材料的质量检验是后置,甚至是长期后置的——即便是质量较差的防水材料,也可能是在铺设的第二年开始才出现问题,这给了施工方以使用假冒伪劣、小作坊便宜货的动机。

这对于头部企业来说是机遇也是问题。机遇在于,小散乱的产业格局不会一直持续下去,随着行业的标准化、正规化,头部企业会持续受益,总有企业对施工方提出更高的质量要求,因此行业资源会日趋集中;

问题则在于,由于这种质量验收的滞后性,永远会有一部分,甚至是一大部分市场处于被割据的状态,10%-15%看似不高的产业集中度,实际上进一步提升的难度会越来越大,这是东方雨虹所面对的行业关键痼疾。

类似的情况在建筑材料行业中非常普遍,特别是对于一些耐用、并且被施工方所使用的产品,包括瓷砖、各类管线、卫浴洁具等等,由于便宜的低劣产品不会立刻“露馅”,而被施工方广泛接纳,不利于行业的规范与集中度的提升。

反映在二级市场中,五金、洁具、建筑材料等行业的上市公司虽然有一定的品牌力,并且在行业中规模领先,但长期以来始终无法突破行业的竞争红海,普遍面临成长难题。

类似的企业很多,其中不乏家喻户晓的名牌,比如帝王洁具、惠达卫浴、王力安防,兔宝宝、友邦吊顶等等。

03

竞争对手:从小弟到大哥

东方雨虹长期良好的业务表现,已经吸引到了不少强势的竞争对手。

相比很多市值在50亿元上下的名牌建筑材料企业,东方雨虹181亿的收入、18亿的利润、1300亿以上的市值,已经是这个行业的翘楚。

但其仍然需要选择在主营品类以外进行更加全面的业务扩展,才能摆脱单一防水材料与施工所面对的竞争压力。

2016年,东方雨虹选择斥资1.8亿元,以认购德国建筑涂料企业DAW ASIA 90%的股权进入涂料领域,从此开始拓展防水材料以外的新业务。

这部分业务给东方雨虹带来了新增业绩。到2019年年报,其防水涂料业务收入已经达到48.75亿元,占整体收入规模的26.86%,涂料与防水材料之间的协同效应,也成了机构投资者看重东方雨虹的重要原因。

而东方雨虹长期良好的业务表现,已经吸引到了不少强势的竞争对手。特别是在2019年,包括三棵树(SH:603737)、亚士创能(SH:603378.SH)、北新建材(SZ:600786)在内的几家上市公司,都开始通过收购、铺设生产线的方式进入到防水行业里来抢食。

其中最坚决的就是石膏板龙头北新建材,这家公司先后收购了四川蜀羊、盘锦禹王、河南金拇等三家企业指各70%的股份,一跃成为行业规模前列的企业。

防水龙头东方雨虹进军涂料,涂料龙头三棵树进军防水,石膏板龙头进军防水。建材行业的大企业都在试图利用自身的渠道与品牌优势,去切入到其他对手的领域中进行蚕食,这是行业比较明确的发展趋势,一个混战的时代即将到来。

东方雨虹股价表现(2016年-今)

坐拥最大市值,获得资本的支持,东方雨虹在其中的势能仍然是最强的,但如今的竞争格局出现了明显的变化:对手们不再是此前那样是行业里的小弟,而是从外部扩展而来的大型上市公司,他们资金雄厚,并且在涂料、石膏板等领域占据绝对龙头位置,资金与市场资源都更加充裕。

04

写在最后

在资本市场,普通投资者缺乏研究能力。因此在选择企业时,会更关注那些已经被机构投资者所挖掘出来的上市公司,形成了所谓的“抄作业”潮流。

这些“作业”往往具备一些让人难以抗拒的优点:看似很强的成长能力,或者有价值的超级品牌,或者是哪一个领域最强的竞争力,有超级资本的加持等等。

但任何一个企业、行业都有其发展过程中的局限性与现实问题,在做出决策之前,理性的投资者需要更多去探究其背后的产业逻辑与真相。仅凭某一家投资机构的背书就做出的投资决策,对于投资者来说并不意味着风险的降低。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。