原标题:一季度QDII基金规模大幅扩张 规模激增26% 来源:证券时报网

随着公募基金一季报披露完毕,关于QDII基金的持仓和运作情况也浮出水面。整体来看,一季度QDII基金规模大幅扩张,普遍保持高仓位运作,超六成QDII基金获得正收益。其中,港股QDII表现分化,首尾业绩差近30%。展望后市,一些基金经理表示对港股二季度维持谨慎乐观,看好看好互联网、生物医药、新兴消费等。

一季度9成QDII基金保持高仓位运作权益资产占80%以上仓位

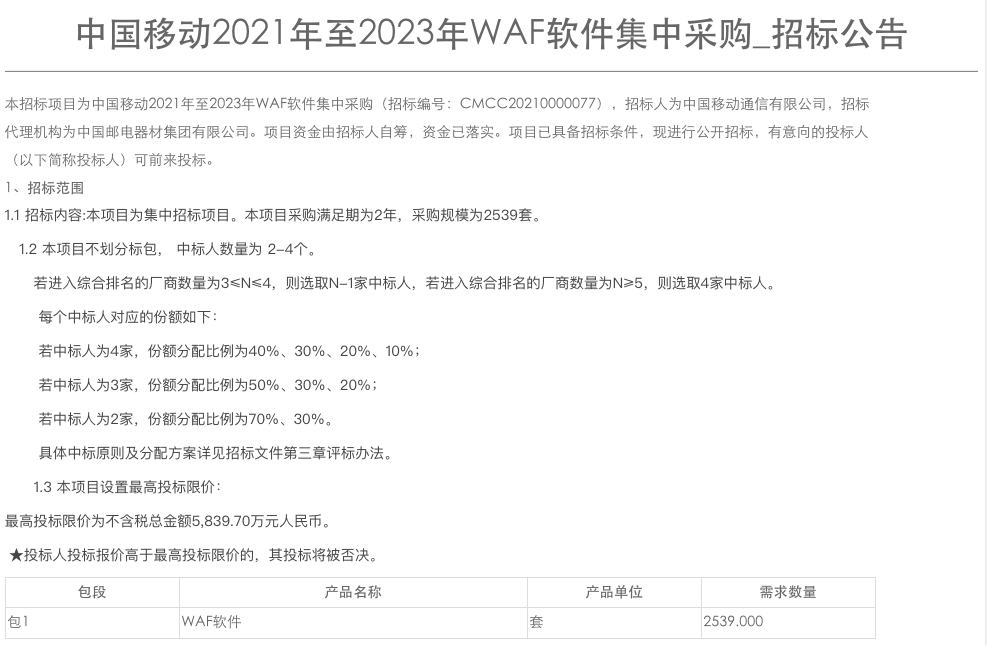

一季度QDII基金规模大幅扩张。据天相投顾数据显示,QDII基金一季度末资产净值达到1621.17亿元(不含估算),相较于去年末的1286.37亿元,增长了26.03%。

从仓位来看,可统计股票仓位的180只QDII基金维持较高仓位运作。截至一季报,9成QDII基金的股票市值占基金净资产值比在80%以上。也有一些基金经理选择降低仓位,比如张峰管理的富国中国中小盘混合权益资产仓位较去年末下降12%,降至78.92%;毕凯管理的南方香港优选权益资产仓位较去年末下降10%,降至82.52%;黄亮、王士聪管理的南方香港成长权益资产仓位较去年末下降4%,降至86.88%.

从业绩表现来看,Wind数据显示,在311只QDII基金(A/C份额分开统计)中,有197只收益为正,占比63%。其中,27只QDII基金净值增长超10%,16只投资油气类的QDII基金净值增长超20%,7只黄金QDII跌超8%。

港股QDII基金表现分化首尾业绩差近30%

WIND数据显示,截至4月22日,35只港股QDII基金今年以来平均收益率3.19%,其中26只基金获得正收益,占比近8成。南方香港优选年内表现最佳,年初至今斩获23.81%收益,易方达香港恒生综合小型股A/C也获得了10%以上的收益。值得注意的是,港股市场剧烈波动,造成了港股基金业绩出现分化。港股QDII基金中,首尾业绩差距接近30%。

此外,在带有“港股通”字样的64只基金中,截至4月22日,今年以来,华泰柏瑞港股通量化以19.02%的收益位居第一,浙商港股通中华预期高股息A、民生加银中证港股通A、恒生前海港股通高股息低波动紧随其后,分别收获17.70 %、16.21 %、12.95%的收益,有12只产品收益率超过10%,“港股通”字样基金业绩分化也较为明显,首尾业绩差为29%。

对二季度港股行情谨慎乐观看好互联网、生物医药、新兴消费等

汇丰晋信海外投资部总监、沪港深、港股通双核策略基金基金经理程彧认为,虽然市场对二季度的观点分歧较大,但当前维持对港股二季度的高度乐观和看好。核心理由在于二季度企业盈利动能很强并且能得到一季报数据的验证。另一方面,相对二三月,风险因素将边际弱化,这将有利于投资者风险偏好的提升。

其中,中美关系在3月紧张基础上有可能阶段性缓和,美债收益率大幅下行,大宗商品价格总体平稳。从风险点来看,他认为无需担忧短期疫情的反弹,最需要关注的是大宗商品价格尤其是铜价会否有反复,此外中美关系需持续关注。

自下而上看,一些核心资产由于各种因素在经历股价调整后当前的估值和业绩匹配非常好。比如互联网反垄断使得一些龙头公司股价调整,而事实上其经营基本面非常强,盈利前景也非常好。往后看一年的维度,无论从相对收益还是绝对收益,目前来看都是较为显著的机会。而且这样的例子不仅仅局限在互联网行业,当前港股市场已经能够提供较为丰富的机会。

从组合的角度,当前首先看好服务消费龙头,如社交、游戏、团购、外卖、旅游、教育、物管等;其次看好消费龙头,如运动品、乳制品、啤酒、饮料等;第三看好硬件中的平台型电子龙头公司、软件中的SAAS龙头、电动车产业链龙头。

针对今年市场对于港股投资机会的关注,上投摩根优势成长混合型基金拟任基金经理郭晨指出,港股并非是一个非常低估的市场。港股真正的价值体现在A股相对稀缺的新兴行业的优质龙头公司,比如互联网、生物医药、新兴消费行业的许多公司。并且,未来会有更多的新兴行业公司在港股上市,这将进一步为港股注入新动能。

海富通沪港深混合基金经理高峥表示,春节后,受大宗暴涨美债抬升影响,美股风格出现类似去年7月以后的A股风格切换,而A股与港股年后则连续剧烈回调,A股更多受到国内流动性收紧冲击,而港股则主要受到南下资金维持净流出拖累,前期南下热门个股出现显著回调,但海外资金连续数月的流入趋势依然未改。预期短期内市场依然将维持震荡,港股全年来看依然存在结构性机会。目前金融周期/消费医药/互联网科技三类板块配置均衡。选股思路依然维持三条主线,第一,港股估值具备吸引力的稀缺性标的,第二,美国提供需求中国提供供给的外需受益标的,第二,受益疫情市占率提升的行业龙头。

德邦基金海外与组合投资部总经理郭成东表示,整体而言,2021年的投资逻辑将会发生变化,在复杂的货币环境下将投资主要逻辑转向“性价比”投资,港股的估值优势经过两年多的沉淀,需要较长的时间才能拉平。2021的市场的波动会很大,但更看好港股的性价比和资金层面的相对优势。在操作上,注重风险的控制但不会错过港股的投资机会,板块配置上,会持续关注两个方向,一是长期价值低估,但基本面和管理改善预期被市场忽视的行业龙头;二是,经历过充分下跌之后,业绩和估值匹配的成长股龙头,尤其是业绩可以超预期的优质标的。(中国基金报)

原标题:这类基金火了!规模激增26%