原标题:银行财报里的区域金融:长三角贷款占比最高,多家银行部分地区利润为负

在各家银行纷纷压降东北地区的贷款占比背后,与其带来的利润不成正比密切相关,2020年上述11家银行东北地区的利润占比均低于营收占比。

在京津冀一体化、长江三角洲区域一体化发展、粤港澳大湾区、成渝地区双城经济圈等国家战略背景下,国有大行、股份行的信贷投放也逐步在向这些地区倾斜。

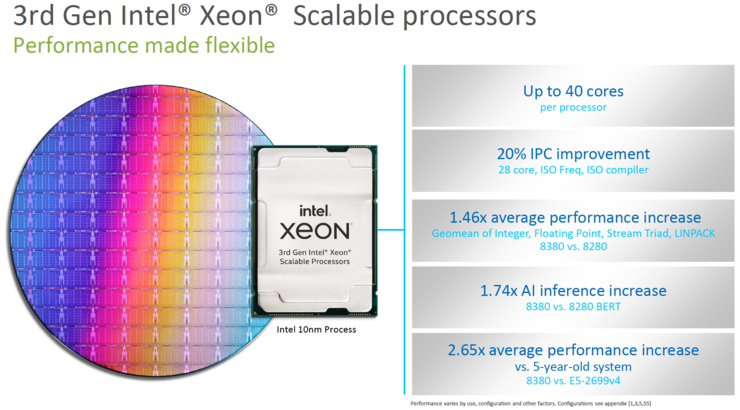

21世纪经济报道记者梳理5家大行、6家股份行2020年财报发现,总体来看,除东北地区占比最低以及长江三角洲占比最高外,各家银行在珠江三角洲、环渤海地区、中部地区、西部地区贷款投放较为均衡;但具体到个体,不同银行在不同地区各有略有侧重,且变化趋势也不尽相同。

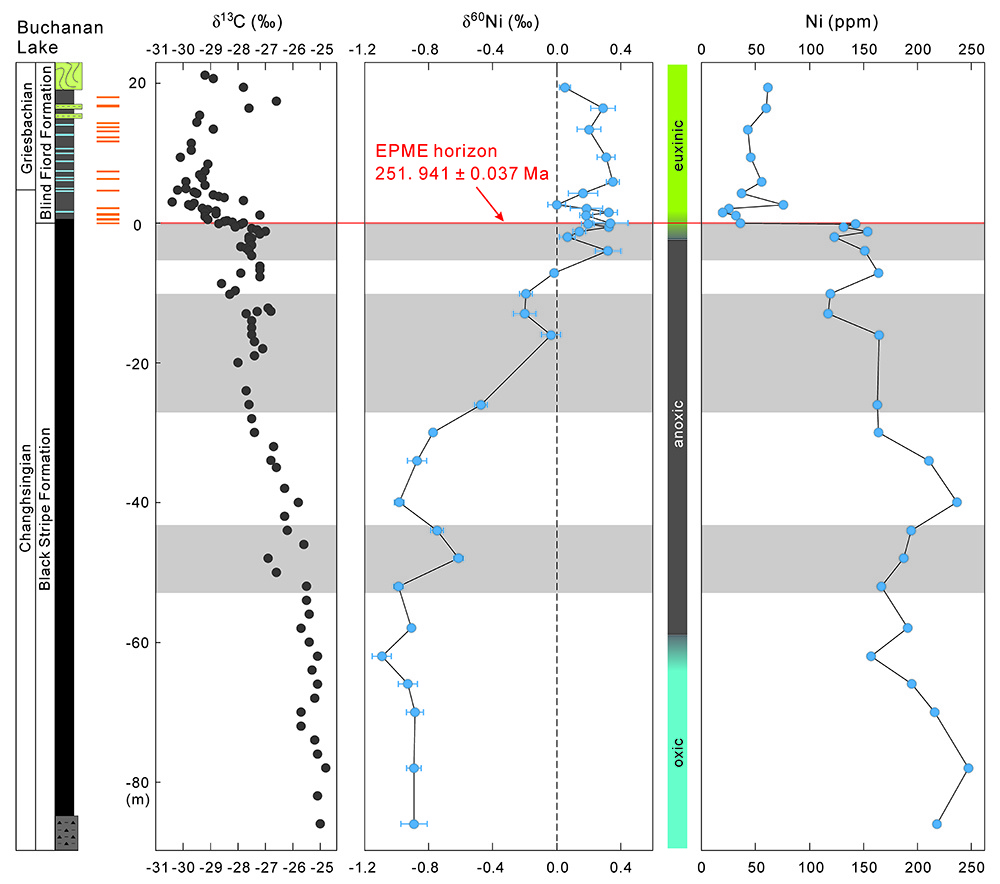

从利润贡献来看,上述11家银行在东北地区的利润占比均低于营收占比,且有2家银行利润为负;西部地区中有2家银行利润为负,中部地区中有1家银行利润为负;从不良率来看,绝大部分银行在东北地区的不良率最高,其次是环渤海地区或中部地区。

图注:区域不良率情况

图注:区域不良率情况长三角最受贷款“青睐”

从11家银行贷款分布来看,长江三角洲在各家银行的贷款占比相对较高,其中浙商银行占比达57.43%,总部在上海的浦发银行、交通银行占比分别为30.50%、26.96%,同时工商银行、农业银行、招商银行、光大银行、民生银行、中信银行(剔除总部)在长江三角洲的贷款占比也最高,仅建设银行、邮储银行在中部地区贷款占比最高。

浙商银行财报显示,2020年该行在长江三角洲地区贷款占比较2019年提升了近2个百分点,而中西部地区、环渤海地区贷款占比均下降了近2个百分点。

交通银行方面,财报显示,2020年该行在长江三角洲、东北地区贷款占比略降,同时其他地区贷款占比略有提升。该行披露,2020年该行在长三角、粤港澳大湾区、京津冀三大区域客户贷款增量占比53.3%;长三角区域新增客户贷款1421.85亿元,占集团新增贷款的26.13%,其中区域内7家省直分行客户贷款增幅12.73%,高于集团客户贷款平均增速2.47个百分点。

同时,在长三角龙头银行的发展目标下,交通银行表示,未来将在长三角地区推动经营体制机制改革,加大放权赋能;在普惠金融、贸易金融、科技金融、财富金融和服务区域核心重点区域上取得突破,实现市场领先;深度参与长三角地区金融市场创新建设,使长三角区域业务规模和市场份额持续扩大,利润贡献度明显提升。

图注:区域贷款占比分布情况

图注:区域贷款占比分布情况工商银行财报显示,2020年该行加大了在长江三角洲、珠江三角洲、中部地区、西部地区的贷款投放,同时减少了东北地区、境外及其他地区的贷款投放。“新增公司贷款向重点区域倾斜,京津冀、长三角、粤港澳、中部及成渝重点区域公司贷款增量占比达79%。”工商银行介绍称。

建设银行、邮储银行在长江三角洲贷款占比非最高,或与二者利润占比与营收占比不匹配有一定关系。2020年2家银行长江三角洲地区营收占比分别为19.23%、14.54%,利润占比为17.12%、11.40%,是11家银行中唯二利润占比低于营收占比的银行;2家银行2020年末的不良贷款余额分别较2019年增加了27.66%、11.68%。

邮储银行虽在中部地区贷款占比最高,去年该行在长江三角洲地区贷款占比也提升了0.56个百分点,该行表示,将大力支持京津冀协同发展、长江经济带发展、粤港澳大湾区建设、长三角一体化发展、海南自由贸易港建设,助力高标准、高质量建设雄安新区。

建设银行在长江三角洲地区贷款占比也提升了0.69个百分点,该行称在助力京津冀、长三角、粤港澳大湾区重点区域协调发展,以及满足亿万客户存贷汇缴、财富管理等方面,取得了可喜的进步,形成了自身的专业沉淀和行业优势, 溢出效应远超预期。

东北地区方面,截至2020年末,5家大行贷款余额分别为13081.55亿元、7662.32亿元、5519.38亿元、2328.64亿元、3169.85亿元,较2019年均有所增加,但占比却有不同程度的下降,其中邮储银行降幅最大,达0.54个百分点。

东北地区“增收不增利”

在各家银行纷纷压降东北地区的贷款占比背后,与其带来的利润不成正比密切相关,2020年上述11家银行东北地区的利润占比均低于营收占比。

以5大行为例,2020年在东北地区的贷款占比分别为4.5%、4.57%、3.7%、3.98%、5.55%,营业收入占比分别为3.8%、3.82%、3.5%、2.66%、6.30%,利润占比则分别为0.7%、1.30%、1.17%、0.33%、3.3%,明显增收不增利。

图注:区域营业收入占比情况

图注:区域营业收入占比情况 图注:区域利润占比情况

图注:区域利润占比情况财报显示,截至2020年末,5大行东北地区不良率分别为3.38%、2.95%、1.78%、4.72%、0.54%,除农业银行外,在区域中不良率均最是最高值,且还是改善后的结果。截至2019年末,5大行东北地区不良率分别为4.50%、2.76%、1.79%、6.50%、1.42%,仅建设银行不良率在2020年继续提升。

在股份行中,东北地区对光大银行、民生银行的业绩影响更为明显,2家银行东北地区利润占比分别为-9.83%、-0.52%。

除东北地区外,浦发银行、中信银行2020年在西部地区的利润也为负,民生银行在中部地区利润为负。

浦发银行方面,该行2020年在西部地区贷款占比为12.29%,营收、利润占比分别为4.95%、-26.4%,信用减值损失达232.65亿元。该行西部地区分行包括成都分行、重庆分行等12家分行。

中信银行西部地区2019年、2020年利润分别为-28.04亿元、-47.79亿元,信用减值损失分别为108.20亿元、128.13亿元。不过,中信银行2020年西部地区贷款增速仍高达14.94%,高于全行贷款增速。

民生银行则是在中部地区唯一出现亏损的银行,利润为-17.56亿元。值得注意的是,该行中部地区营业收入较2019年还有所增长,不良贷款余额、不良率分别为124.55亿元、2.59%,均较2019年下降。按照分类,该行中部地区包括山西、河南等7省。

(作者:李愿 编辑:曾芳)