头图摄影|史小兵

头图摄影|史小兵文/《中国企业家》记者 李艳艳

编辑/李薇

冲击上市7个月后,京东数科宣布“退场”科创板。

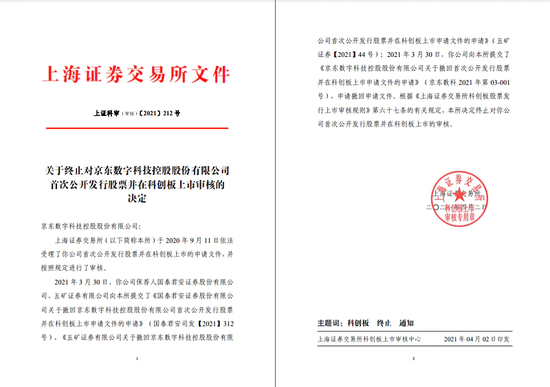

4月2日,上交所官网信息显示,京东数字科技控股股份有限公司(以下简称“京东数科”)的IPO审核状态变更为“终止”。这是继2020年11月蚂蚁集团暂缓上市后,又一金融科技公司的上市申请终止。

这则由上海证券交易所科创板上市审核中心4月2日印发的文件显示,3月30日,京东数科及保荐人国泰君安证券股份有限公司、五矿证券有限公司向上交所主动提交了撤回IPO的申请。根据《上海证券交易所科创板股票发行上市审核规则》第六十七条的有关规定,上交所决定终止对京东数科首次公开发行股票并在科创板上市的审核。

京东数科则在撤回公告中表示,此次撤回科创板IPO申请是基于公司自身发展战略的考虑。京东对《中国企业家》回应称,“不予置评”。

京东数科撤回IPO在市场预期之中。在金融监管趋严的大环境下,受网络小贷新规等影响,京东数科相关业务正在调整中。事实上不难发现,自去年9月首次提交上市计划至今,其公司名称、业务模式和高管团队都发生了变化,金融属性削弱,被视为呼应监管新政的表现。

值得注意的是,此次IPO终止前的3月31日,京东集团宣布,已签订最终协议将京东云和AI业务剥离给京东数科,总价值为157亿元,京东数科更名为京东科技。4月1日,有消息称,京东科技或再提出科创板IPO申请。对此,京东未对外界回应更多有效信息。

回顾2020年,京东在资本市场可谓收获颇丰。京东控股的达达集团在美上市,京东集团在港交所二次上市,京东健康也迎来港股IPO。2021年,京东旗下的京东物流紧随其后,踏上IPO进程。目前,京东物流的估值已达到400亿美元(约2580亿人民币)。

京东科技、京东物流和京东零售,构建起了京东生态的“三驾马车”。经历系列调整的京东数科,未来是否继续冲击IPO,目前仍未可知。与此同时,京东还在不断孵化新业务。被京东称为“下一只独角兽”的京东工业品和京东产发,亦不排除未来几年内单独分拆上市。

4月2日,港股休市。4月1日,京东集团(09618.HK)股价上涨4.41%,报336.2港元/股,总市值为1.05万亿港元。

业务重组,高管轮岗

上交所于2020年9月11日受理京东数科上市文件。招股书显示,京东数科拟发行不超过5.38亿股,占发行后总股本的比例不低于10%,拟募资金额合计为203.67亿元。

但自2020年10月16日京东数科回复上交所首轮问询后,上市事宜一度未有新进展。此后不久,京东数科的高管团队和业务架构层面均出现了较大变化。

2020年12月,京东数科宣布换帅,原京东数科CEO陈生强转任为京东数科副董事长及京东集团幕僚长,原京东集团首席合规官李娅云接任京东数科CEO。随后,包含原京东数科的京东科技子集团于今年1月份正式成立,李娅云出任京东科技子集团CEO。企查查显示,1月29日,京东数科法人由此前的陈生强变更为李娅云,更名与高管变更均在1月完成。

在业务调整方面,2020年12月,京东集团公告称,经董事会授权推进,京东集团拟将旗下云与AI业务整合到京东数科,以实现在科技板块的一体化协同。

京东集团彼时表示,京东科技定位于最专注产业的数字合作伙伴,致力于为企业、金融机构、政府等客户提供全价值链的产品技术解决方案。整合了云与AI业务的京东数科,将成为京东集团对外提供技术服务的核心业务抓手。

3月31日,京东集团宣布将京东云计算和人工智能业务分拆给京东数科,总价值为157亿人民币。作为代价,京东数科以发行普通股作为交换。京东在提交给美国证券交易委员会的文件中表示,这项交易于2021年3月31日完成后,京东所持京东数科的股权将提高到约42%。

近期,京东数科高管再度变更。原京东科技子集团金融科技群机构负责人许凌,轮岗任职京东集团战略规划部负责人,向京东集团首席战略官廖建文汇报。原金融科技群的二级部门企业金融业务部机构负责人李波,接替许凌担任金融科技群机构负责人。

此外,有京东数科离职员工向《中国企业家》透露,过去两个月,受制于业务整合及人事安排,公司出现多位中层及业务骨干人员离职情况。

香颂资本执行董事沈萌在近期接受媒体采访时表示,金融科技目前处于政策敏感阶段,因此暂不适宜进入科创板进行IPO,因此京东整合云和AI并更名,也是为了突出整体科技属性、淡化金融科技色彩。

2013年到2015年,互联网金融兴起,企业纷纷切入互联网金融赛道。京东成为最早提供白条等消费端产品和供应链服务的企业之一。2015年10月,京东“金融科技”定位被提出,发布了一系列针对帮助金融机构数字化的产品,例如,资管科技平台系统、保险基金网上代销平台等。

2017年,京东集团将金融业务独立拆分成京东金融公司;2018年11月,提出“数字科技”定位和战略规划,升级为“京东数字科技”;今年1月,更名为京东科技。

在去年9月提交的招股书中,京东数科将其主营业务划分为四类:金融机构数字化解决方案(to F)、商户与企业数字化解决方案(to B)、政府(to G)、其他客户数字化解决方案以及其他。

在京东数科的营收中,金融机构以及商户与企业数字化解决方案各占半壁江山。其中,京东金条和京东白条分别是其拳头产品,2020年上半年营收占比达42.9%。截至2020年6月,金融机构数字化解决方案项中商业银行(含消费金融公司)营收占比逐年增加,从2017年的10.43%增加到2020年上半年的32.84%。

整体营收方面,2017年至2020年上半年,京东数科营业收入分别为90.70亿元、136.16亿元、182.03亿元及103.27亿元,保持高速增长;净利润分别为-38.20亿元、1.30亿元、7.90亿元及-6.70亿元,存在较大幅度波动。

拥抱“强监管”

2020年6月,京东数科签署上市辅导协议。2020年9月11日,京东数科上市申请被上交所受理,当月就回复了上交所第一轮问询。有消息称,京东数科原计划去年年内挂牌科创板,目标估值高达2000亿元。后因监管环境发生变化,京东数科上市计划一直未有实质性推进。

上交所在去年10月公开的对京东数科的首轮问询资料中的问题,主要聚焦京东数科实际控制权、对京东集团的依赖度、三大核心业务的具体结构、同行业可比公司以及政策影响等方面。

在回答《民间借贷规定》等相关监管政策变化情况对公司现有业务和合作模式、未来持续经营的影响时,京东数科表示:“作为一家全球领先的数字科技公司,没有控股或者实际控制两个或者两个以上不同类型金融机构,不属于金融控股公司,不适用《关于实施金融控股公司准入管理的决定》……不过,相关的金融监管政策变化,可能对公司业务造成影响。”

京东数科还称,“相关监管机构日趋关注金融与科技服务的融合,可能会继续颁布新的法律、法规和规章制度,或加强对现有法律、法规和规章制度的执行力度。因此,在不断的业务创新过程中,公司需不断做出调整以应对法律合规要求,可能提高公司的合规成本。”

被问及行业内存在的竞争,京东数科回复称,赛富时(Salesforce)和阿里云等平台分别在数字经济范畴下科技、行业和生态的不同层面或不同领域开展业务,但该等公司的客户群体、经营范围、业务模式、发展阶段等与公司均存在一定差异,因此其财务数据与公司并不直接可比。

去年11月,为促进网络小额贷款业务规范健康发展,银保监会会同中国人民银行等部门,起草发布《网络小额贷款业务管理暂行办法(征求意见稿)》,明确了网络小贷公司的注册资本、杠杆率、贷款金额、联合贷款出资比例、展业范围等,并对业务整改给出3年过渡期。

该办法发布后,市场普遍认为,金融科技公司的监管环境发生重构性变化。由此,其业务模式和发展前景都需要重新评估。目前,京东数科虽主打to B的产业数字化,但因拥有网络小贷业务,也不可避免受到影响。

京东被问询到的问题的关注点,仅仅是金融强监管的“冰山一角”。自2020年下半年以来,金融科技行业整体进入规则持续规范的过程中。个人信息保护、平台反垄断、过度借贷风险提示、互联网存款等政策相继出台,对信用支付、现金贷和线上财富管理行业产生了强烈冲击。

“过去十几年,数字金融领域出现了很多创新,但同时也出现不少问题,技术给我们带来了很多前所未有的好处,但金融监管也确实需要,所以才有很多监管措施的不断出台。”在近期召开的北京大学国家发展研究院经济观察报告会上,北京大学国家发展研究院副院长、北京大学数字金融研究中心主任黄益平在谈及数字金融和风险话题时,对《中国企业家》等媒体表示。

“我一向认为,凡是做金融交易就应该受到金融监管,这是毫无疑问的。”黄益平提醒。同时他认为,在监管过程中需要考虑到创新和稳定之间的关系:“支持创新有很多方法,前提是要保证对风险有适度控制。人民银行现在也有金融科技创新监管试点,其实就是中国版的‘监管沙箱’。”

沈萌也表示,政策加强监管并非为了阻止金融企业上市融资,而是要求金融企业必须严格管控风险,也不能通过上市将金融风险泛化到整个资本市场。

华创证券分析师靳相宜在其研报中表示,蚂蚁集团、京东数科、腾讯金融科技“三国鼎立”,但随着互联网金融业务本身的转型,更多的较量将在“科技基因”。他提醒,一方面,企业的各业务皆属于强监管的金融业务,需注意国内外金融监管风险;另一方面,互联网头部公司都在加快金融业务布局,美团、字节跳动等已在不同程度上获得牌照,市场竞争将加剧。