原标题:奈雪流血上市:下一个瑞幸还是五粮液?

奈雪抢先上市,会讲述一个什么样的故事?

鼠年除夕夜,新茶饮头部品牌奈雪的茶正式向港交所提交招股书,冲击茶饮第一股。自去年起,茶饮界各大品牌频繁被传上市。

早在2020年9月,路透社就曾援引知情人消息称,中国奶茶连锁品牌喜茶与奈雪的茶寻求于2021年在香港上市,分别筹资4-5亿港元。

2020年10月14日,主打下沉市场的蜜雪冰城完成新一轮融资,融资后估值200亿元的消息,同一天,还有消息流出称,蜜雪冰城在融资的同时也在筹备上市,已有券商进场,准备IPO。

最终,奈雪抢先一步递交招股书。目的很明确,上市融资圈钱,进一步加速扩张。

作为头部品牌,奈雪的茶“吸金力”很强。在2020年6月和12月,奈雪分别完成了B轮和C轮两轮融资,融资总金额达到13亿元,成为年度茶饮品牌融资额之最。奈雪投后估值约为130亿元。

作为新式茶饮界的引领者,喜茶也深受资本追捧,在一级市场完成多轮融资,喜茶的最新估值达到160 亿元,稍高于奈雪的130亿元。

《2020年消费领域投融资趋势报告》数据显示,资本“新面孔”聚首茶饮赛道。在2020全年,茶饮品牌共获得18笔融资,茶饮相关融资事件较2019年增长了44%,披露总金额约达16亿元。

在大量资本裹挟的背景下,茶饮行业的发展与扩张步伐不断被聚焦放大。但是,背后是新式茶饮行业盈利能力并未跟上其极速融资与扩张的步伐。

奈雪提交的招股书显示,奈雪过去两年虽然营业收入均超过20亿元,但目前仍处于亏损状态。2018年、2019年及2020年前三季度,奈雪的净亏损分别为6970万元、3970万元、2750万元,三年累计亏损超1亿元。

亏损了也要拓店,是当前奈雪的战略。但是,拓店现目前无法带来盈利,奈雪的茶似乎陷入了越大越亏的困局。但资本从不停歇,此前许多关注其他领域的资本方,开始涌入茶饮消费赛道,催动着行业巨头们上市圈钱的步伐。

争先恐后之下,奈雪讲述的,会是茶饮界瑞幸的资本圈钱的断头故事?还是“千年老二”五粮液的事倍功半传说?

下一个五粮液?

王迪跑了三个来回,最后还是买了喜茶。

大年初二,她从家里出来,打算买杯奶茶透透气,顺便找个地方坐坐,傍晚6点30分,她来到离家不远的万象城,一出商场出口,就看到了喜茶黑色的门店,但她还是决定去100米开外门店更“绿色清新”的奈雪的茶。

奈雪的露天阳台上并没有多少人,想着应该很快就能喝上。进入店内,吧台点餐台却围满了一圈顾客,问了几句后,她转身就走了,“他们告诉我前面还有75人排着,得等一个小时,我并不想等太久,虽然我真的很想喝”,她告诉奇偶派放弃在奈雪购买的原因。

只得返回附近的喜茶,王迪发现,除了店内的桌椅上零星坐着几个堂客,吧台里6个员工忙碌着,并未见到人点单,但不到一分钟,她又转身离开了,“这个更夸张,我前面有110个人点单,也要等一个小时。”

“来都来了。”她返回奈雪,不到10分钟,她又返回喜茶,和上次差不多的原因,随后又“折腾”了一次,最终,她放弃了奈雪,晚上七点,纠结了半小时后,她还是选择了快一点的喜茶。

这个“快一点”背后是喜茶的单店操作效率明显高于奈雪。

经过三次对比,王迪点了一杯芝芝桃桃,“大家现在都线上点单了,我发现,喜茶比奈雪明显要快得多”,王迪告诉奇偶派。

在她第二次询问排队人数时,奈雪吧台员工告诉她当时排在前面的有41单,需要等待30分钟,而喜茶的则是44单,需等待20分钟;最后一次询问到的结果是,奈雪需要等待45分钟,“线上+线下排队的人数为50人”,喜茶的则是等待30分钟,排队人数为45人。

而就在王迪来回对比奈雪和喜茶“谁更快”的前两天,鼠年除夕夜,奈雪的茶抢先喜茶一步,向港交所递交了招股书。

王迪所在的城市为二线城市,购买奶茶的地点为当地热门商圈。奇偶派根据王迪一小时内的等单情况,对奈雪和喜茶处理客单速度和单店日销售额进行对比。

经计算,奈雪处理客单的速度为1.24单/分,喜茶为1.84单/分。运用餐饮行业二八法则(餐饮行业每天高峰的13点-20点营业额通常占据全天营业额的八成,剩余时间占据两成)计算,奈雪和喜茶当日处理客单数量分别是746单、1107单。

根据奈雪招股书显示,奈雪每单平均销售价值达到43.3元。公开信息则显示,喜茶公布的客单价为52-56元,我们取中值54元。

最后,我们得到,奈雪和喜茶单店处理客单的速度为1.24单/分,喜茶为1.84单/分,当日销售额分别为3.23万元、6.20万元。

可以看到,在同一时点、同一地段,奈雪的出货效率明显低于喜茶。同时由于客单价上,奈雪稍低于喜茶,奈雪的日销售额仅为喜茶的一半左右。服务效率与客单价上都不如行业第一的喜茶,直接导致了奈雪长期处于行业第二的位置,同时难以撼动行业龙头喜茶的地位。

奈雪当前尴尬的行业老二地位,与国内白酒行业“千年老二”五粮液的处境极为相似。

茅台作为“国酒”,多年来一直压着五粮液一头。

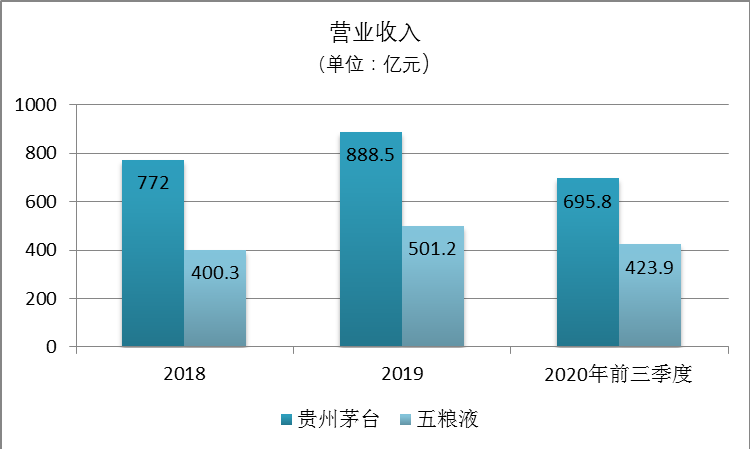

从营收规模上,贵州茅台2018、2019和2020年前三季度的营业收入分别是772亿元、888.5亿元和695.8亿元;而五粮液同期的营业收入则分别是400.3亿元、501.2亿元和423.9亿元,营收规模相差甚远。

由于稀缺性和龙头公司定价权的差异,五粮液公司的净利润与贵州茅台的净利润相差要远大于营收的差距。五粮液在2018、2019和2020年前三季度的净利润分别是133.8亿元、174亿元和145.5亿元;而同期贵州茅台的净利润则分别是352亿元、412.1亿元和338.3亿元。

老二位置,最终的体现还是市值上的巨大差距。截止2月16日,贵州茅台市值达到3.27万亿元,冠绝A股市场多年,而五粮液的市值仅为1.33万亿元,在A股排不进市值前五位。

从茅台与五粮液的对比,就能看到,很多时候行业第一与行业第二的外在差距是要明显大于其本身营收与利润这样客观数据的差异。这一头部企业的放大效应,主要是品牌溢价导致的,龙头企业品牌溢价明显强于其身后的其他企业。其次,龙头企业的产品定价权要明显强于其他企业。

这些因素共同造就了行业第一的日子远强于行业第二的现实情况。国内游戏行业的腾讯与网易,电商领域的阿里巴巴与京东,外卖领域的美团与饿了么,搜索领域的百度与搜狗,莫不如此。

奈雪,由于多重原因卡位行业老二这一尴尬位置多年。寄希望于上市来实现三级跳,奈雪能有坐上新式茶饮的头把交椅吗?

流血上市

作为新式茶饮的第二把手,奈雪的茶发展迅猛,目前仍处于扩张期,据招股书显示,奈雪连续三年亏损过亿元,且各方面数据呈下降趋势。此时选择上市,奈雪流血上市的态势明显。

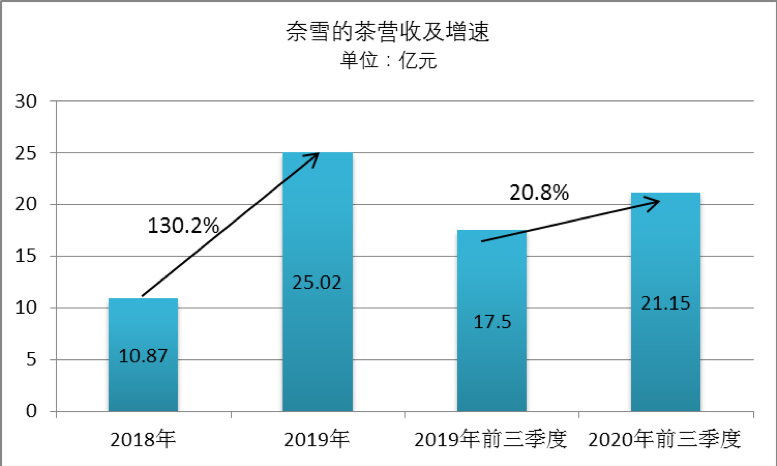

数据显示,2018年及2019年,奈雪包括子品牌在内的营收分别为10.87亿元、25.02亿元;2019年前三季度及2020年前三季度,收入分别为17.5亿元、21.15亿元。2019年和2020年前三季度营收同比增速分别为130.2%和20.8%。2020年前三季度奈雪的茶营收增速大幅度放缓。

在成本端,奈雪的茶茶饮店营运成本及开支占比总收益居高不下。其中主要包括原材料成本、员工成本及租金开支。

原材料成本方面,2018年、2019年、2019年前三季度、2020年前三季度,分别占总收益的35.3%、36.6%、35.8%、38.4%;员工成本分别占总收益的31.3%、30.0%、29.0%及28.6%;租金开支及物业管理费分别占总收益的17.8%、15.6%、15.6%及15.2%。

三项主要成本分别在2018年、2019年、2019年前三季度、2020年前三季度合计占比总收益的84.40%、82.20%、80.40%、82.20%。

招股书显示,奈雪的茶一直专注于拉动高收益增长,这也使得营运成本及开支随收益的增长而增加。而奈雪的茶收益增长来自于茶饮店的网络化规模扩张。2015年底,奈雪的茶茶饮店开始网络化运营,此后在全国加速扩张。

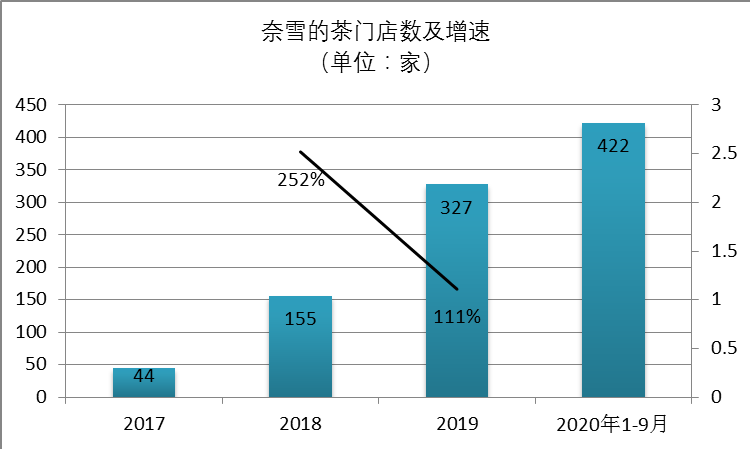

2017年、2018年、2019年及2020年前三季度,奈雪的茶门店数量为44家、155家、327家和422家。截至2021年2月5日,门店总数增至507家。其中2019年及2020年前三季度相比上一报告期门店分别净增172家和95家,2018年、2019年的门店增速为252%、111%,门店增速呈下降趋势。

营收、门店扩张数量在增速放缓的态势下仍持续增加,同时成本居高不下,导致了奈雪的茶增收不增利的状态。

整体来看,奈雪的茶目前仍处于亏损状态。在2018年、2019年,奈雪的茶净亏损分别为6970万元、3970万元。2020年前三季度,其净亏损2750万元,同比2019年同期的净亏损390万元扩大605.1%。

三年净亏损超一亿的背后,是奈雪的茶单店日销售额以及单店日均订单量出现持续下降的趋势。

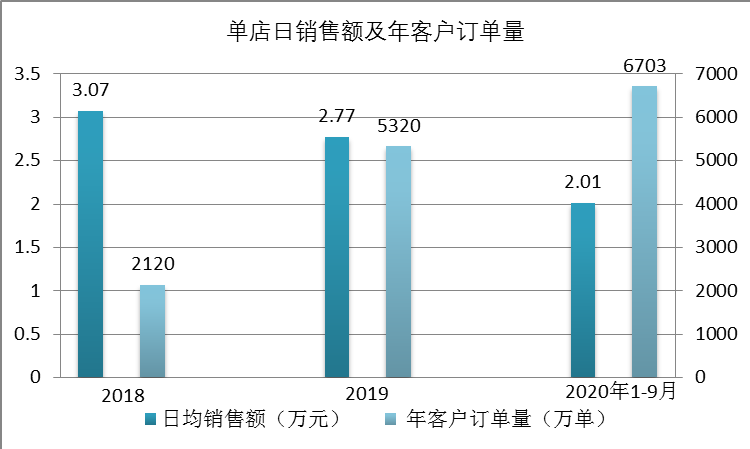

2018年、2019年及2020年前三季度单店日均销售额分别为3.07万元、2.77万元和2.01万元,呈现持续下降趋势,特别是在2020年,公司平均单店销售额出现快速下降。同时,上述对应年份客户订单量分别为2120万、5320万、6703万,同比增速为150%和26%,也在下滑。

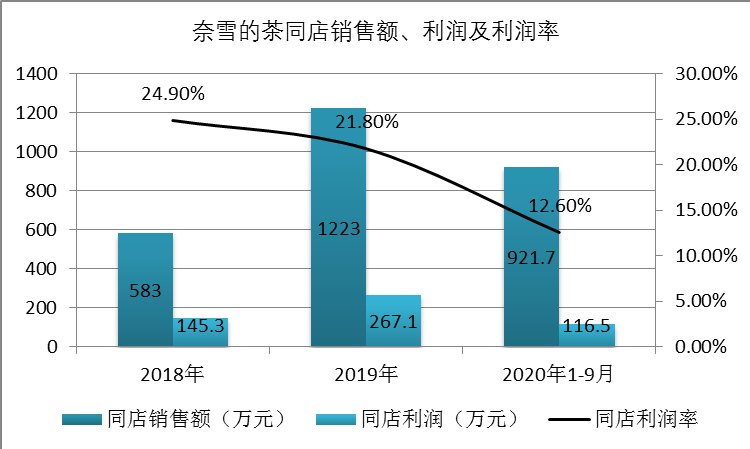

而由于单店营业额的下降和新开店产生的大量前期投资成本,所以奈雪的茶单店利润率也在下降。招股书显示,奈雪的茶在2020年前9个月单店利润率为12.6%,低于2018年的24.9%和2019年的25.3%。

这直接影响着奈雪的茶的经营业绩,导致了营收增速放缓;门店扩张速度放缓;三年净亏损超一亿,一年净利润仅为0.2%,尴尬局面下,浮现出奈雪模糊不清的商业模式。

从招股书来看,奈雪的茶去年推出的奈雪PRO正向高端写字楼和社区进军,计划2021年、2022年主要在一线城市及新一线城市分别开设约300家、350家门店,其中约70%将规划为奈雪PRO茶饮店。但这一形态的商业模型如何,还有待验证。

下一个瑞幸?

不分手段地激进扩张,这个曾经出现在瑞幸身上的问题,如今似乎也出现在奈雪身上。

在浑水做空瑞幸的尽调模板中,明确地指出了瑞幸存在的根本性缺陷的商业模式,产品方面缺乏核心竞争力,平台充满了没有品牌忠诚度的机会主义客户。现在奈雪也面临着相同的模式困境。

瑞幸因功能性咖啡需求有限,限制了其销量,而奈雪的茶也存在同样的产品功能问题,奈雪的茶首创的茶饮+欧包正在被不断模仿,而其他产品也存在同质化问题,品牌优势正在被消解。

一位28岁的茶饮爱好者李伟告诉奇偶派,“我感觉奈雪、乐乐茶和喜茶其实都差不多,特别是近段时间他们出产品的速度几乎就是前后脚的速度,而且是一样的产品。”

李伟提到,这三家新式奶茶店让他口感差不多,“感觉喜茶应该会更腻一些,我喝过一次腻住了,奈雪也差不多,导致我对乐乐茶一点想法都没有了。”

奈雪在单个店型上,模仿星巴克的“饮品+社交”模式,贯彻大店模式,大面积休息区+多样产品组合强化社交场景。

但是在公司的整体运营上,奈雪沿袭了瑞幸的激进扩张模式。在资本的助力下,奈雪一路狂奔烧钱扩张。

奈雪无法复制星巴克,而极易陷入瑞幸陷阱的原因在于,茶饮的难以标准化是限制茶饮行业企业稳定扩张以及提高利润率的重要因素。而规模扩张无论是从成本端的议价能力,还是收入端的对消费者的触达能力,都至关重要。

也就是说,规模扩张本身不是问题,星巴克在全球布局都是规模扩张的产物。问题关键在于,如何在规模扩张的同时,有效地精细化运营,提升产品利润率。

东吴证券研报分析了星巴克成功扩张的原因,“咖啡产品标准化程度高,易于复制,经营管理体系的工业化水平更高。比如,一杯拿铁,一泵咖啡浓缩,按一定比例加奶和糖后装杯就可完成。星巴克产品的制作流程相对不复杂,标准化程度高,所需的原材料一般简单易得、种类有限。一杯标准口味的咖啡无需依赖咖啡师的水平,这为星巴克的全球扩张打下坚实基础”。

同时,随着成功扩张,星巴克拥有了极强的定价权。截至2020年12月,星巴克于全球范围通过“直营+特许经营”模式开设了31256家门店。其饮品价格主要介于25元至35元之间,面包糕点系列介于10元至30元之间,目标人群为受过高等教育的中高收入人群。

而瑞幸则缺乏扩张过程中的精细化运营,一直没有做好扩张与产品客单价之间的关系,利用极度低价换取市场空间与扩张步伐,结果是大量非忠实客户的涌入,难以维持长期的可持续化发展。

奈雪目前遭遇了与瑞幸极其类似的境况。有强大的竞争对手喜茶、乐乐茶、蜜雪冰城等挤占市场空间,奈雪并未拥有市场定价权。

奈雪不是没有努力提高客单价,在店型与产品上,奈雪的创新不少。其中,奈雪酒屋BlaBlaBar提供多种酒类产品,奈雪PRO提供咖啡及早餐服务,奈雪梦工厂则为“新品实验室”,提供了超1000个SKU, 产品包括烘焙、牛排、零售、酒吧、茶饮、咖啡、娃娃机等15个板块。

但是这些努力似乎并未有转化成客单价的提升。奈雪的客单价在2018年、2019年和2020年前三季度的客单价分别是42.9元、43.1元和43.3元,客单价增长微乎其微,且明显低于龙头公司喜茶的客单价52-56元。

在这一客单价水平下,奈雪的同店(开店一年以上的店面)利润一直很低,且同店利润率连续三年下滑。

奈雪2018年同店销售额总计583万元,同店利润145.3万元,同店利润率24.9%。到了2019年,奈雪同店销售额总计达到1223万元,同店利润达到267.1万元,但是同店利润率下滑到21.8%。而至2020年前三季度,奈雪同店销售额总计921.7万元,利润116.5万元,同店利润率仅为12.6%。

在公司整体营业利润上,奈雪也明显没有很好控制住。2018年、2019年和2020年前三季度,奈雪的营业利润分别是-273.2万元、4933.7万元和-6254.1万元。

不掌握定价权的急速扩张,并没有给奈雪带来想象中的规模效应,反倒是加剧了单店的利润率下滑和公司整体的亏损。

在面对竞争显著激烈于瑞幸的市场条件下,奈雪选择了和瑞幸一样急速扩张的道路,当然这与当前整体新式奶茶行业的扩张步伐同步。但是,由于定价权的缺失,利润空间的狭小,奈雪的扩张,带来的收入增长并不对等,同时亏损却在不断扩大。

流血上市、扩张、亏损,这样换汤不换药的“瑞幸故事”,奈雪的扩张之路注定不会顺风顺水,路宽景美。

终

艾媒咨询首席分析师张毅就曾对新式茶饮的极速扩张表示警醒,“从业绩和扩张的情况来看,新式茶饮品牌不仅需要有持续、稳定的上升态势,同时还应具备抵御市场竞争的高门槛,此外还要应对因扩张而带来利润萎缩的情况”。

奈雪身为国内新式茶饮的前三位,在上市这件事上也抢先一步。但是显然,这并不能直接带来竞争上的优势。

品牌溢价有限、市场定价权不够、利润空间狭窄,让奈雪在激烈的竞争中一直占不到好位次,即使是内部多元化经营、各类店型结合、多产品运营,叠加外部极速扩张也没有给奈雪带来明显的竞争领先。

而一旦上市,奈雪披露的经营数据将成为很多竞争对手对标与模仿的公开来源。因此,能否重构足够高的门槛、建立足够强的商业运作模式和业绩增长模式,将是考验奈雪的一个个难题。

任何一个难题没有妥善解决,奈雪都极有可能成为下一个瑞幸。而将上市作为契机,打造品牌效应,成功化解这些难点,奈雪成为下一个五粮液也未可知。

(作者:奇偶派 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。