原标题:凯撒旅业“牵手”众信旅游,前景几何?

重组未必一定能创造规模效益

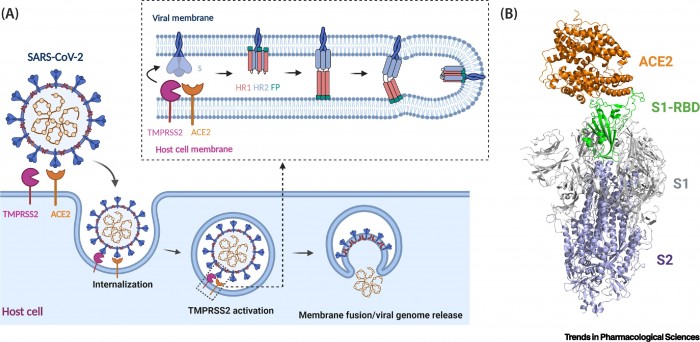

你有多久没去境外旅游了?受疫情影响,去年旅游行业按下暂停键,进入2021年,随着国内疫情得到有效控制,国内旅游业持续回暖,出境游前景仍不明朗。

近期,主营出境游的凯撒旅业披露公告,拟以发行A股的方式换股吸收合并另一家出境游龙头企业众信旅游,交易完成后,众信旅游将终止上市并注销法人资格,凯撒旅业将承继或承接众信旅游的全部资产、负债等等。

然而,凯撒旅业吸收合并众信旅游不仅面临第二大股东的3名董事反对,深交所也就本次交易下发了重组问询函,要求凯撒旅业、众信旅游说明本次换股吸收合并的必要性,合并后控股股东、实控人的情况,以及换股是否存在法律障碍等情形。问题重重,凯撒旅业合并重组众信旅游能否如愿以偿?

重组面临股东分歧

6月29日,凯撒旅业发布公告称,拟通过发行A股股票的方式换股吸收合并众信旅游,交易金额为62.44亿元。交易完成后,众信旅游将终止上市并注销法人资格,凯撒旅业或其指定全资子公司将承继及承接众信旅游的全部资产、负债、业务、人员及其他一切权利与义务。

作为国内两大出境游龙头企业,凯撒旅业与众信旅游的重大资产重组事项备受关注。消息发布当日,凯撒旅业、众信旅游的股价双双涨停,不少投资者在凯撒旅业股吧表示,“看好凯撒、众信合并,各有各的资源,能优势互补”。然而,股价上涨趋势仅持续了一天,自6月30日开始,凯撒旅业、众信旅游的股价均跌跌不休。

截至7月26日,凯撒旅业股价同比下降近4个百分点,报收7.81元/股;众信旅游股价较前一交易日下跌1.49个百分点,报收5.94元/股。有投资者在众信旅游股吧提问称:“重组后为啥跌这么惨,不应该涨的吗”“一天到晚跌”。

股价下滑背后,凯撒旅业本次交易还遭到了董事反对,以及深交所的问询,充满了不确定性。

就在凯撒旅业披露换股吸收合并众信旅游当日,其另一公告显示,公司董事会成员海航旅游集团有限公司(以下简称海航旅游)推荐的3名董事,均对本次重大资产重组的全部议案投了反对票,反对理由为:本次换股吸收合并尚处于预案阶段,需随方案的逐步推进,进一步论证研究。

截至6月29日,海航旅游合计持有凯撒旅业23.76%股权,为其第二大股东。根据《上市公司重大资产重组管理办法(2020年修订)》第二十四条规定:上市公司股东大会就重大资产重组事项作出决议,必须经出席会议的股东所持表决权的2/3以上通过。

那么,凯撒旅业3名董事投出反对票对本次交易有何影响?

中南财经政法大学数字经济研究院执行院长、教授盘和林对中国新闻周刊表示,会造成重大不确定性,因为上市公司股东大会不可能全部股东出席,当然,最后还是要看股东大会的出席率,以及最终双方的博弈结果,但是一个不成熟,未经协商的提案提交股东大会本身是有风险的。如果重要股东存在争议,应该先解决。

在他看来,海航旅游估计不看好本次并购交易,“因为凯撒旅业和众信旅游的核心业务都是海外旅游,由于疫情,当前还看不到海外游重新开放的具体时间,又恰逢上市公司业务发展遇到困难的时期,此时收缩求稳还是并购求扩张,本就是一个争议的点,而在这个点上,可以看出凯撒旅业管理层和海航旅游是有分歧的。”

除此之外,凯撒旅业吸收合并众信旅游还有诸多问题尚待厘清。

交易作价存疑

7月9日,凯撒旅业收到深交所下发的重组问询函,深交所就凯撒旅业换股吸收合并众信旅游的必要性、估值问题、实控人、员工稳定性等情况进行了问询。

公告显示,本次吸收合并的定价基准日为2021年6月29日,凯撒旅业的换股价格为定价基准日前20个交易日的股票交易均价,即8.93元/股;众信旅游的换股价格为在定价基准日前20个交易日的股票交易均价5.74元/股的基础上,给予20%的溢价率,即6.89元/股。

换算下来,每1股众信旅游的股票可以换得0.7716股凯撒旅业股票。倘若剔除掉溢价率,每1股众信旅游可以换得0.6428股凯撒旅业股票。

众信旅游成立于1992年,主营出境游批发、零售、商务会奖等业务,于2014年在深交所上市。众信旅游2020年年报显示,冯斌持有其24.33%股权,为控股股东和实控人。同时,受疫情影响,众信旅游的盈利能力遭到冲击,去年净利润净亏损14.8亿元,今年上半年预计亏损1.2亿元-1.8亿元。

凯撒旅业给予众信旅游换股价格20%溢价率是否合理?此外,本次交易对众信旅游的异议股东提供了现金选择权,现金选择权价格为5.74元/股,没有溢价。为何众信旅游的现金选择权价格低于换股价格?是否保证了股东权益?

中国新闻周刊就上述问题采访凯撒旅业,其相关负责人表示,等后续问询函的回复公告。

除此之外,本次交易前,凯撒旅业的控股股东为凯撒世嘉及其一致行动人,合计持有公司26.35%股权。本次换股吸收合并后,凯撒世嘉及其一致行动人控股股东的地位不变,但持股比例被稀释至14.08%。如若再考虑上定增募资,凯撒世嘉及其一致行动人的持股比例将进一步稀释至12.16%,与第二大股东海航旅游及其一致行动人10.97%的持股比例仅相差1.19个百分点。

此外,交易实施后众信旅游人员的归宿问题,也引发了深交所及外界关注。

截至2020年底,众信旅游在职员工合计3089人,一旦交易顺利实施,众信旅游注销法人资格后,众信旅游的员工去留及员工权益又能否得到保障?

7月23日,中国新闻周刊曾致电众信旅游北京地区的多家门店,电话显示无法接通或者已停机。

能否拯救业绩?

在本次吸收合并众信旅游的同时,凯撒旅业还表示,计划向不超过35名特定投资者发行股份融资,融资金额不超过17亿元,用于补充公司的流动资金及偿还债务,缓解资金压力,提高抗风险能力。

在此背后,反映出凯撒旅业面临的经营困境,亟待解决。

作为一家资深旅游企业,凯撒旅业创立于上世纪90年代初期,于1997年在深交所上市。发展至今,公司已成为出境游、入境游、国内旅游协同发力的旅游综合服务商,业绩也蒸蒸日上。2018年,凯撒旅业营业收入创下历史纪录,为81.8亿元,同期净利润为1.94亿元。

到了2019年,受行业增速放缓,市场竞争激烈等因素影响,凯撒旅业的营业收入同比下降26个百分点为60.36亿元,净利润为1.26亿元,同比下滑35.28%。彼时,凯撒旅业在年报中表示,随着阿里巴巴、腾讯、百度、京东对旅游行业持续发力,行业竞争更加白热化。

到了2020年,随着新冠疫情的暴发,凯撒旅业的出境游业务遭受重创,几乎全年停滞。凯撒旅业也因此交出了一份“惨淡”的业绩答卷——2020年实现营业收入16.15亿元,同比下降73.25%,净利润则同比下降超六成,从盈利转为亏损6.98亿元。

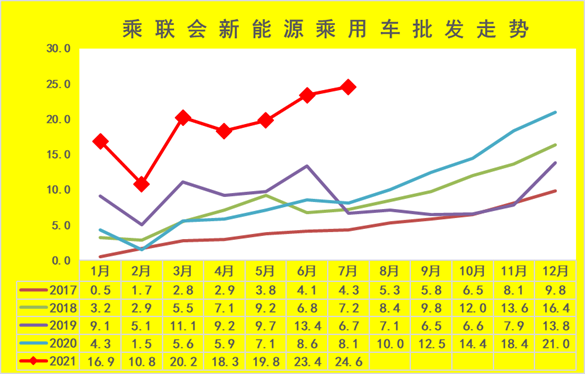

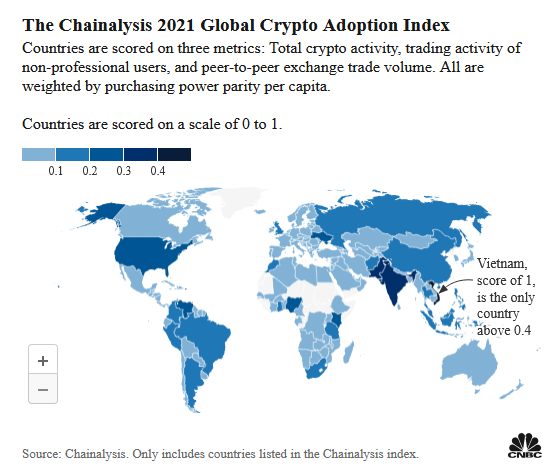

进入2021年,随着国内疫情得到有效控制,国内旅游业持续回暖,然而,出境游前景仍不明朗。近期,联合国贸易和发展会议和联合国世界旅游组织发布的报告显示,预计今年国际旅游人数将停滞不前,国际旅游业今年预计将损失2.4万亿美元。

据近日各大上市旅游企业披露的上半年业绩预告显示,旅游业喜忧参半——中青旅、丽江股份等预计扭亏为盈,而凯撒旅业、众信旅游等以出境游为主的企业持续亏损。其中,凯撒旅业预计亏损1.3亿元-1.7亿元。

在业绩持续亏损、出境游陷入“寒冬期”的情况下,凯撒旅业拟吸收合并众信旅游,其目的为整合双方资源,发挥协同效应,谋定疫后出境市场;同时面向国内国际市场多元化经营,打造具有国际水准、国内一流的现代旅游企业集团。然而,合并事项又将面临哪些挑战?

在盘和林看来,凯撒旅业应该谋求向线上拓展业务,需要的是互联网入口,而不是规模,应该积极拓展线上旅游拓客模式,当然,也可以横向延伸业务到其他领域,比如留学生规划等等,实现多元化。

“这是一个强化主业的并购,从初衷看无可厚非,但旅游业企业的并购很难产生规模效应,所以,合并众信旅游未必是一个好的方案。”盘和林表示。

值班编辑:肖冉