原标题:大股东承诺现金全额认购可获配股份,中信证券280亿配股稳了?

图片来源:视觉中国

图片来源:视觉中国记者 | 王鑫

中信证券配股再进一步,大股东承诺认购可获配股份。

6月28日,中信证券公告称,公司的第一大股东中国中信有限公司(以下简称中信有限)承诺,将根据本次配股股权登记日收市后的持股数量,以现金方式全额认购配股方案确定的可获配股份。

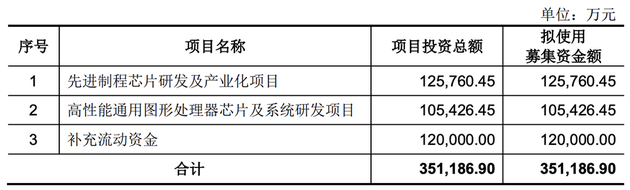

2月26日,中信证券发布配股预案,将向全体A+H股股东配股,拟每10股配1.5股,累计募资不超过280亿元,其中不超过190亿用于发展资本中介业务,在增资子公司、加强信息系统建设、补充其他营运资金上分别计划投入50亿元、30亿元和10亿元。

以中信证券截至2020年12月31日的总股本129.27亿股为基数测算,此次配售股份数量不超过19.39亿股,其中A股配股股数不超过15.97亿股,H股配股股数不超过3.42亿股。

控股股东承诺认购是配股的必经程序,也是其义务。根据《上市公司证券发行管理办法》第12条规定,控股股东应当在股东大会召开前公开承诺认配股份的数量。控股股东不履行认配股份的承诺,或者代销期限届满,原股东认购股票的数量未达到拟配售数量70%的,配股发行即为失败。

当前,中信证券的配股进度还停留在董事会预案阶段,在正式实施配股前,配股预案还需通过股东大会同意、发审委审核、证监会核准等一系列程序。

配股这一融资方式在资本市场不受欢迎,中信证券财务负责人李冏回应称,之所以选择配股,是因为其不会摊薄现有股东的持股比例与权益,对于财务指标的摊薄也较为有限;中信证券大力发展的资本中介业务对资本金消耗严重,部分风控指标接近预警线,长期的资本供给尤为迫切;另外,中信里昂证券的资产负债率和杠杆率比较高,本次募集的资金将增资境外业务,纾解压力。

为了安抚投资者的情绪,中信有限的大股东中国中信股份有限公司(以下简称“中信股份”)在今年合计增持中信证券2.59亿股H股股份。

数据显示,中信股份持有中信有限100%股权,2021年3月22日至4月29日,中信股份两度通过集中竞价的方式,分别增持1.2%和0.8%中信证券H股股份,增持完毕后,中信股份(含中信有限)合计持有中信证券20亿股A股股份、2.59股H股股份,合计占中信证券已发行股份的17.47%。

以此计算,中信股份将在本次中信证券配股中掏出近49亿元用于认购可获配的股份,显示出大股东对中信证券长期看好。

中国证券业协会近期披露的券业2020年度数据显示,中信证券在总资产、净资产、营业收入、净利润四大关键指标均排名第一,公司2020年末总资产为8102.59亿元,净资产为1576.57亿元,公务去年营业收入为341.40亿元,净利润为149.02亿元。

今年一季度,中信证券亦表现不俗,当季实现营业收入163.97亿元,同比增长27.58%;净利润51.65亿元,同比增长26.73%。

虽然公司基本面无虞,但中信证券的总市值已被互联网券商东方财富超越。

Wind数据显示,截至6月17日收盘,东方财富总市值突破3000亿元,超越中信证券。截至6月28日,东方财富稳坐A股券商总市值头把交椅已连续达8个交易日,中信证券未能实现反超。

![[图]金士顿推出DC1500M U.2 企业级固态硬盘 最高7.68TB](https://n.sinaimg.cn/spider2021629/436/w700h536/20210629/14cc-krwipar9790504.jpg)