原标题:恒生电子副总裁张慧海谈全新一体化机构投资交易平台:类似一台“整车”,可以接入各种服务零件 来源:财联社

伴随着券商业务机构化、服务专业化的潮流,如何满足机构投资者对于多市场全品种、多交易中心、极速交易等专业化服务需求,打造有效的技术服务平台和自身差异化特色服务,是每一个寻求突围的券商需要面临的问题。有报告分析,到2025年底,机构业务将占券商交易总量的65%~70%,机构将成为市场流量主体。

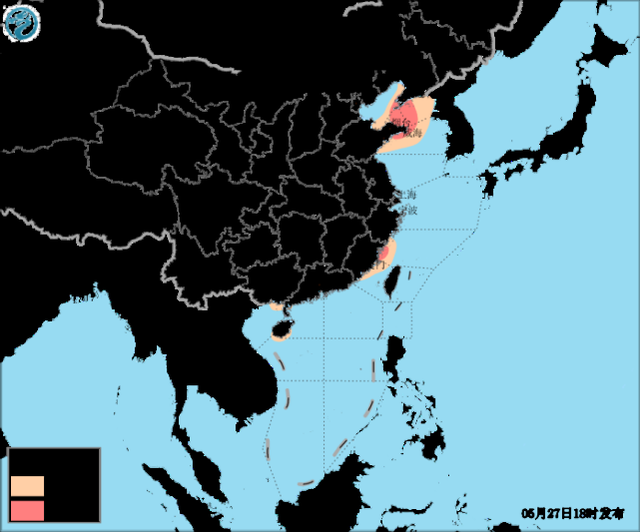

5月21日,在2021外滩量化峰会上,恒生电子推出全新一体化机构投资交易平台。据了解这个交易平台是基于高性能平台LDP,通过软硬件整体调优,满足专业机构投资者对于极致交易速度的追求。除极速之外,还具有开放性、插件化、可视化等优势。

会后,恒生电子副总裁张慧海、恒生电子产品专家杨彬、恒生电子解决方案专家袁奇等人接受了财联社的采访。在采访中张慧海形象的把这个平台比喻成一个整车:极速交易或者极速行情,仅仅是券商或者私募业务场景里的一个环节,它就是一个交易指令执行的环节,上面还有很多的服务,包括接入的服务、算法、策略、资产管理的服务等。恒生在做整车的时候,会先做好一个车架(LDP),在此之上可以接恒生的部件,券商也可以装他们自己的零件,也可以让自研的算法和策略接进来,也可以支持用第三方的算法嵌入到交易里,从而提供差异化的服务给机构客户。

财联社对恒生电子副总裁张慧海等人的采访实录如下:

为量化私募赋能方面

财联社:新一代LDP取名“高性能”是什么原因?高性能有什么特别的地方,是不是代表了一个技术的巅峰?

张慧海:主要是为了区分以前交易的处理速度或行情的处理速度。我们觉得高性能会把公司的交易、行情处理提升到更高的高度,所以就成立了联合项目组,叫高性能联合小组,主要的功能是构建新一代的交易基础设施,目标是将交易从毫秒级提升到微秒级,并向纳秒级迈进,这就是量化的指标了。

财联社:交易效率和速度的加快对私募的哪些策略最有效?

张慧海:从私募本身来说,不是所有的业务场景都需要这么高性能的交易,有一些业务场景,比如需要抢单的、交易频率比较高的、日内交易等,只有这些场景需要用到高性能。但往往这种高频交易的交易量特别大,放大倍数比普通的私募股票交易好几十倍,他们是券商心目中的优质客户,所以对这块非常看重。

财联社:监管部门是不是对这种高频交易有一定的约束?

杨彬:高性能不能简单理解成高频,实际上高性能解决的是整个机构客户交易过程中执行环节的问题。执行取决于几方面,比如说执行效率、成交率。另外可以解决组合策略滑点问题。为什么要用算法交易?算法交易能减少它的滑点,侧面提高它的收益率。好的算法,甚至可以帮助公募基金、量化基金提高1%、2%的收益,所以它对业务是有帮助的。

而高频交易在全球范围内都是有争议,这是取决于市场公平性探讨的问题。所以,高频交易是非常小众的群体,但它有它存在的合理性。

财联社:恒生电子是如何为量化私募做交易赋能的?

张慧海:我们更多是从业务需求出发为量化私募赋能。比如一体化风险控制,在交易过程中私募要看整个盘子的净值、回撤等,但是资产又分布在多个券商,同一只产品分布在多个平台上。现在大部分券商为私募打通的仅仅是交易,虽然交易通道打通了,但资产、风控等并没有打通。

而恒生不仅服务于券商,也服务私募、信托、保险、银行理财子公司等客户,很多客户用的系统也是恒生提供的。比如,我们和信托AM3直接对接,它的资产风控就可以直接对接进来,银行理财子公司的O32直接跟我们现有的基本服务平台对接,也能把相应的管理能力直接对接进来,可以在这方面帮助客户。

券商自研极速交易方面

财联社:这两年券商都在发展极速交易系统,量化在私募发展得比较好,券商是这两年才开始做极速交易系统,您觉得在券商这边的发展前景怎么样?而在发展上也不平衡,不知道您怎么看待目前行业的这种发展?

张慧海:我觉得极速交易是一场新的军备竞赛,没有最快,只有更快,真的是有“道高一尺、魔高一丈”的能力。一开始,大家还是在软件链路的层面调优、想办法,目前已经开始在硬件方面发力,把硬件FPGA技术、GPU技术应用起来。这样的话,整体的投入会非常高,可能有些券商在这方面不一定会投入那么大。

财联社:您觉得这种技术投入大概是多大的成本?行业有没有个平均值?

张慧海:每家供应商不同,基本是以服务的模式提供的,比如一块FPGA卡一个月多少钱,这个成本是非常高的,比软件高出很多。确实有一些业务发展得比较快并且有相应业务场景需求的,就会用上相关的技术。有一些券商可能没有这样的客群,或者说本身对成本的考虑比较多,可能就不太会用这样的系统。

财联社:券商搭建极速交易系统,您觉得在引入第三方厂商的前提下,券商和券商之间有什么差异化?

张慧海:恒生的LDP的低时延总线是一个开放式的架构。只要符合相应的通信协议,各种各样的算法和策略、自研的模块和自研的风控都可以接入进来。所以,即使不同券商使用的都是恒生的统一的机构服务平台,但里面每家嵌入的模块都是不一样的,从而形成券商自有的特色服务。

比如每家的风控要求程度不一样,需要嵌入的风控管理模块就不太一样;或者说自己有一套投资策略也想接入进来,在执行过程中帮助我们提高收益率;或者说券商有一些自己的算法,能够降低冲击成本和交易成本,也可以把它接进来。甚至一个券商的系统里,既有恒生的算法,也有第三方的算法,又有券商自研的算法,每笔交易还可以选择不同的算法执行。

基金投顾业务方面

财联社:恒生电子在券商开展公募基金投顾过程中扮演什么样的角色?

袁奇:我们已经为很多获得了公募基金投顾试点资格的金融机构提供解决方案,同时很多正在积极申请后续基金投顾试点资格的金融机构,也选择恒生作为他们基金投顾业务的软件供应商。

在为机构提供服务的过程中,我们的公募投顾解决方案也在不断迭代,目前已形成了一套覆盖策略生产、组合管理、营销展业、投顾交易、策略监测、业绩跟踪和投顾服务的全流程一体化的解决方案。

像恒生电子旗下子公司商智神州研发的资产配置系统,属于公募基金投顾里最核心的一套系统,可以实现组合配置的有效性,为业务赋能。

财联社:在和他们合作过程中,觉得券商在基金投顾方面需要解决什么问题?

袁奇:券商对公募基金投顾的整体投入还是比较大的,包括组织架构的调整,包括产品的引入、产品的组合,都要专业的人士、专业的团队,还需要一些隔离,所以从规章制度上,券商也要进行调整。有些大券商本身就有一些私人银行的业务,在此基础上改一改就可以做了;而有些券商没有私人银行业务,就要重新建立这套体系。

不过恒生有整体的公募投顾解决方案,除了给券商提供技术方案之外,还有咨询的价值,帮助客户把整套体系搭建起来,将来这套体系也可以迁移到私人银行业务。

财联社:您觉得券商在投顾业务中有什么优势吗?

张慧海:券商的优势是对产品的理解和穿透式的分析。相比其他金融机构来说,证券公司更懂二级市场,做配置的时候会更了解其中的风险和收益,做更好的组合评议。 另外,交易通道在券商手中,券商还有专门的研究所、投资机构。所以,我觉得券商做投顾业务是非常有优势的。

财联社:您觉得基金投顾业务中,跟券商和公募合作二者有什么不同的点?

张慧海:可能是配置产品选择方面。在公募投顾领域里,券商算是中介方,会配置多种多样的底层产品。公募基金有自己的产品,资产的组合与配置方面,会偏向于配置自己的内部产品。

此外,券商在公募基金投顾业务的基础上,还可以继续发展私人银行业务,可能会配置私募,这个体系将来会继续往后延伸。