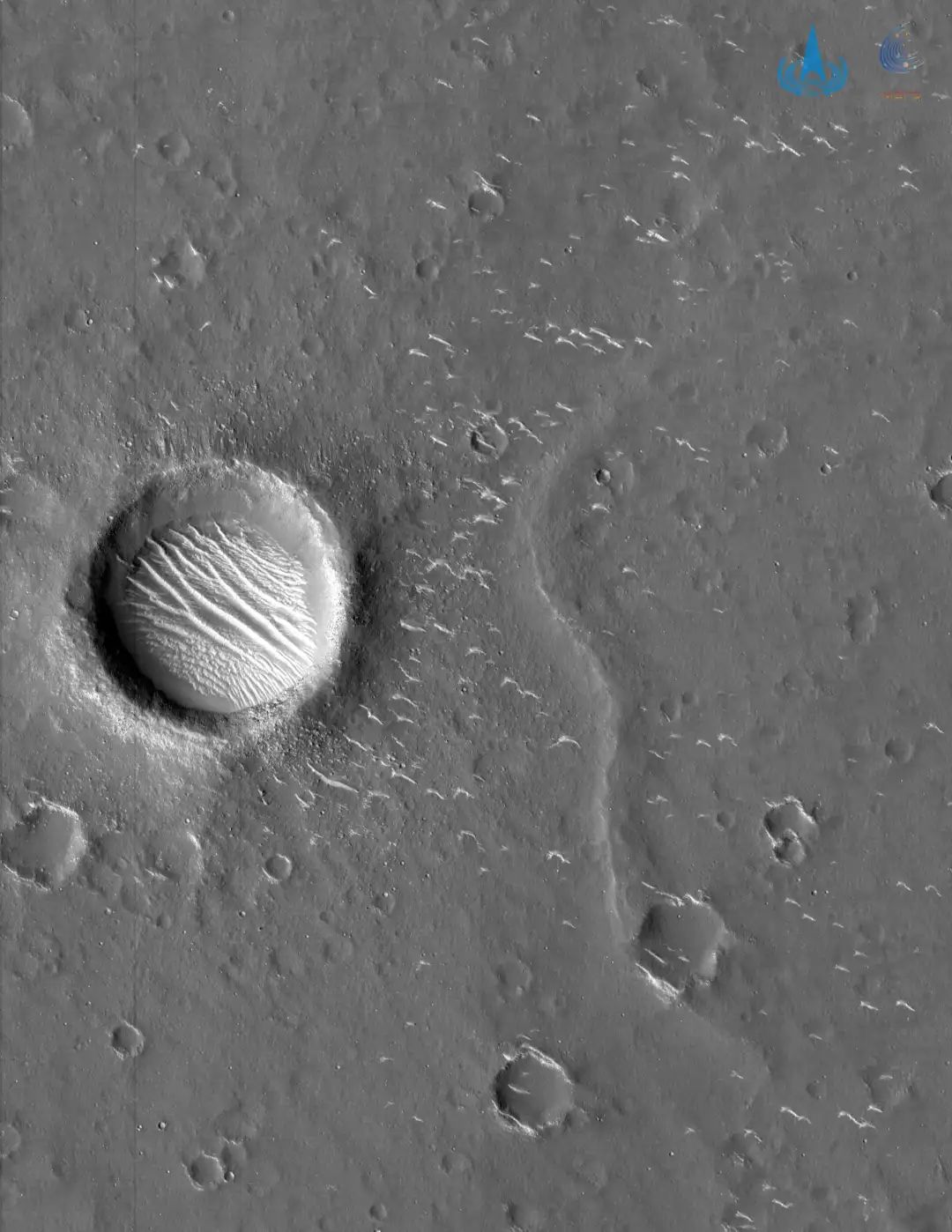

原标题:终止收并购第一步,招商积余兼并创毅顾虑与整合插曲 来源:观点地产网

观点地产网 钟凯

继蓝光嘉宝宣布调减上市股份发售所得款用于投资的比例后,另一家物管公司也喊停了一笔收并购交易,这为愈演愈烈的物业收并购趋势提供了一些冷思考。

3月2日晚间,招商积余发布公告称,公司经反复商讨并综合考量后认为,实施创毅控股53.51%股份收购的条件不成熟,基于审慎原则,公司决定放弃本次项目收购机会。

上述交易最早追溯至2020年12月14日,招商局下属全资公司中外运航运(控股)有限公司,建议招商积余考虑收购香港上市公司创毅控股逾半股份。

创毅控股是香港公屋第一大物管服务供应商,招商积余参与并购也被解读为“收并购落地的第一步”。

随着招商积余主动放弃,这笔历时3个月的潜在交易已成为镜中花,外界需要花更长时间等待它实质迈出第一步。

或许这只是行业大整合时代的一小步,却是谨慎的央企们的一大步。

外界同样关注,招商积余放弃收并购机会背后,暗含着怎样的投资顾虑?

资本市场人士对观点地产新媒体表示,创毅控股聚焦于香港,并且主营公屋管理,与招商积余存在业务匹配度问题。此外,包括交易支付方式、后续整合及区域管理也是主要挑战。

招商方面回应时,亦有提及收购标的的业务定位问题。

并购顾虑

创毅控股与招商系存在交集是2020年12月11日,其控股股东Genesis Group Limited与中外运航运就上市公司53.51%股份的可能买卖订立谅解备忘录,明确排他期5个月,以及中外运航运可推荐招商局下属控股公司作为收购主体。

随后招商积余于12月14日公告,近日接到中外运航运通知,建议考虑创毅控股53.51%股份的收购机会,公司拟对本次项目机会进行可行性研究,并根据需要开展尽职调查、交易协商等工作。

这也是招商积余重组一年多之后,为数不多披露的收并购行为。中信建投更是形容,招商积余拟参与创毅控股的控股型收购,或将成为该公司“迈出收并购的第一步”。

资料显示,创毅控股成立于2000年,2018年在港交所上市,主要在香港为公共及私人物业提供物业管理相关服务,包括屋苑一般管理、租务管理、租金及管理费收取服务、护卫、清洁、小型维修及保养、项目管理服务、法律及行政支持服务。

华泰证券也指出,按2017年收益计算,创毅控股分别是香港公共房屋最大的物管服务供应商、住宅第三大物管服务供应商。截至去年三季度末,标的公司在管合约102份,其中香港房委会是最大客户。

对此并购,有观点认为,若顺利实施或将助力招商积余拓展香港市场,增厚业绩。实际上,今年1月19日,招商积余董事会审议通过向招商物业海外的子公司瑞嘉投资提供不超过10亿港元借款时,多数投资者都认为这笔借款与收购创毅控股存在关联。

随着3月2日招商积余宣布放弃本次收购机会,上述畅想与猜测都戛然而止。抛开跑马圈地的狂热情绪后,如今回看这笔交易,或许会发现一些过往容易被忽略的细节。

资本市场人士对观点地产新媒体表示,一方面,创毅控股没有内地业务,若招商积余收购,未来整合存在很大难度。

其进而分析,交易标的是香港公屋管理最大公司,考虑到业务及人员架构等因素,收购并不一定对招商积余的能力提升形成良好补充,也会造成管理的问题。

据了解,招商积余定位于发展“大物业+大资管”业务,涉及物业类型包括住宅、酒店、购物中心、写字楼、公共建筑、医院、学校、仓库等。

招商蛇口董秘刘宁向观点地产新媒体回应,此次收并购是由招商积余与创毅控股方面进行沟通,公司为保证其独立性而并未参与。但她也提及,交易标的以公屋管理为主,香港业务可能涉及区域管理问题。

这也是几乎所有收并购都会遇到的共性问题,在收购后面临的潜在大股东磨合、业务整合风险,若处理不当会影响公司规模拓展速度、盈利提升服务以及多元业务开拓进度等。

除了业务匹配度,亦有观点认为,创毅控股的盈利空间也阻碍了收购。一位投资者曾在上市交流平台给招商积余留言,认为交易标的属于利润率低下且发展潜力不大的香港物业公司。

数据显示,2015-2019财年,创毅控股的营收、净利润年复合增长率分别为11%、21%;2020年上半财年实现营收4.32亿港元,同比增长15%,净利润0.41亿港元,同比增长137%,净利润增长主要由于收到香港特区政府的工资补贴,以及分包成本有所降低。

同时,创毅控股称,于2019年3月底止年度及2020年3月底止年度,经调整经营利润率分别为4.6%、4.8%。

“招商积余资金有限,应当把钱投到更好的标的里去。”资本市场人士如是表示。

拓展之路

实际上,2016年中外运长航被整体并入招商局集团以来,两大集团重合的业务进行整合一直是趋势。

以招商积余大股东招商蛇口为例,早在2016年12月,中外运长航便与招商蛇口签署资源协同发展合作协议,双方拟在土地资源优化利用,以及医疗、教育、邮轮等产业领域“全面协同发展”。

2017年5月,招商蛇口与中外运长航签署南通项目合作协议;同年7月,与中外运长航实业、中外运海南公司签署项目合作意向书;9月,双方就长江旅游发展赴武汉调研。次年9月,双方与南昌市东湖区政府签署东湖意库项目合作协议。

“招商系”的资源整合,同样给招商积余带来影响。

据观点地产新媒体了解,2019年4月中旬,招商蛇口宣布将旗下招商物业与A股上市公司中航善达进行重组,新公司即招商积余。同时在吸收中航物业接近5500万平方米物管面积后,招商积余管理规模突破1.2亿平方米。

至2020年,招商积余已完成对招商物业、中航物业的合并,并基本完成组织架构变革,成立物业事业群、资管事业群及9个职能部门。业务层面,形成“大物业+大资管”两条主线,并于2019年年报提出“内外发展并举”的举措。

截至去年6月底,招商积余在管项目达1315个,管理面积1.72亿平方米;期内新签约项目194个,净增加管理面积达1927万平方米。同时于去年7月,该公司依托集团资源与厦门国际邮轮母港集团等进行合作;9月与中外运签署《采购服务协议》。

在年底中外运航运提供收购创毅控股的建议之后,今年1月25日,招商积余宣布聘任陈海照为新任总经理。值得一提的是,陈海照曾任招商局物流集团总经理助理、中外运冷链物流总经理。

这一人事调整也被外界认为是加速整合的标志性事件之一,华泰证券认为,陈海照上任后或加强招商积余与招商局集团兄弟公司之间的协同,包括收购创毅控股、重资产剥离等事项。

不过,招商积余以内生式为主的发展模式,反过来抑制了外部资源的利用,突出表现为收并购拓展力度不足,因而发展速度落后于同行。即便是近期被兼并的蓝光嘉宝,去年通过收并购及市场化拓展,管理服务合约面积也已突破2亿平方米。

为了解决这一短板,招商积余曾提出通过基础服务保增长、专业化服务扩规模、商业管理业务融合发展,以及推动投资并购与战略合作实现公司业务快速发展。

从执行层面看,该公司更多是通过非并购的方式拓展外部资源,比如四季度新增两个医院项目,与唐山两家公司合作开展河北区域项目拓展及合作,与烟台蓝天集团旗下烟台蓝天智慧物业成立合资公司等。

收并购迟迟未迈出第一步,招商积余曾披露已组建起投资团队,截至去年10月底接收并深入洽谈并购项目20个,对接合资合作项目10余个,提交投委会审议的投资项目9个,审议通过6个,超出年度所定目标。

有投资者对观点地产新媒体表示,招商积余收并购缓慢,一方面是央企本身的限制,另一方面或许也是利润率提升压力倒逼所致,因而对交易标的要求较高。

数据显示,2018年、2019年,招商积余毛利率分别为19.6%、18.3%,净利率12.9%、4.7%;相比之下,碧桂园服务2019年这两项指标分别为31.6%、17.8%。

2020年,招商积余预计归母净利润为4.2-4.5亿元,同比增长46.74%-57.22%;碧桂园服务则预计同比涨幅逾50%。

放弃收购创毅控股后,刘宁也表示,招商积余整合进程不会受到影响。

新任总经理陈海照,也曾于2021年工作会议上表示,今年以加快发展为中心,推进融合融效工作,“发挥整合优势”。