原标题:暴涨的比特币,最大的杀猪盘?

编者按:本文来源创业邦专栏金角财经,创业邦经授权转载。

这段时间,币圈的人很感谢一个人,马斯克。

不久前,特斯拉15亿美元加持比特币的消息,直接导致了比特币本轮的疯狂上涨。

2021年2月20日,比特币总市值冲破1万亿美元大关,超越2个茅台。

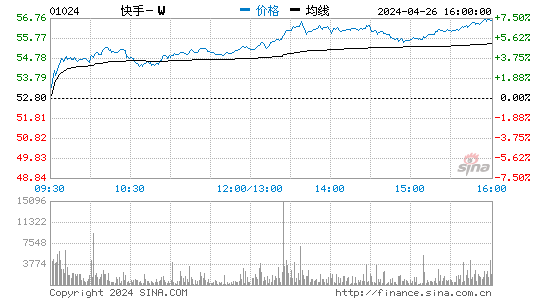

2月22日,比特币价格上破58000美元关口,持续刷新历史新高。年初,比特币价格仅28000美元左右。不到两个月时间,累计涨幅已逾90%。

对于买入比特币仅一个多月时间的特斯拉来说,其从比特币狂涨中所获取的利益已高达约10亿美元,比其2020年全年的盈利还要多出近3亿美元。

“造车不如炒币”已经成为现实。

这场比特币的“狂欢盛宴”,除了马斯克的神助攻,还有众多大型投资机构和散户们的跑步“入场”。

比特币真是人类货币的未来?还是一场泡沫?

向比特币前进

科技大佬、金融大鳄疯狂入场

2010年,一枚比特币,价值0.0025美元,换算成人民币,不到一毛钱。十年后,2021年,比特币价格突破58000美元。

什么概念?

十年前,你投资100块钱,今天就是20亿。

投资回报率是2000多万倍。

如果以58000美元一枚来计算,比特币市值高达1.21万亿美元。市值仅次于苹果、微软、沙特阿美、亚马逊、谷歌,在全球资产市值排名中位列第6。秒杀腾讯一类的中国互联网巨头公司。

如今,一个比特币买一辆特斯拉已经实现。再涨下去,“一币一别墅”的梦想也指日可待。

如果说,特斯拉是引爆比特币的这轮暴涨导火索,那么给比特币火上添柴的,就是各大投资机构。

2021年1月,贝莱德向美国证券交易委员会提交的招股说明书文件显示,该公司将把比特币期货作为一项合格投资项目纳入到两只基金中,此举旨在将加密货币世界带到客户面前。

贝莱德的入局意味着,截至目前,世界四大投行(摩根大通、高盛、摩根史坦利、贝莱德)已完全进驻比特币市场。

在中国,知名机构入局比特币则早已不是秘密。

早在2014年,红杉中国就已投资比特币虚拟交易平台火币网;2017年,红杉中国入股比特大陆,并于2018年再次追投,其共同投资方包括IDG资本、新天域资本等。

全球范围内,更多的投资机构开始跃跃欲试。如今不少华尔街投资机构将比特币作为“数字黄金”进行配置单,因为他们认为,比特币已经成为对抗全球货币泛滥与通胀压力上升的新工具。

去年,美国、中国、欧元区、日本和其他八个大型经济体的总货币供应量已经高达14万亿美元。

根据彭博社汇编的数据,上述12个大型经济体的总货币供应量规模已激增至94.8万亿美元,增幅超过了自2003年以来所有年份的数据。

从这个数字来看,全球货币放水似乎已经失去了制约,造成的结果就是贫富差距越来越大,通货膨胀越来越严重。不少人开始寻求放弃信用货币,持有更优质资产。

比特币正好符合他们的需求。

比特币具备不可增发性,总量被限定在2100万枚,同时具备去中心化特征,所以他们认为,比特币可以有效抵御央行放水,抗衡通货膨胀。

可事实又是怎样的?

被追捧的“违法行为”

华尔街大佬、科技企业巨头、金融大鳄们,纷纷下场,和无数散户一起跑步进入“比特币”这个巨大的财富游戏里,似乎给人一种感觉:比特币成了未来的财富所在地。

然而,事实果真如此吗?

在国内,比特币始终面临着身份难题。

比特币作为一种去中心化的货币,没有统一的发行机构,不需要中央银行这样的机构来记账,不需要政府担保,直接点对点交易。

在比特币的拥趸者看来,中心化的问题很多,比如权力机构不需要经过你的同意,就可以无穷无尽地印钞票,掠夺你的财富;你在银行的钱,实际上不是你的钱,而是银行对你的负债。

而比特币是一个完全脱离银行,只依靠互联网运行的货币系统,即使是政府执法部门,也无法查封或没收比特币;除非彻底关停互联网,否则也无法封杀比特币网络。在比特币系统里,你能真正掌握你的钱,而不是通过银行间接掌握你的钱。

但是,正是由于去中心化所带来的绝对自由,让比特币有了另一种风险。

众所周知,比特币不是我国法定货币而是一种虚拟货币,不能和人民币一样交易使用。

简单地说,比特币在国内没有合法身份。

北京仲裁委员会仲裁员王谨曾在《从比特币的法律性质谈比特币纠纷的裁决思路》中指出,我国目前对比特币的管制态度,主要包括以下三个方面:

1. 比特币不是法定货币;2. 比特币是一种虚拟商品;3. 国家禁止代币融资交易平台从事法定货币与代币、虚拟货币相互之间的兑换业务等活动。

比特币不是货币,而是商品,它不能在国内兑换成法定货币,只能永远在虚拟世界中流转。

这就是比特币在国内的真实地位。在某种程度上,这是一个违法的行为。

比特币的脆弱性,也正体现在缺乏监管。

据统计,单单是2018年,黑客就窃取了价值17亿美元的加密货币;2019年,这一数字是40亿美元;2020年,这样的事情也并没有减少。而一旦发生,很难找到人为此负责。

2018年9月18日,日本交易所Zaif宣布遭受黑客攻击,黑客从其热钱包中盗走了比特币、比特币现金和MonaCoin等巨额资金。被盗的资金价值总计70亿日元(约合4.3亿元人民币),其中客户资产损失约2.8亿元人民币。包括了近6000枚比特币,如今,这6000枚比特币的价值更是已经达到了3.48亿美元(约合人民币22.5亿元)。

被盗走的比特币尽管偶有被追回的案例,但也很难被全额追回。对于个人投资者来说,遭遇比特币丢失,称得上是一出人间惨剧。

就算投资者的比特币安稳躺在账户里,也要经历过山车一般的惊险和刺激。

就在2020年底及2021年1月份,比特币从1万美元一路飙升至4.2万美元,但紧接着2021年1月11日,比特币就快速跌至3万美元,日跌幅近20%。有数据显示,这一天之内,逾20万人爆仓,涉及金额近140亿元,可谓是——天堂地狱,只在一天时间。

虽然人人都想站在“一夜暴富”的神话中央成为故事主角。可于大众投资者而言,先不说能否拿到类似的暴富剧本,光是在比特币“暴涨暴跌”的交易情景上,就已经能排除掉一大批人了。

这不是散户玩的游戏

人们对于比特币的认识,经历了一个曲折的历程。

在比特币的发展初期,曾有一个美国的程序员花费10000枚比特币买了两个披萨,并且在论坛上炫耀。

到如今,这两个披萨的价格,最高等于5.8亿美元,约合人民币37.5亿元。

从无法理解,到被人追捧,再到如今的全民狂欢,比特币已经在登堂入室。

比如微软创始人比尔盖茨(Bill Gates)曾在2018年接受CNBC采访时直言,“比特币IC0完全是投机性的。”但比尔盖茨在近日接受采访却表示,他没有持有比特币,也不会去做空比特币。这意味着,比尔盖茨从原来的比特币批评者已然转变为看法中立。

被奉为“女版巴菲特”的方舟投资(ARK Invest)首席执行官伍德(Cathie Wood)却强烈看好比特币。此前,在接受雅虎财经访问时,伍德称,“比特币已经准备好迎接机构投资者的入局,它是第一个真正意义上全球性数字货币,但市值还不及苹果的一半。”

无论是大佬,还是普通投资者,对比特币的信任和追捧,很大一部分来自于其总量恒定的特征。

作为一种虚拟货币,比特币总量只有2100万枚,天然没有货币超发的可能性,也就断绝了通货膨胀带来的货币贬值。从这个意义上来说,比特币似乎可以一直升值。

但是,比特币还远远不是真实的货币,作为一种虚拟商品来说,其价值支撑何在?上涨的逻辑是什么?

是比特币不会贬值只会升值的预期吗?

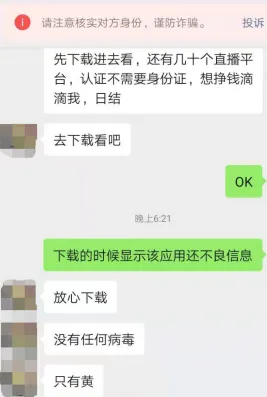

事实上,比特币每次暴涨暴跌都是发生在热点事件出现、新闻媒体推波助澜、一大批新人涌入准备大赚一笔的时候。

例如马斯克和比特币,很难说到底是谁蹭了谁的热点。

特斯拉凭借比特币在两个时间内赚回了几乎是去年的全年利润,比特币则靠着特斯拉和马斯克的名人效应,在短时间内几乎翻倍。

比特币的历史已经表明了,这是一种商品,一种具有贮藏手段职能的数字货币,仅有商品属性,还不具备货币属性。

比特币的上涨动力,不是来自于其本身价值的改变,而是人们的“信仰”。

但人们信仰的,真的是一个所谓的去中心化的货币吗?

目前的比特币市场现状是,大多数的比特币被极少数的机构投资者持有,他们的意志控制着比特币的流通。

百万分之8.8的地址(人),控制了17.5%的比特币;

万分之1的地址(人)控制了20.5%的比特币;

千分之1的地址(人)控制了28%的比特币;

4%的地址(人),持有97%的比特币;

96%的地址(人),仅持有3.5%的比特币;

42%的地址(人),仅持有万分之1的比特币。

从比特币的诞生来看,的确没有中心,但在比特币的世界里,掌握了绝大部分比特币的地址(人),已经成为隐形的中心,他们,掌控着比特币世界的绝对话语权。

这些隐形人,是比特币世界真正的统治者。

而普通的小鱼小虾,既无法决定比特币的涨跌和走向,也难以成熟比特币过山车一样的暴涨暴跌,在这个深水区里,散户们的命运如同浮萍。而他们信仰的比特币,既无法促进商品流通,也不能促进经济发展,剩下的价值恐怕只有炒作。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。

![[动图]未来充电该是什么样子?OPPO展示隔空充电](http://f.sinaimg.cn/spider2021223/138/w600h338/20210223/01eb-kkmphps4646998.gif)