原标题:VC们,该卖电动车股票了吧? 来源:${imgs

本文来自合作媒体:投中网,作者:林桔。猎云网经授权发布。

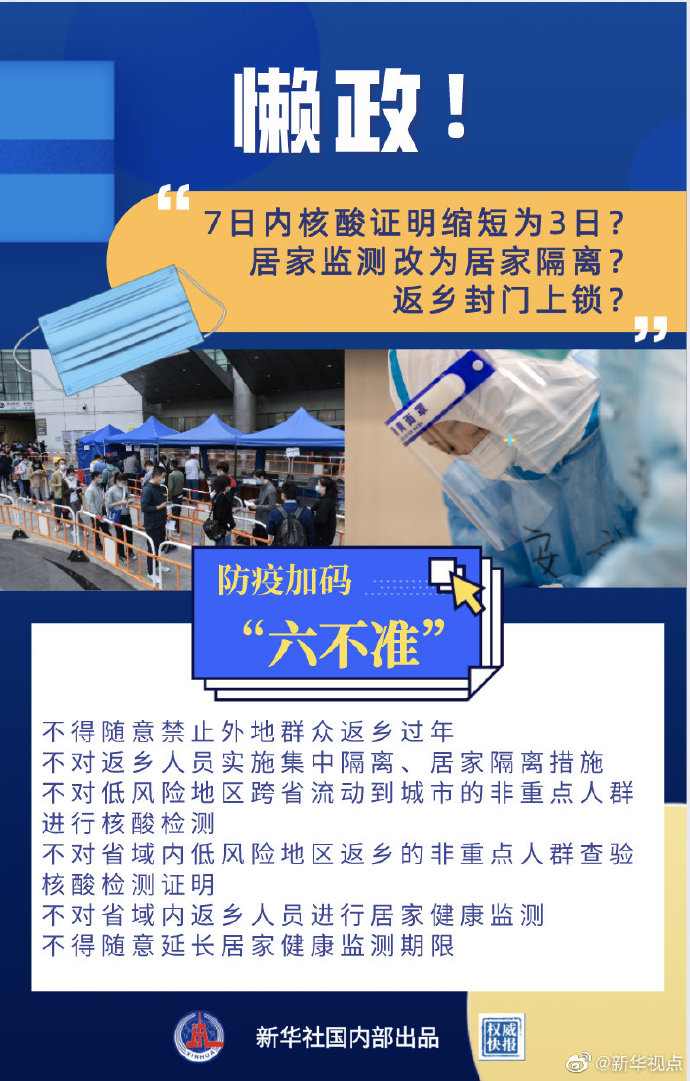

新资本进入,最近造车的公司们又“活跃”起来。法拉第未来(下称“FF”)将在纳斯达克借壳上市,估值34亿美元,将和吉利汽车在中国某一线城市建立合资公司;零跑汽车拿到合肥政府参与的43亿B轮融资;一度被传要破产的拜腾汽车,获得富士康2亿美元以及其他资源支持;恒大汽车再次引入了260亿元资本;百度联合吉利组建新的造车公司。

好不热闹。

以前的互联网公司拿到风险投资来持续迭代产品,如今互联网汽车没有产品,还能持续拿钱,这是“新常态”。但只要你画了产品的饼,早晚得接受市场审核——你到底有没有造车能力。

近期活跃的造车公司里,除了零跑(去年卖了1万辆车),FF、拜腾和恒大汽车都有“样板车”,没有量产。以至于,在恒大的引资公告后,投了理想汽车的美团创始人王兴当即发了状态,表示“恒大汽车未来两年的走向可以用来校验世界观。”威马汽车的创始人沈晖也发了个微博:“恒大汽车就差汽车了”。

恒大汽车有“最大房企”托底且不说。贾跃亭和FF的故事三年讲了三遍,依然有人买单:与一家上市公司成立中国合资公司,得到地方政府资源支持,就可以进入FF的量产阶段。2018年与恒大在广州,2019年与第九城市在内蒙古(后来内蒙古称只是“口头会谈过一次,再也没接触”),现在是吉利和珠海(也有报道称,珠海国资只是“谈了谈”)。

原本能造出车、有量产能力、销量不错、公司业绩以及运营管理能力,才是市场衡量一家公司的参考标准。但现在,没有造出车不重要,资本同样会涌入,甚至可以直接去二级市场募资,股价还飞涨。能不能造出车,并不是妨碍为梦想“窒息”的理由。商业逻辑已经在这个市场失效。

某位国资投资人告诉我,资本追捧这个板块是理所当然,理由是“新兴产业、大国博弈”,他认为,接下来还会有国资和产业资本继续进入新能源造车领域。

有个共识是,能为造车这类有技术门槛的公司最后解决问题的肯定是产业资本。比如蔚来汽车股价徘徊1美元、账面现金流持续为负时,拿到了腾讯持续认购,以及合肥政府的资源。现在这种模式正在快速地复制到其他造车企业,这几年“断粮”的企业或许迎来新转机,困于其中的早期VC等来了退出的好时机。

邮局港剧,VC们还应该感谢马斯克。

2020年的股市是属于新能源汽车的,特斯拉带着新能源汽车股一路狂奔。特斯拉一年股价涨743%,是标普500指数涨幅最大的股票。蔚来涨幅更厉害,股价涨了1112%。连同去年夏天刚上市的小鹏、理想汽车一起涨,至今它们的股价已翻了一番。

资本市场的表现只是其中一个结果。在产能、成本和价格的无限循环里,新能源汽车市场毫无疑问会继续增大。而且,随着特斯拉像手机一样变成了大众消费品,将逐步形成新的商业模式。即汽车为硬件,像手机那样装上操作系统——特别是包括自动驾驶在内的汽车系统。全球汽车将进入“软时代”,特斯拉在给整个新能源车市场打冲锋。

俗话说,“模仿是最原始的学习”。研究特斯拉——一个行业龙头,也是抄作业的好机会。就合作模式而言,前述国资投资人还告诉我,上海和特斯拉合作的模式是一个重要的示范,而且它还让整个新能源造车的上下游产业链更加透明。

后来,我们就看到了合肥+蔚来的模式,试验了将近一年的可行性和可能性后,合肥继续加码,再与零跑合作。如今FF拉上吉利,再寻求一个一线城市建立合资公司的传闻,也正基于此模型。富士康投拜腾也一样,它们同时还和南京区政府签了合作协议。

特斯拉和蔚来之后,地方政府都想抓住“下一个特斯拉”,至少不能错过“下一个蔚来”。腰部造车企业因此再迎来新红利时期,有数据佐证:2021年开年不到一个月,已经有5起融资事件,比2020年一整年还多。

我在之前的报道里写过这个想法:对2020年才逐步站稳脚跟的蔚来小鹏理想来说,是整个新能源汽车市场的蛋糕共同受益者。现在来看,这个系统性的红利,头部的几家“造车新势力”还远远没有收割完。

可要按我说,当下阶段,对最早入局“造车新势力”的投资人来说,退出的好时机已经到了,理由有三条。

首先是基金周期。

风险资本在2013年左右前仆后继进入造车领域,2015年投融资数量和规模达到巅峰,随后逐年递减。按此计算,到2021年即便是当年募资的基金,整个周期也已有5-7年。如果这么算,当时集中进来的财务投资人,基金的周期差不多到退出阶段了。

其次,当下已经不是一个能用商业逻辑有效解释的市场了。

就像前文说的,最早进场的早期投资已有7年,连产业资本都入局造车好几年了,有一批公司却仍然不能依据产品力、销售量去衡量价值,而资本市场仍然在为“画饼”买单。

比如,2020年同样没有量产车的氢能源汽车公司Nikola通过SPAC上市,股价从原公司的10美元,最高冲到了69美元。现在,同样没有量产车的FF也要通过SPAC上市,估值从15亿美元(2018年恒大合作之前的估值)升到34亿美元。

当市场逻辑、估值体系都透露出失效的信号,市场化的基金,是不是应该退出这条赛道了?

最后,退得出去才赚得到钱。

投资的本质是赚钱,只有退出时拿到了真金白银的收益,才是好的投资。在资本市场里,投中标的看运气,懂得退出才见功力。

造车企业集体在2018-2019年间经历了低谷时期。拿已经上岸的理想汽车为例,2018年说好的国资基金领投的B轮被放了鸽子,2019年见了100多家机构都没人出钱,最后还是找了原来的投资人,支撑到了2020年。

前年低谷,曾有一批机构避险减持。也就是说,持股到现在的VC,已经成为前一个波段博弈的胜者。如今新能源汽车市场几经起落之后,难得再一次全面回暖。时间越往后,项目进展、市场变化以及回报的不确定性越高。再不退,GP不着急,LP也该着急了。