回想股价高歌猛进的2020年,新能源汽车乃是作为热门板块出现的,市值溢价,机构看好,市场一片欢歌笑语,即便是尚未量产的恒大汽车也一度拿到了6000亿港币的市值,贾跃亭造车更是一次次掀起热议。

2021年以来,受通胀预期以及市值过高影响,2020年出尽风头的造车新势力股价有不同程度的回落,市场又弥漫一股悲观之气。

面对怀疑,造车新势力大多表现出前所未有的自信,干掉BBA,不惧特斯拉的言论也是经常发生,这究竟是为投资者和内部员工打气,还是新势力真有此韧性:在2021乃至此后一段周期内,可以继续保持强劲增长,甚至如手机业一般实现弯道超车,将传统汽车大佬甩至身后。

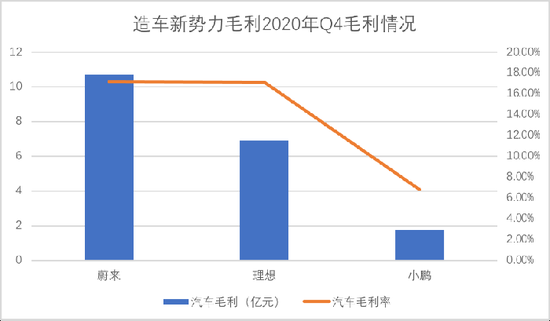

截至2020年Q4,蔚来,理想以及小鹏毛利率都实现了回正,在一路烧钱之后,企业似乎正在向盈利和损益表改善靠拢,是这样吗?

我们整理了三家企业的毛利率情况,见下图

在经历前期亏本卖车(毛利为负)的惨痛经历之后,造车新势力毛利全部回正,这是值得庆祝的事情,也意味着以上厂商正在找寻市场和成本两端的平衡,不再一味烧钱要市场,此外这也是量产规模起来之后,规模效应下的必然结果。

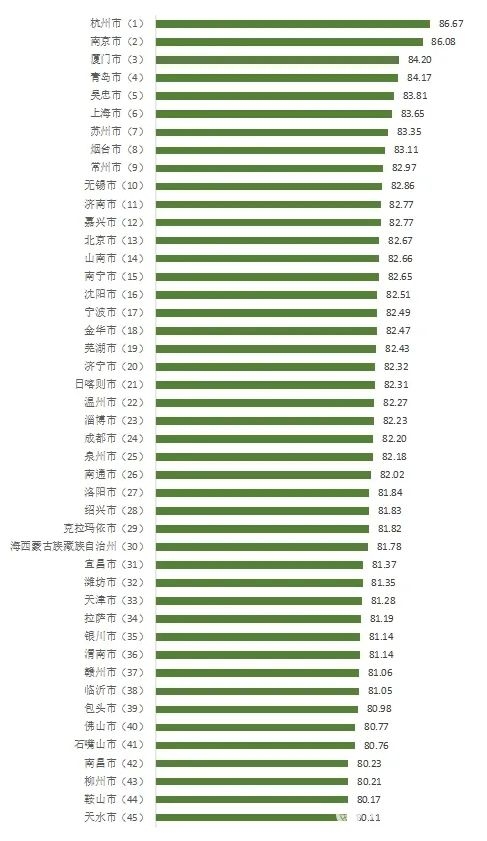

这个毛利又属于什么水平呢?

2020年Q4,特斯拉的汽车毛利率为24.1%,国产品牌长城汽车在2020上半年毛利率为14.72%,比亚迪汽车业务当期毛利则为23.93%。

结合以上数据,客观评判造车新势力的盈利能力,有如下总结:

毛利率确实在向好区间,但相较于传统和头部企业仍有明显改善空间,这一方面有新势力模仿智能手机当年崛起路线,以性价比抢占市场,进而再谋求盈利;但另一方面,无论口头是否承认,特斯拉都是新势力的主要对手,前者的降价也很大程度限制了新势力价格上扬的空间,但即便如此,蔚来和理想能通过差异化竞争,拿到17%以上的毛利,比较接近国内汽车厂商的平均值,着实不易。

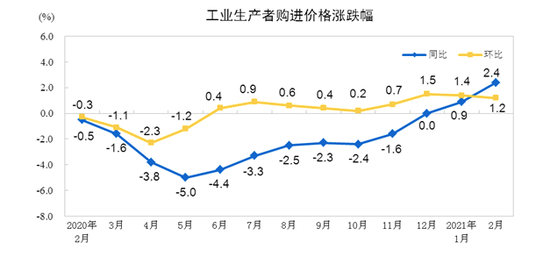

但我们又不能忽视一点:2020年由于受疫情影响,全球制造业停滞,原材料价格下滑,在全球通缩环境下,给了国内制造业绝佳的机会,这可能是除了上述规模和市场因素之外,毛利率改善的另外重要条件。

根据国家统计局数据,2020年工业生产者购进价格同比均处于负增长区间,大多生产资料价格都处于历史低点,结合初见规模效应有利因素,加速了造车新势力的毛利改善速度。

当我们在讨论特斯拉降价策略时,除了头部品牌的溢价能力和市场竞争的残酷性,原材料价格走低,也都给了这家志在追求增速的企业以降价合理性。

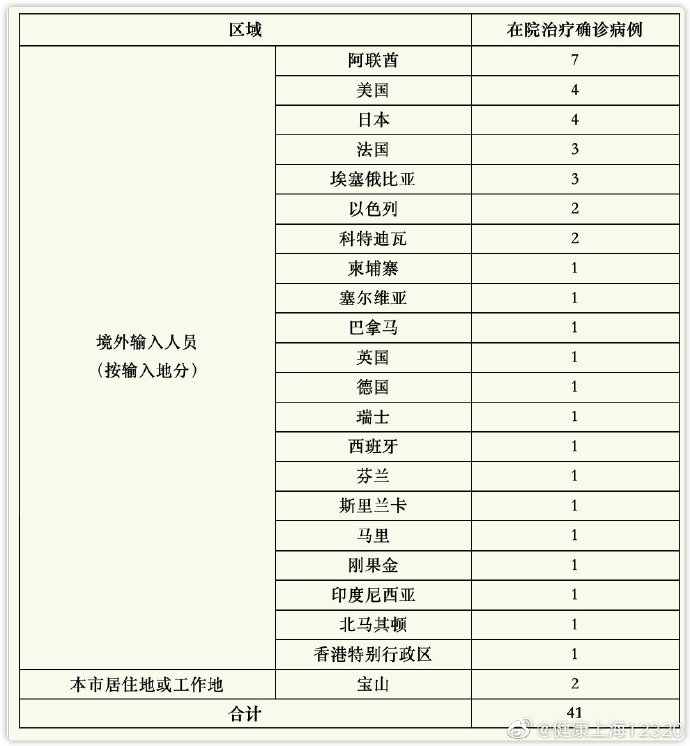

但在上图中我们也可以看到,进入2021年之后,工业生产者购进价格同比已经开始回正,环比也进入了1%的新区间。受全球货币宽松政策影响,加之疫苗的加速接种,全球经济已有了明显回暖迹象,美国劳工部最新报告显示:在截至3月6日的一周内,申请失业救济人数减少了4.2万人,降至71.2万,是自去年11月7日以来的最低水平。

这也是近期全球通胀预期不断增加的主要原因:经济在恢复区间之时,原材料为代表的生产资料需求上扬,带来生产资料价格的上涨。尤其如铜,有色金属等原材料,2020年全球开采工作受到严重限制,库存消耗,需求严重大于供给端,原材料价格增长极为明显。

根据国家统计局数据,2021年2月下旬国内电解铜每吨价格超过68000元,较上期(中旬)上涨8.2%。

对于制造业这又是一个非常令人纠结的消息,通胀预期增加并不简单反映在货币和资本市场,引起市值波动,更为显性表现则是,直接抬升制造成本,压缩毛利,恶化损益表。

以上我们还忽略了芯片等材料供需对汽车成本的影响,仅从基础原材料入手就可知2021厂商的成本压力。

基于以上分析,2021年造车新势力不仅仅是要面临市场竞争之激烈,更要防范制造成本升高对损益表的影响,且后者重要性要大于前者。

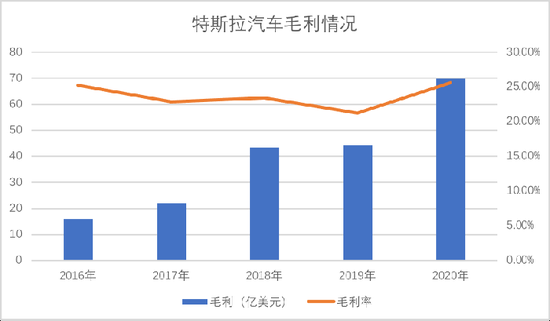

我们整理了特斯拉近年来的单车毛利情况,见下图

特斯拉一直被视为造车新势力的主要对手:利用品牌优势,大打价格战给尚未扭亏的汽车厂商以压力。从上图中我们可以找到一些线索,2020年在中国区强劲需求的带动下,加之上海工厂的量产,与前文所言制造原材料价格回落等有利因素结合,特斯拉毛利率获得极高的增长,这也是能够以降价为主要手段,抢占市场,压缩对手空间的主要原因。

但我们也并不认同特斯拉在2021年可以持续2020年的价格战。

特斯拉2020年在中国销量接近15万辆,其中国产Model 3占94%,也就是说中国区市场基本实现了自产自销。

根据特斯拉方面的信息,2021年上海工厂产能将增至45万辆:中国区市场将仍然延续自产自销,固然产能扩大后对成本有一定的稀释作用,但对毛利的拉动边际其实是在收窄的。

此外,特斯拉仍然也要面临原材料上涨的成本压力,综合判断,或许2021年仍会有降价措施,但综合以上因素,我们认为降价的力度和幅度不会有2020年如此之大。

对于造车新势力厂商,来自特斯拉方面的压力要减少许多,但这会让企业进入到和平发展阶段么?

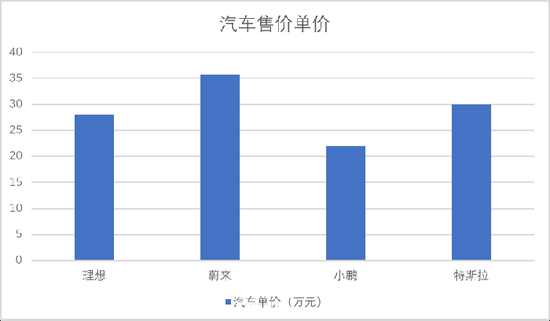

我们整理了特斯拉和造车新势力厂商2020年中国区市场的单车平均售价,见下图

在对未来市场的争夺以及企业发展的策略方面,各家企业各有不同的倾向性,如蔚来主打高端,并采取了换电模式,而理想则用增程式的MPV战略,主打城市奶爸,并规避了纯燃油车对充电设施的依赖性,但手段最终都会投射在财务表现上,结合前文对各家企业毛利率的表述:截至目前,蔚来和理想的战略提高了产品的终端售价能力,且在毛利率方面也已经接近老牌厂商的平均值。

2021年之后,如若特斯拉的价值战果如本文分析那般有所缓解,那么理想和蔚来将率先进入相对安全区域,事实上,后两者已经通过产品的差异化来对冲了特斯拉的威胁。

相较之下,小鹏就没这么幸运。这是一家规模上要弱于其他两家的创业企业,且又由于产品定价策略在25万元以下水平,毛利率又较低,从盈利条件判断,如若2021年持续发生原材料上涨为代表的通胀压力,那么,小鹏的毛利率的承压也将会是最大的。

那么,在此区间内,小鹏的价格调整空间大吗?

比亚迪汉EV与小鹏P7在同一价格区间,部分配置也极为接近,但2021年1月,前者销量几乎是后者的3倍,当小鹏躲避特斯拉的降价之后,将面临与其他国产品牌更为激烈的竞争。

比亚迪将新能源汽车产品线分布在5万元-27万元区间,即便是小鹏主打性价比的G3,其15万元的定价也会与比亚迪正面交锋。

不仅如此,受新能源政策以及资本市场认可多重因素影响,国内新能源汽车业也进入了一轮产能膨胀期,不仅涌现出造车新势力,比亚迪,上汽等为代表的新老汽车业前来分食市场,如长城企业发布欧拉系列能源汽车,瞄准5-10万价位,上汽的荣威也将产品线主力放在了20万以下的eRX5车型,为避开特斯拉卡位的25万以上价格市场,国内厂商普遍将竞争点放在20万左右这一市场,直接拉升小鹏在2021年的竞争压力。

当然这并非意味着蔚来和理想就不会面临压力,相反,在竞争愈加激烈的市场环境中,汽车厂商集体向新能源方面转型和调整都会提高新能源汽车赛道的供给,也必然会影响蔚来和理想的成长性和盈利性,但只是就我们所分析的,小鹏的压力要明显大于其他两家。

截至目前,舆论中仍然盛行能源汽车将重演智能手机故事的观点,但我们并不认同此观点,认为:相当部分传统车企将平稳度过新能源的转折,与新生代企业共存,共同分割市场。

手机行业在变革前,少数几个厂商(诺基亚和摩托罗拉)占据市场,变革到来,速度反应之快超出企业预期,而该产业又未有汽车产业那般代表国家制造业最高水平,代工模式很快席卷全球,把功能机大王拉下马。

但汽车行业又完全不同,一方面,制造工业要求更高,造车新势力虽然可借互联网模式以性价比突出优势,但行业相当水平的制造工艺仍在传统车企处;另一方面,由于制造工业精度之高,新能源汽车的转型周期要远长于手机行业,大多数车企都能获得较为充沛的改革时间表,智能手机业摧枯拉朽式的变革是很难发生的。

在谁能胜出的问题上,我更愿意看研发费用,2020年蔚来,理想,小鹏的研发费用分别为24.9亿元,11亿元和17.3亿元,其中蔚来较上年削减20亿元,理想基本持平,小鹏减少3亿元。

2021年,如果资本市场果真在通胀预期下进入调整期,企业从资本市场的融资成本陡增(回港上市也可一定程度上缓解此压力),企业若要长期稳定发展,就要考虑损益表和经营性现金流的改善问题,2020年Q4,造车新势力的经营现金流都已经回正,这是相当好的现象,但2021年,无论是原材料上涨对毛利的侵蚀,抑或是行业竞争激烈,终端市场难以获得定价权,造车新势力在研发费用方面的投入能否持续稳定进行,这是我们所担心,起码小鹏在此方面的压力要大很多。

2020年我们预估,长城汽车在研发方面投入会在30亿元上下,上汽集团则在百亿级别,新势力能持续保持产品研发的先进性吗?

最后总结全文:1.造车新势力2021年所要面临主要问题仍然是成本控制,规模优势以及研发效应能多大程度上对冲原材料上涨压力,这是十分值得注意的问题,大概率上车企很难延续2020年的毛利率改善趋势;2.来自特斯拉方面的压力在2021年将有所缓解,小鹏则主要面临比亚迪等国内车企的新问题;3.损益表改善是2021年的主要命题,研发费用的空间又决定未来;4.尚未量产的新能源概念汽车股一定小心。