原标题:包办近六成美股IPO,飞速崛起的“空白支票”公司是什么?

2020年流年不利,但美股新上市公司比上年翻了一番,约八成增量来自于没有实际业务的空壳公司。

这类公司叫作SPAC(Special Purpose Acquisition Company),中文译为特殊目的并购公司,也被称作空白支票公司。其“特殊目的”是在IPO后,并购一家尚未上市的实业公司,助其曲线上市。

2020年,这一上市工具在美国快速崛起,由边缘走向主流。

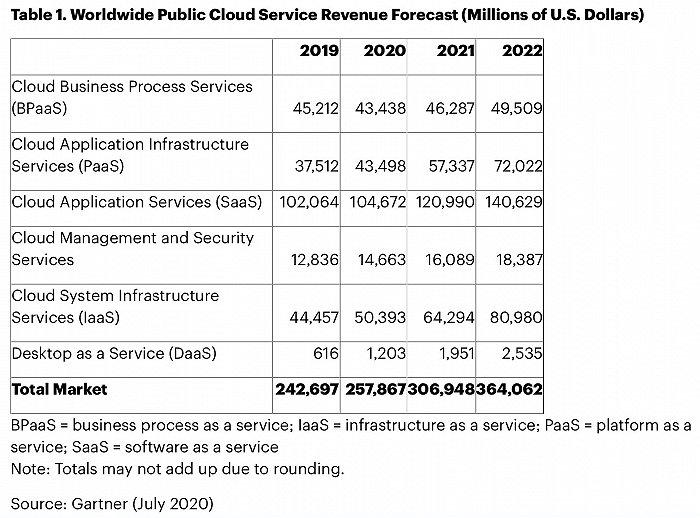

根据数据网站SPAC Analytics统计,2020年美股IPO共445例,其中248例是SPAC,占56%。目前市场上有226家SPAC正在寻找并购目标,2020年截至11月底完成的并购数是40家,即40家有实际业务的公司通过SPAC上市。

而此前10年中有9年,美股全年总IPO数都不及230例。高盛分析师David Kostin认为,未来两年间,这些公司会促成3000亿美元的并购交易。

鉴于此,尽管SPAC并不是新发明,但仍有美国金融人士将2020年称作“SPAC元年”。

中国的企业、投资人也正在从这股浪潮中获益,2019年以来,二手车企业开心汽车(NASDAQ:KXIN))、医疗企业和睦家、教育机构美联英语陆续通过被SPAC并购登陆美股市场。

最新的一个例子是共享办公公司优客工场(NASDAQ:UK)。WeWork上市失败为共享办公行业证券化之路浇下一盆冷水,但通过SPAC这条快车道,优客最终成功登陆纳斯达克。

这些中国公司大多规模较小,其中股市表现最好的是和睦家,它在上市后更名为新风医疗(NYSE:NFH),截至2020年12月24日其股价为9美元/股,市值11.8亿美元。优客工场股价6.15美元,市值4.95亿美元,开心汽车股价3.91美元,市值2.31亿美元;美联国际教育(NASDAQ:METX)股价1.89美元,市值1亿美元。

若通过传统IPO,这些企业上市路会困难重重,而SPAC放大了成功的可能。

一、SPAC是如何运作的?

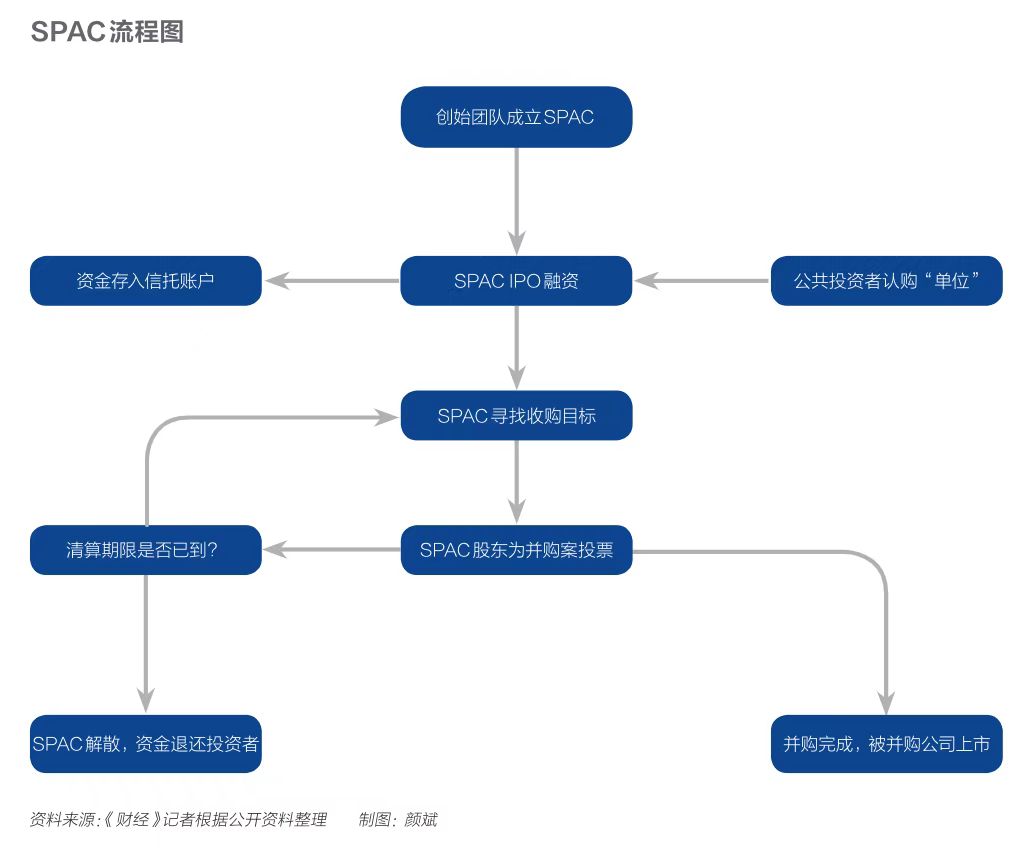

SPAC的运行逻辑是,创始团队搭建公司结构,上市融资,使其成为一个没有债务和业务,只有现金,非常干净的壳公司。

随后,该公司用融得的钱并购其他希望上市的、有实际业务的公司。通常,留给SPAC寻找标的、完成并购的窗口期为两年。

如果并购完成,SPAC与目标公司将合二为一存续,被并购公司即通过这种方式完成了曲线上市。而原SPAC 的创始团队和投资者,将获得新存续公司的股票和额外的认股权证激励。如果被并购公司股价表现好,他们将获得可观的投资回报。

而如果在窗口期内未能完成并购,SPAC将解散退市,募得的钱将退还给投资者。

创立一家SPAC并不复杂,赞助人出一笔钱,再拉拢起一个由行业高管、有收并购经验的金融人士组成的管理团队,就可以去寻求IPO了。

因为没有实际业务,所以招股书和路演所展示的东西非常有限。

大多数SPAC创始团队会在招股书中阐述愿景,说明未来的并购计划可能发生在哪一领域和地区,但这不是承诺,不具有约束力。创始团队能拿来说服投资者出钱的,只有团队成员过往取得的成功。“空白支票公司”这一名称正是由此而来。

可以说,SPAC的上市路演就是创始团队的“刷脸”之旅,而对于投资者来说,出钱支持就像是买盲盒。

硅谷投资人马睿曾在播客节目《硅谷早知道》中介绍了这样一个案例:一家计划标的为矿业公司的SPAC,最终并购了一家电竞企业。

白俊林律师曾在美国律师事务所从业数年,长期研究SPAC。他向《财经》记者介绍,像这样与原计划南辕北辙的并购存在,但并不常见。

因为SPAC没有业务可审核,其上市流程推进得很快。据哈佛法学院发表的一篇文章介绍,自决定IPO算起,SPAC上市可在8周内完成。

二、SPAC不可能空手套白狼

这一投资显然具有很大的不确定性,为了保护投资者,交易所制定了一系列规则来控制风险。

SPAC通过IPO融到的钱,大部分需存放在信托账户中接受监管。

白俊林告诉《财经》记者,目前纽交所和纳斯达克要求90%的IPO融资须放入监管账户,SPAC管理团队仅可动用10%的融资来进行日常运营。同时,帮助SPAC IPO的投行也需把一部分承销费用放入信托账户中。

若并购未能完成,投资者的钱可几乎原额退回。

在并购完成之前,大多数SPAC的管理团队没有薪水,工作回报完全来自于并购后的股权激励。若未能如期完成并购,两年间的付出就都是无用功。因此,管理团队既不会消极怠工,也不愿用糟糕的标的糊弄了事。

此外,当一笔并购被摆上桌面,投票权完全掌握在大众投资者手中。

白俊林说,SPAC创始团队一般不参与投票。据他介绍,依照纽交所现行规定,并购完成需同时满足两个条件:一是赞成票必须过半,二是反对票不得超过40%。

高管无薪水和大众投票的设计,也规避了不合理的关联交易。投资人如果觉得并购案可疑,自然不会使其通过。

SPAC IPO后,退出的大门始终为投资者敞开。

一条路径是寻常的股票买卖,另一条路径是行使“回购权”。在一桩顺利通过的并购案中,投了反对票的投资者,可要求公司赎回其手中的股票和认股权证。

三、SPAC是低成本低风险高回报投资

自SPAC上市至并购完成,参与方包括创始团队、大众投资者、投行律所等机构,以及被并购公司。

对各方而言,参与交易的成本和风险都不高。即使SPAC以解散收场,各方损失也有限。

赞助人会损失运营投入,但相较于他们所掌握的财富,这笔钱不算多。而且,赞助人出资低于融资规模的20%,有些案例中低至3%-5%。赞助人如对风险有顾虑,可以少投资,当然在这种情况下,融资总额也会较低。

管理团队虽有打白工的风险,但通常,管理SPAC只是团队成员的一项兼职,他们不必为此放弃原有工作。

如前所述,SPAC如未能完成并购,投资者几乎可全额拿回投资款。而在同一情形下,投行和律所仍能得到帮助SPAC上市的报酬。这笔收入当然无法与参与传统IPO相提并论。但一体两面的是,因为SPAC上市简单,投行和律所承担的工作量也比传统IPO小很多。

而对于被并购的公司这一路径本就是计划外的额外上市机会。即使未发生,也不算什么损失。

相较于有限的成本和风险,SPAC可能带来的收益足够有吸引力。

创始团队和公共投资者,他们都依靠股价表现来获利。白俊林认为,在当前环境下,SPAC具有较强的投机性。

赞助人和管理团队可在SPAC注册时,以很低的象征性价格购买一定数量的创始人股份。有美国的从业人士将其描述为“空手套白狼”。

IPO后,创始人股份约占发行总数的20%。并购后,依据合并方式,这些股份会转换为一定比例的存续公司股份。这些股份就是赞助人投资、管理团队无薪水工作的回报。

不过,据哈佛法学院文章介绍,SPAC项目通常对创始团队有交易锁定期限制,在锁定期内,创始团队不得交易其所持股票。白俊林告诉《财经》记者,各SPAC的锁定期长度并不一致,多为并购完成后1年内,也有规定为2年。

这也是创始团队寻找有长期发展前景的好公司的动力。

对于公共投资者,几乎所有SPAC在IPO阶段的定价都是10美元/“单位”。这一“单位”包含1股普通股和一份认股权证。认股权证相当于一份看涨期权,在不同的项目中,一份认股权证对应的股份不同,可能是1股,也可能不足1股。

SPAC上市后,公共投资者就可以交易手中的股票了。既可以“单位”交易,也可以将普通股和权证分开交易。

在并购完成前,SPAC已经具有一定的投机空间。随着接洽标的、并购进度的传言不断涌现,SPAC股价也会随之波动。部分投机者会在并购发生前就提前出货。

而如果被并购标的足够好,其投机空间更是巨大。据专业网站Spac Analytics的数据,目前美股表现最好的前30家被并购公司,其单元回报率介于76%至1504%。

当碰到这样的好标的时,投资者可使用其认股权证,以约为接近发行价的低价购买新股,扩大持股规模。

Chamath Palihapitiya操盘的三个SPAC项目是以上两种套利方式的典型例子。Palihapitiya是脸书前副总裁,同时也是有名的风险投资人。他操盘的前两个SPAC项目分别并购了硅谷明星公司维珍银河(NYSE:SPCE)和在线房地产交易公司Opendoor(NYSE:OPEN)。截至发稿日,两家公司股价分别为26.82美元/股和27.25美元/股,单元回报率分别为219%和225%。

前两个项目的成功为Palihapitiya赢得了市场信任,他创建的第三个SPAC宣布并购信息前,股价已比发行时上涨约30%。但随后,他宣布将并购一家医保公司。由于市场不看好医保在美国当前政治环境下的发展前景,这一并购提案宣布后,该SPAC的股价应声下滑。

无论是对赞助人还是公共投资者,SPAC有一共同的魅力,它为参与者的身份要求很低。

SPAC赞助人五花八门,除私募基金、对冲基金外,还有各界名流。如今SPAC行业活跃着不少体育娱乐明星、政客,以及他们的家属。而散户投资人也可以借由SPAC,参与类私募股权的交易。

那投行和律所帮助SPAC上市的动力是什么呢?在白俊林看来,这些机构的目的是放长线钓大鱼。虽然鉴于SPAC普遍规模较小,助其上市直接回报有限,但却可以为参与其日后的并购打下基础。如果被并购的是一家优秀的公司,还可进一步扩展与被并购公司的其他业务。

四、什么样的企业适合与SPAC联姻?

对想上市的企业而言,与传统IPO相比,被SPAC并购上市最大的吸引力是门槛低、速度快。

在传统的IPO中,纽交所、纳斯达克等交易所对上市企业资质要求较高,经营年数、盈利额、流动资金额、资产额都有一定的底线标准。且流程漫长,耗时常在12个-18个月。

而SPAC路径本质上是一笔并购交易。一家企业只要能与SPAC的管理层谈妥,得到公共股东投票通过,即使其经营时间短,财务表现一般,也可以上市。

SPAC并购操作速度快,在数月内即可完成。以优客工场(NASDAQ:UK)为例,据收购优客工场的SPAC披露,双方在2020年4月开始接洽。七个月后,并购后的存续公司敲钟。

此外,对于企业来说,被SPAC并购上市无需支付高额承销、法律、审计费用,成本较低。

这一上市方式最大缺点是受到SPAC募资规模的限制,企业能融到的钱有限。根据Spac Analytics统计,2020年上市的SPAC平均融资额为3.3亿美元,普遍规模较小。

SPAC募资额不高并非监管层有上限要求,而是因为大估值公司还是更喜欢传统IPO,所以大多数SPAC以小公司为目标,融资额也小。

鉴于这些优缺点,什么样的企业对SPAC热情更高呢?

综合来讲,如果一家想上市的企业规模不大,期待的融资额不高;或者处在早期阶段,经营表现难获交易所认可;又或者业务模式较新,市场对其评估分歧较大,被SPAC并购上市是个可考虑的选项。

一位熟悉并购型和私募股权投资的投资人向《财经》记者分析称,近几年新经济不断涌现,对一些新兴业务,市场还未形成明确的估值方法。该投资人说:“有一些企业目前盈利有限,但却可能代表着未来。这类企业想上市时,市场对其估值分歧可能会很大,这时就可以通过SPAC来解决问题。”

在科技和互联网领域,这样的企业尤其多见。上文提到的维珍银河是一家航空航天公司,他们正在研发三倍音速的客机,还提出了太空旅行的计划。据该公司说法,全球已有600余人预订了座位,但显然,实现这一愿景需要时间。

2020年夺人眼球的另一案例是尼古拉(NASDAQ:NKLA),这家公司研发和生产纯电动卡车、氢燃料电池卡车。截至2019年,尼古拉已获得14602辆氢燃料重卡的订单。但迄今,该公司还没有卡车量产,公司持续亏损。

若只有传统IPO路径,这家公司的上市路会困难重重。但通过SPAC这条快捷通道,该公司不仅完成了上市,市值还曾一度超过福特(NYSE:F)。

五、中国玩家热度不高,但认知正被重塑

2018年,张莹律师参与了一件针对某中国企业的SPAC并购,随后持续关注这类交易,她发现中国的企业、投资人对待SPAC不像美国玩家那么积极。

“中国的创业公司,不少是靠ABCD一轮轮融资来推动的,资本能够为创业公司提供很好的加持,通过SPAC的方式实现上市并不是这些创业者的主流诉求。”张莹说。她认为中国创业公司对上市的第一诉求,仍是能放大市值和回报数倍的直接IPO融资,而这也许正是SPAC模式的劣势所在。

张莹指出,不少创新型公司本身盈利能力有限,一般会通过外部融资来维持现金流,从而投入研发、扩大规模,取得或维持竞争优势,这是融资规模对它们至关重要的原因之一。

在张莹看来,中国的早期投资人兼有投资者、创始人伙伴及导师的身份,他们不希望公司过早上市,错失估值窗口,达到一定规模后再IPO,最符合他们的利益。同时一些早期企业对于投资人也有期待、甚至执念,非常看重能够被头部资本加持。

因此,大多数有境外上市规划的中国企业都会优选传统IPO方式,SPAC仍是排位靠后的备选方案。

但张莹也发现,近一年多来,中国玩家对SPAC的认知和态度正在发生转变。在她参与的SPAC并购完成后,有多位投资人、企业方向她咨询相关事宜。

提供上市服务的机构们对SPAC的热情也在逐渐增长。以法律服务为例,据张莹介绍,过去境内法律服务机构只参与惯常的尽职调查等环节。但近一年里,已经有境内法律服务机构尝试介入更前端的工作,甚至会辅助客户寻找或评估标的。市场上其他相关服务机构对SPAC的兴趣也在抬头,一些咨询机构正尝试输出体系化、规范化的SPAC知识内容。

六、SPAC仍在不断演变

上一次SPAC热潮发生在2007年。白俊林律师将2020年的SPAC热潮与2007年的小高潮进行了对比,在他看来,市场流动性充裕是热潮背后的重要推手。

“2020年美国资本市场的流动性特别充分,原因可能是宽松的货币政策,以及疫情下人们对经济刺激方案的高预期。”白俊林分析说,“市场上存量的科技股估值已经非常高了,这时如果有一些同类型、替代性的投资目标来到市场上,就有了利用高估值套利的空间。”

同时,扑朔迷离、难以预测的疫情走势和美国政局变动,国际经贸环境的变化,也使得一些公司加速寻求上市,SPAC也就成为了香饽饽。

SPAC从边缘走向舞台中心的势头并不只体现在数目上,而是全方面的。白俊林说,在2007年的小高潮中,参与发行的投行、律所都不是一线的,当时SPAC还无法登陆纽交所和纳斯达克,只能在美交所小打小闹。但在2020年,有不少头部投行律所开始参与SPAC,供其施展的舞台也今非昔比。

前述投资人告诉《财经》记者,过去SPAC的保荐人大多并不重视基本面和产业背景,但在2020年,有不少更审慎的机构,如长线基金开始担任保荐人身份。市场正在走向规范化。

能量最大的玩家们正在塑造市场新生态。

2020年6月末,著名的对冲基金经理比尔·阿克曼发行了史上最大的一桩SPAC。八年前,他的SPAC用14亿美元收购了汉堡王,投资者从中获得了20%的复合年收益。而这次他新发行的SPAC规模40亿美元,他承诺其对冲基金会再至多提供30亿资金,总规模可达70亿美元。

除了规模大,这个SPAC还有其他新特点。它打破了传统上创始团队获得20%股份的激励方案,似乎试图打造对股东更友好的结构。

而对于收购标的,阿克曼的目标是成熟的独角兽公司。这符合高盛对整个市场未来走势的分析,他们认为,未来SPAC将把重点从寻找非传统行业、早期业务转向增长型公司。SPAC项目Motley Fool赞助人路易斯·桑切斯在一档播客节目中透露,阿克曼想要寻找数百亿估值的标的,为此他愿意接受其股份被稀释。

自上市以来,这个巨无霸SPAC会收购谁一直是行业热议话题。在桑切斯看来,即使是Reddit这样的公司,也无法满足阿克曼的胃口。市场传言阿克曼与爱彼迎有过接洽,路透社的一篇报道将彭博列为可能的对象。

难以预测2021年SPAC将如何发展,热潮是否还能持续,但SPAC已经显出了摆脱“小”和“穷”这些固有标签的迹象。

张莹认为,在这样的大背景下,中国玩家的观念也需随之调整转变:“对于一些没有拿到头部机构投资,稍微二线但又较优质的企业,是通过引资的时间来换传统IPO的放量空间,还是干脆先证券化抢占先机,这个问题值得重新思考。”

但同时,受访投资人、白俊林、张莹都认为,在未来一段时间内,传统IPO仍将是主流上市方式,SPAC无法将其代替。