原标题:9亿买资产4000万卖?揭秘富春股份“骚操作”的背后隐衷

9亿元买入,4000万卖出,富春股份(300299.SZ)的“骚操作”闪到了投资人的眼,也引来深交所的火速关注。受此消息影响,公司的股价从12月16日的最高价8.52元下跌至12月25日收盘价7.31元。

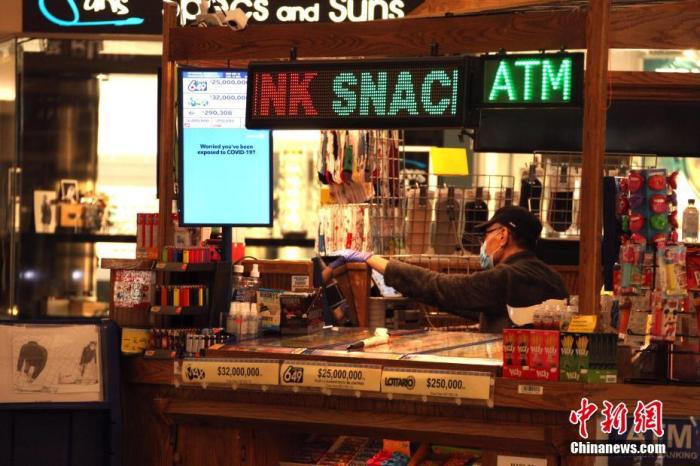

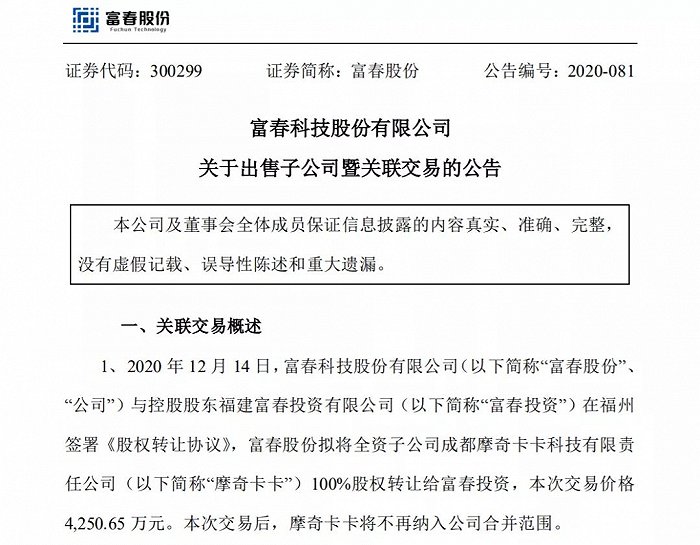

近日,富春股份公告称,公司与控股股东福建富春投资有限公司(以下简称“富春投资”)签署股权转让协议,富春股份拟将全资子公司成都摩奇卡卡科技有限责任公司(以下简称“摩奇卡卡”)100%股权转让给富春投资,交易作价为4250.25万元,本次交易后,摩奇卡卡将不再纳入公司合并范围。

(图片来源:富春股份公告)

(图片来源:富春股份公告)令人不解的是,摩奇卡卡是富春股份在四年前斥现金8.8亿元溢价43倍收购而来的资产,四年时间里资产价值缩水超过95%。

高买低卖为哪般?

2016年8月,富春股份与摩奇卡卡原股东签署了《摩奇卡卡股权认购协议》,富春股份应向摩奇卡卡交易对方购买摩奇卡卡100%股权,彼时交易价格为10.5亿元,溢价高达52倍。

12月份,富春股份公告称,对收购方案进行调整,由“发行股份及支付现金购买资产”调整为“支付现金购买资产暨关联交易”,交易价格下调至8.8亿元,但溢价仍高达40倍。其称此对价是根据中联评估出具的《摩奇卡卡资产评估报告》,并经各方友好协商达成的结果。

高溢价使得摩奇卡卡原股东获利颇丰。

作为摩奇卡卡前三大股东的范平、邱晓霞、付鹏分别从此次交易中获利4.47亿元、1.9亿元和1.52亿元。原股东对标的公司的业绩承诺也相应调整:2016年至2019年,扣非后归母净利润分别不低于0.63亿元、0.79亿元、0.99亿元和1.15亿元。

在2017、2018年、2019年标的公司分别实现业绩承诺后,富春股份应向范平、邱晓霞、付鹏支付第三、四五期的交易价款,共计2.2亿元。

值得注意的是,交易双方还约定有关联交易。按照协议,范平、邱晓霞、付鹏自取得第一期交易价款4.4亿元后5个交易日内,应将其全部用于购买富春股份实控人缪品章持有的富春股份股票,而所得价款扣除相关费用后,缪品章将全部用于向富春股份提供无息借款。

然而事实证明,被寄予厚望的摩奇卡卡并非“香饽饽”。

摩奇卡卡在2016年完成承诺业绩后盈利不及预期,均未完成业绩承诺。公告显示,2017年至2019年,摩奇卡卡实际实现的净利润分别为7330万元、3162万元、-2304万元,与承诺业绩差距越来越大,在2019年甚至出现亏损,导致2016至2019年累计未完成承诺业绩攀升至2.12亿元。

(图片来源:富春股份公告)

(图片来源:富春股份公告)富春股份在公告中解释称,摩奇卡卡业绩不佳,是游戏行业的变化所致,“近年来,随着游戏行业野蛮发展,监管逐年趋严,游戏行业版号发放受限,摩奇卡卡前期投入研发的游戏因未能获取版号而无法如期上线,经营情况随着行业监管变严而变得越来越差,收入逐年放缓。”

富春股份的耐心终于被消磨殆尽,要把这个“烫手山芋”甩手,然而不足一折的价格以及交易给自己的控股股东富春投资,引来了深交所的关注函。

深交所就摩奇卡卡业绩不达标、折价出售的合理性、关联交易是否为调节利润以及与控股股东是否形成同业竞争等问题提出质疑。

富春投资持有富春股份16.21%的股份,为公司控股股东,缪品章为富春投资的执行董事,同时担任富春股份的董事长,其通过一致行动人直接和间接持有富春股份30.77%股权,为公司实际控制人。

富春股份在回应深交所关注函时称,“本次关联交易不存在调节利润的情形”,其称2019年及2020年1-10月摩奇卡卡经营始终处于亏损状态,受国内游戏版号限制预计未来盈利能力将持续减弱,转让价格具有公允性,不存在调节利润的情形。

多次减值的商誉,捏了把汗的业绩

摩奇卡卡的业绩低迷也影响到了富春股份的业绩表现。当初8.8亿元的对价形成了高额商誉,为富春股份埋下了业绩隐患。

2017年至2019年,由于摩奇卡卡业绩的逐步下滑,分别计提了商誉减值准备0.37亿元、3.55亿元、4.57亿元,摩奇卡卡的商誉全部计提完毕。在业绩对赌结束的今年,截至10月31日,摩奇卡卡实现净亏损734.56万元,

反映在富春股份的业绩上,2017年公司由盈转亏,净亏损额达1.71亿元,2018年净利润为5799万元,扣非净利润为-2.99亿元,2019年公司实现净亏损5.61亿元。

富春股份在盈亏相间中寻找着节奏,如今又来到了关键时刻。

由于去年的亏损,今年如果继续亏损则会戴上“ST”的帽子,承受退市风险。而今年前三季度,富春股份实现净利润6878万元,扣非后净利润则为1549万元。

但是,因为多起并购,截至2017年9月30日,富春股份头顶的商誉一度达到16.2亿元。经过多次计提商誉减值,截止到今年三季度,富春股份商誉余额还有2.03亿。如若2020年再次发生计提商誉减值,富春股份的业绩还真是让人捏了把汗。

香颂资本执行董事沈萌对野马财经表示:“上市公司泡沫化估值高价收购一些热点行业的资产,然而后期随着概念热度下滑、业绩承诺无法完成,最后又低价甩卖的类似案例在A股非常多。而如果这块资产变为亏损,那么不排除通过处置出售,剥离亏损资产,改善业绩表现的可能性。”

对于通过旗下资产高买低卖调节利润的质疑,以及商誉减值等相关问题,野马财经咨询富春股份,对方未予以回应。

被质疑“调节利润”?

这并不是富春股份第一次并购“爆雷”,也不是第一次被投资者质疑“调节利润”。

富春股份起初主营业务是为运营商提供通信网络规划设计咨询、通信信息化工程管理,通信软件开发等技术服务。2012年,富春股份登陆创业板后业绩低迷,2012至2013年净利润分别下滑44.4%和41.22%,在此情况下,富春股份选择并购转型。

2014年12月,富春股份宣布以发行股份及支付现金的方式收购手游企业上海骏梦100%股权,交易价格为9亿元。彼时,上海骏梦净资产为6822万元,评估值为9.4亿元,增值率高达1277%。

像是此时摩奇卡卡的预演,当时上海骏梦交易对方作出的业绩承诺为2014至2017年实现扣非净利润分别不低于6400万元、8370万元、11300万元和12430万元,不过现实是上海骏梦仅2014年完成业绩承诺,后续年份均未完成,到2017年,离3.85亿元的业绩承诺总额还有7080万元的差距。

在上海骏梦和摩奇卡卡先后商誉减值的影响下,富春股份业绩持续低迷,在2017年大亏之后,2018年奇迹般扭亏为盈,这在当时也遭到了深交所的质疑。

公司对2018年实现盈利解释是,取得公允价值变动收益等非经常性损益3.57亿元,其中主要包括2018年应收子公司摩奇卡卡原股东的利润承诺及资产减值的股权补偿款1.69亿元、2017年应收原股东的利润承诺及资产减值的股权补偿于本期注销,将2017年计入该金融资产的公允价值变动转出3709万元等。

2019年5月21日,创业板向富春股份下发问询函,要求其说明“上述变动金额的具体计算过程,公允价值的确定是否考虑业绩补偿款的可回收性,是否符合会计准则的规定,以及是否存在利用会计处理调节利润,从而规避连续两年亏损的情况。”

在两次剧情相似的“烂尾式”并购引起质疑的同时,富春股份的控股股东也在频频减持套现。11月13日,富春股份公告称,公司实控人缪品章与控股股东富春投资合计减持691.23万股;8月份,富春股份公告称缪品章及其一致行动人拟减持不超过2764.92万股;去年2月至7月,缪品章及其一致行动人累计减持3622.63万股;2016年12月至2017年1月,缪品章和富春投资合计减持2579万股。

12月23日,富春股份发布《简易权益变动报告书》,富春投资持股比例由18.15%减少至14.95%,仍为公司控股股东。缪品章合计直接和间接持股比例由34.52%减少至29.52%,仍为公司实际控制人。

昔日频繁的并购,给富春股份带来的是连年的减值商誉,公司业绩也在盈利与亏损之间多次切换。这样陷入“并购后遗症”的上市公司,A股并不少见,你还知道哪些呢?欢迎在下方留言评论。