open photo

open photo原标题:聪明的钱|All in「颠覆创新」成就牛市女皇,但半条华尔街都在等她翻车

来源:36氪Pro(ID:krkrpro)

文/王林 编辑/黄绎达

走出华尔街这个“孤岛”。

在最近的采访中,谈到因疫情而大热的在线办公软件Zoom,与老搭档查理·芒格赞赏有加的态度不同,巴菲特表示自己依然更喜欢打电话联系。

事实上,巴菲特也一向不看好科技股,也因此错过一些机会。过去一年,巴菲特旗下投资公司伯克希尔战绩惨淡,归母净利润几乎腰斩,每股涨幅已连续两年跑输标普500。

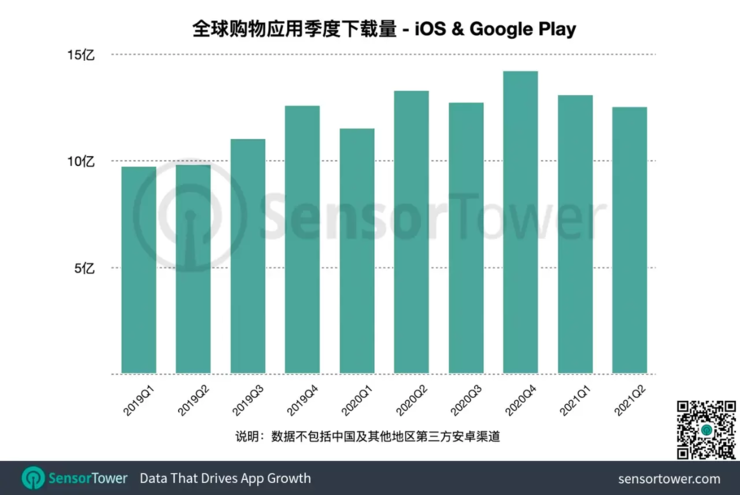

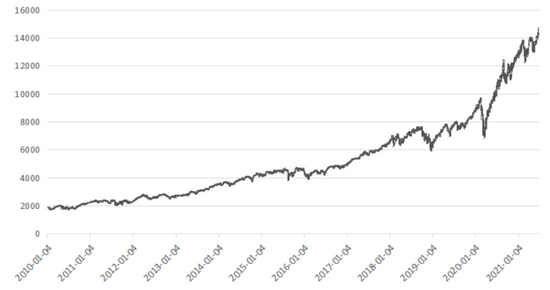

图1:纳斯达克100指数(NDX)10年涨近8倍;资料来源:wind,36kr制图

图1:纳斯达克100指数(NDX)10年涨近8倍;资料来源:wind,36kr制图但与此同时,华尔街一股新势力异军突起,凯西·伍德(Cathie Wood,木头姐)的方舟基金(ARK Investment)有5只ETF产品平均回报率超过140%,跻身美国2400多只基金排行榜榜首。

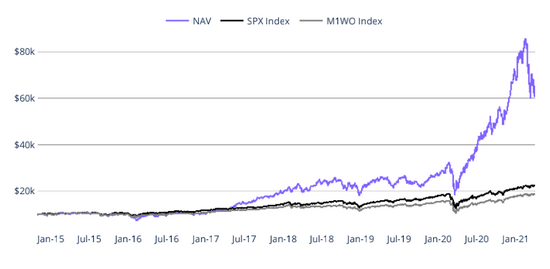

图2:旗舰基金ARKK(蓝色)、标普500、MIWO指数2020年走势对比 资料来源:ARKK Factssheet 36kr整理

图2:旗舰基金ARKK(蓝色)、标普500、MIWO指数2020年走势对比 资料来源:ARKK Factssheet 36kr整理木头姐也因此名声大噪,成为牛市“新主人”,江湖人称“女版巴菲特”。不过就投资方向而言,她致力于发现和支持科技成长股的策略可以说是与巴菲特背向而驰。毕竟,在Zoom和特斯拉等籍籍无名甚至还一度被华尔街做空的时候,她已大举买入。

成为“牛市女皇”:专注“颠覆式”创新

笃信价值投资的巴菲特不看好科技股的原因是科技迭代快,公司的业绩飘忽不定,股价大起大落,这种情况不利于长线投资。他倾向于逢低买入并长期持有拥有护城河且业务稳定的企业。

而木头姐的ARK基金则在创立之初就鲜明地打出只专注“破坏性创新”领域的旗号。

在为何坚定押注科技股问题上,可从ARK提出的4个导致市场效率低下的原因窥见一斑:

1、市场的短线化

2、华尔街的孤岛化

3、市场上基金投资的被动化(2008年到2018年,流入被动管理基金的资金增长了3.4万亿美元,但是流入主动管理基金的资金减少了68亿美元)

4、以及投资心态的封闭化。

对于木头姐来说,投资颠覆性创新企业就是要走出华尔街这个“孤岛”。在她看来,基于某种标准的投资已经走向了极端,传统基金对科技股的分析思维落后,对价值投资理念的死守必将错过改变世界的高成长型公司。只有创建一个新的机构才有可能突破传统机构的桎梏,真正专注于科技创新领域的长期机会。

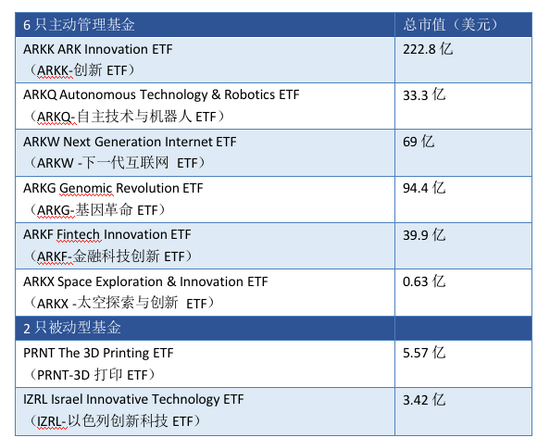

因此,ARK旗下8只基金无一例外地投向了“颠覆性创新”领域。旗下6只主动管理基金主要聚焦以下方向及代表性公司:

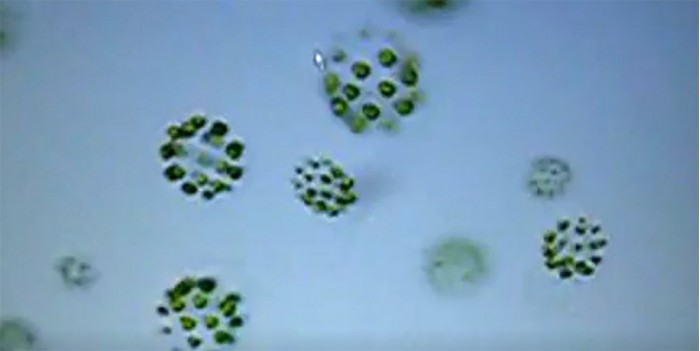

1、DNA技术(TeladocHealth)

2、能源、自动化、制造业创新(特斯拉、京东、谷歌)

3、共享科技、互联网基建与服务(Shopify、Square、Twitter)

4、金融科技等(Paypal)

图3:ARK旗下的8只基金(截至7月2日) 资料来源:ARK官网,36kr制图

图3:ARK旗下的8只基金(截至7月2日) 资料来源:ARK官网,36kr制图在赛道研究上,找到最能颠覆传统行业的技术方向且有望带来较高回报的领域。

具体来看,ARK通过以下六个方面对投资标的进行评分:

1、公司、人员和文化

2、执行能力

3、护城河或进入壁垒

4、产品和服务的市场领先性

5、市场风险

6、预估5年回报率(最低标准是年复合回报率达到15%)。

值得一提的是,ARK作为主动管理基金,其管理费率在0.75%,基本相当于美国指数基金普通水平,更远低于对冲基金动辄2%以上的费率。

不过,ARK成长之路并非一帆风顺,头两年业绩一直在业内垫底,募集到的资金不过3亿美元出头。为此,木头姐还被迫自投500万美元。到2017年,随着持仓的Netflix、Salesforce、 Square等科技公司股价上涨,ARK渐入佳境。

真正助力ARK腾飞的还属重仓特斯拉。2016-2018年,特斯拉每一次暴跌木头姐都大举买入。她坚定认为科技的突破可以是几何跨越式的,不可以用现金流折算估值。2020年特斯拉暴涨743.1%,ARK也赚得盆满钵满。

坚定看多中概股

木头姐亦看好中国的“颠覆性创新平台型公司”和中国致力于科技创新的决心。她认为当前中国企业在DNA测序、储能、人工智能、区块链、工业机器人等领域已取得重大进步。

从2020年10月中旬开始,ARK旗下四只主动管理型基金开始建仓中概股。

据ARK官网,截至7月2日,ARK产品中有3只基金持有京东、贝壳,其中京东是ARKQ第二大重仓股,占比超6%;在电动车概念方面,ARK还持有百度、比亚迪ADR、小牛电动;电商方面,持有阿里巴巴和拼多多。

重仓京东,ARK看好的是其攻占阿里巴巴电商份额的潜力,理由是京东拥有强大的供应链网络,库存周转天数要比其他电商公司低约25%。

ARK对中概股的加仓策略与公司整体策略保持一致。即坚定加仓并持有自己通过标准筛选出来的企业,利用市场短期负面情绪带来的波动建仓或加仓。

今年以来,受外部宏观环境影响,中国科技股上半年一直处于下行趋势。包含阿里巴巴、腾讯等中国大型科技股的恒生科技指数成为今年全球主要股指中表现较差的股指之一,2月中旬至今下跌近25%。

外部环境的变化并未影响木头姐的观点。她在4月的研讨会中表示,中国科技股前景依然明朗,最近的不利因素只是暂缓其增长势头。

“封神”还是“昙花一现”?

崛起一年,木头姐在华尔街最受关注也备受争议。赞赏者称其在科技股中“扮演神的角色”。看空者则发文称,长远看来,木头姐大概率会惨淡收场。唱衰者主要聚焦以下两点:

1、木头姐最广受争议的是她VC式的公募基金投资策略。截至去年12月底,ARK持股10%的公司数量达高达24家。10%的持股意味着其已有资者成为参与公司管理的股东。而对于一般的公募基金而言,一个投资组合持股3%已经足够高。

2、ARK的前二十大持仓一大半都还处于亏损状态。一旦市场出现流动性危机或者利率大幅走高时,这些成长股往往被迫面临集体下跌的局面,这意味着她的组合较难为客户提供足够的风险分散。

纵观华尔街历史,诸如60年代昙花一现的曼哈顿基金以及90年代的PBHG等激进投资基金,的确也随着此后的暴跌消失在人们的视线。

今年一季度ARK的大幅回调似乎也印证了看空者的质疑。2月以来,随着美国十年期国债收益率大幅反弹,科技股和创新类股票出现调整。3月份ARK经历了高达30%的回撤。

随之而来的是,ARK成为众多机构做空的目标,包括黑石在内的20多家机构在一季度大量买入ARK看跌期权。

不过,据seeking Alpha,尽管今年以来ARK经历了大起大落,旗舰基金ARKK今年6月的表现依然居ETF榜单的前十名,同比涨幅16.66%。

面对质疑,木头姐也毫不在意,她甚至表示,适当的下跌标志着其基金前景更为健康。“如果大家蜂拥而至我们关注的创新领域,那才是最糟糕的。”

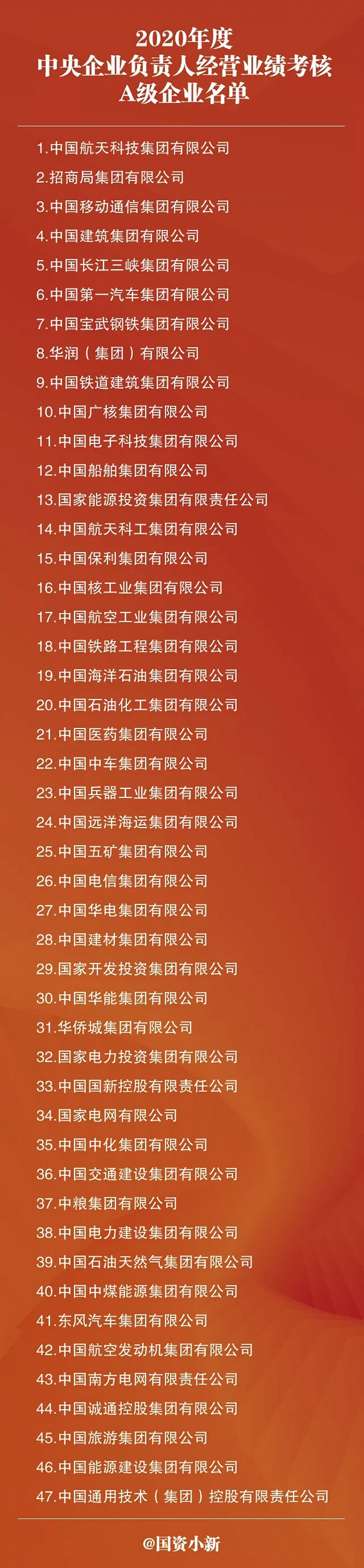

而且与众多忧惧美股科技股泡沫的机构不同,木头姐坚持认为当下美股并没有泡沫。她表示:“我们现在正处于黄金时期,拥有许多从前没有的技术,一切才刚刚开始。”