原标题:流动性经济学|沃尔克是如何抗击通胀的?

1979年8月,沃尔克出任美联储主席,掀开了美联储货币政策新篇章。

与伯恩斯和米勒不同的是,由于认同货币数量论,沃尔克坚信只有货币政策能治理通胀。“我们的政策……基于一个简单的前提——一个被过去几百年经历所证明的事实——通货膨胀与货币、信用过度膨胀有必然联系。”他将政策目标从联邦基金利率转向货币数量(M1,或“非借入准备金”),希望通过降低货币供应量增速压抑通胀。者评论认为,新操作规则视为一场货币主义实验。

非借入准备金目标制

实际上,沃尔克只是重新启动了旧规则而言。“非借入准备金”(non-borrowedreserve)与“借入准备金”(borrowedreserve)是一枚硬币的两面,后者的历史可以追溯至1923年——美联储正式启动借入准备金操作程序。

这是一个间接的利率调控程序,美联储可以在不调整贴现率的情况下,仅通过公开市场操作就可以对货币市场利率产生影响。当交易柜台卖出证券时,银行借入准备金增加,利率上升。政策制定者认为,利率之所以会上升,是因为银行的还款压力加大。

一组更常见的概念是法定准备金(requiredreserve)和超额准备金(excessreserve)。实际上,准备金总额既可以被拆分为借入准备金与非借入准备金的和,又可以被拆分为法定准备金和超额准备金之和。所以:法定准备金(RR)+超额准备金(ER)=借入准备金(BR)+非借入准备金(NBR),也可改写为:NBR-RR=ER-BR。超额准备金只有数量含义,不区分准备金的来源,既可能是贴现借款,也可能是银行自有资金。

由于法定准备金的决定是滞后的,假设银行存在合意的超额准备金水平,那么,当央行决定非借入准备金时,也就决定了借入准备金——当央行降低(或提高)非借入准备金目标时,银行就需要借入更多(更少)准备金,联邦基金利率也就随之上升(或下降)。

在1979年10月6日的一次秘密会议上,沃尔克引入了新操作规则:

FOMC每年会设定了M1增速目标,由此反推出准备金总量,减去借入准备金目标,最终得到非借入准备金目标。

美联储经济预测部门会定期修正M1增速预测值,据此更新准备金总额目标。交易办公室会从中扣除非借入准备金目标,进而得到借入准备金。借入准备金的变化会影响联邦基金利率及其与贴现率的溢价,缩小M1增速预测值与目标值的差距。

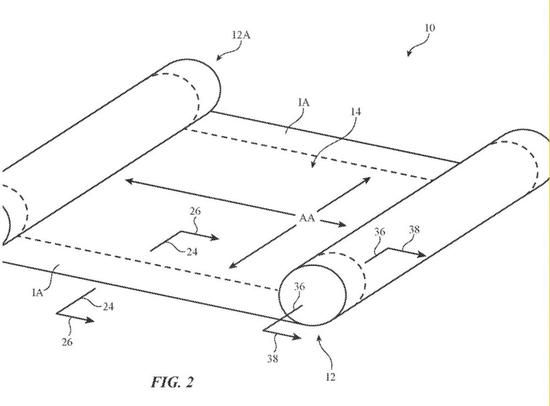

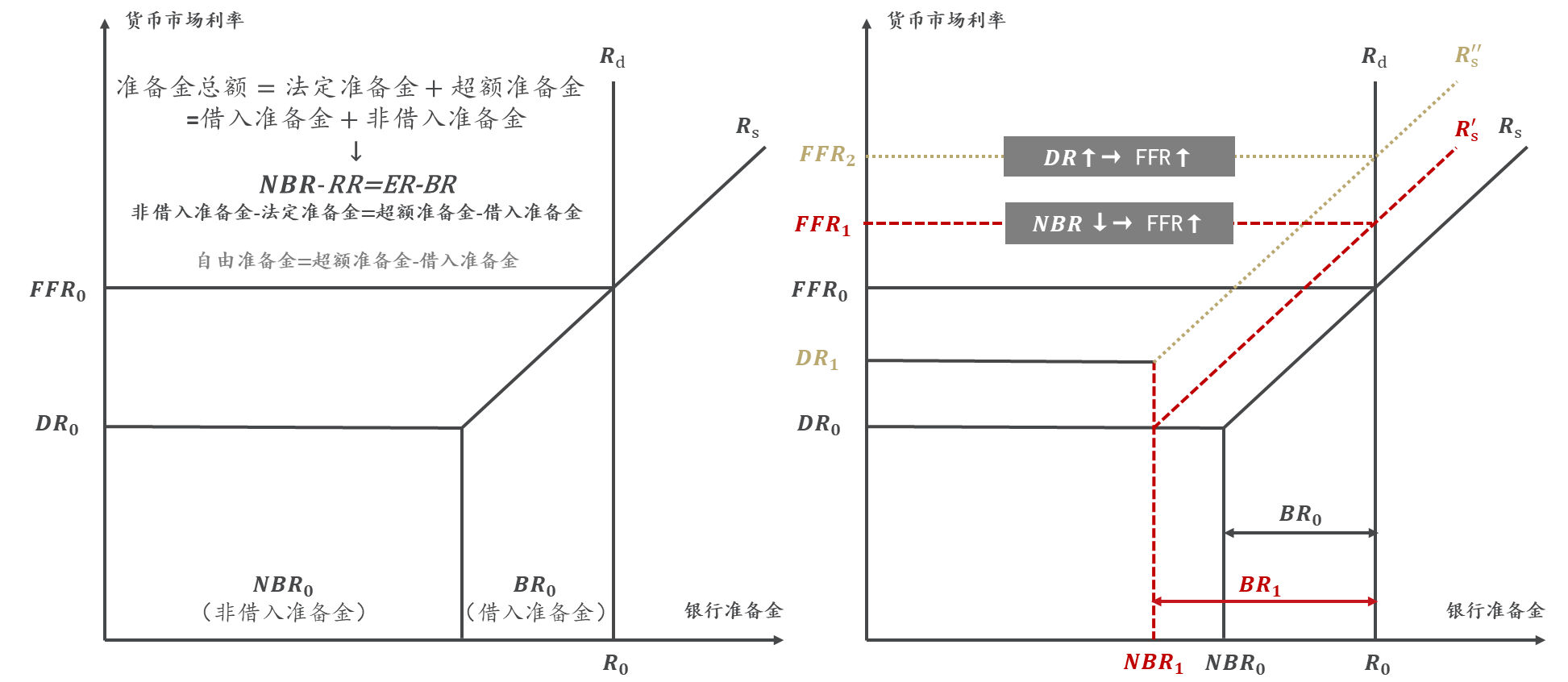

在非借入准备金目标制下,准备金供给曲线(Rs)是弯折的(

图1

),其与垂直的准备金需求曲线(Rd)共同决定了联邦基金利率。当美联储降低非借入准备金要求时,银行就需要更多的借入准备金,这会提升联邦基金利率。反之则反之。当然,美联储也可以直接提升贴现率。新规则下,联邦基金利率是内生的,故其波动率也比较高。

图1:美联储“借入/非借入准备金”操作规则

简而言之,沃尔克治理通胀的秘方,就是控制货币供给增速,建立货币政策可信度,锚定通胀预期。具体方式包括:

其一,扩大准备金缴纳范围,调低非借入准备金目标水平,降低货币乘数,进而收缩广义货币供应量。1980年通过的《货币控制法案》要求所有存款机构缴纳准备金。

其二,通过提高借入准备金目标间接提高联邦基金利率。转向货币数量目标的一个好处是解决了“应该加息多少”争论。1980至1981年间,联邦基金利率多次突破20%,一度达到22%的历史高位。

其三,1980年3月,在政府的支持下,美联储启动了“特别信贷限制计划”。这些举措都有助于降低货币增速。里根上台之后,美国的政治-意识形态右转,他本人也痛恨通胀,这也有助于美联储重建独立性。用了两年多的时间,沃尔克创造了“通胀预期本位”的货币政策框架。

沃尔克上任初期及之前,FOMC争论的焦点是:该不该加息,以及加息的幅度。设定货币数量目标是另辟蹊径,不仅可以增强联邦基金利率的弹性,还有助于统一FOMC的意见,缓解加息的阻力;此外,还清晰地向公众传达了美联储的政策意图,因为货币数量与通胀的关系更简单明了。紧缩的货币政策导致了1980年上半年和1981-1982年的衰退,失业率在1982年底升至11%,但从1983年1季度开始,美国经济明显好转,通胀降到了4%以下,GDP也恢复了正增长。

新规则是应对通胀恐慌的权宜之计,所以并未持续太久。1982年初,沃尔克在国会作证时称,通胀缓和的趋势已经明确,美联储转而开始应对经济衰退。在这个过程中,M1与名义GNP的相关性下降。美联储紧缩的货币政策带来了显著的外溢效应。利差扩大导致美元大幅升值,加剧了拥有美元债务敞口的新兴市场国家的债务负担,首当其冲的是拉丁美洲。1982年,拉美债务危机的爆发成为美联储放弃新规则的催化剂。10月5日例会上,FOMC正式宣布放弃M1目标,直接将“借入准备金”当作操作目标,并逐步回归“价格型”操作规则。

财政赤字和美元升值加剧了美国的国际收支失衡。

从上世纪80年代初开始,美国国际收支逆差及其占GDP的比重迅速扩大,1982-1990年连续9年赤字,峰值出现在1987年,国际收支差额达到1,600亿美元,占GDP的比重为-3.31%,均创下二战后的峰值。这导致美国国内保护主义情绪高涨。正是在这个背景下,才有1985年的《广场协议》,G5达成共识,推动美元贬值。

沃尔克的想法是,美元贬值可以在改善美国国际收支的同时,缩小其他国家的顺差,推动其国内实施更具刺激性的政策。然而,美元贬值并未明显扭转美国国际收支赤字扩大的趋势。1987年2月,G5又签订了《卢浮宫协议》,美元汇率企稳,美国在向德日等国施加刺激政策压力的同时,也计划通过《格拉姆-拉德曼法案》收缩财政赤字以平衡国际收支。最终,计划破产,协议瓦解,美元进一步贬值,还触发了1987年10月19日的“黑色星期一”。

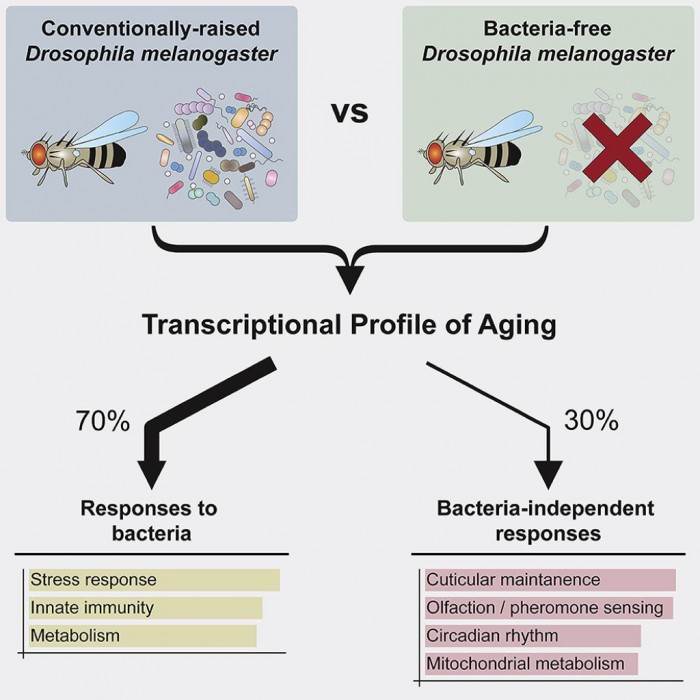

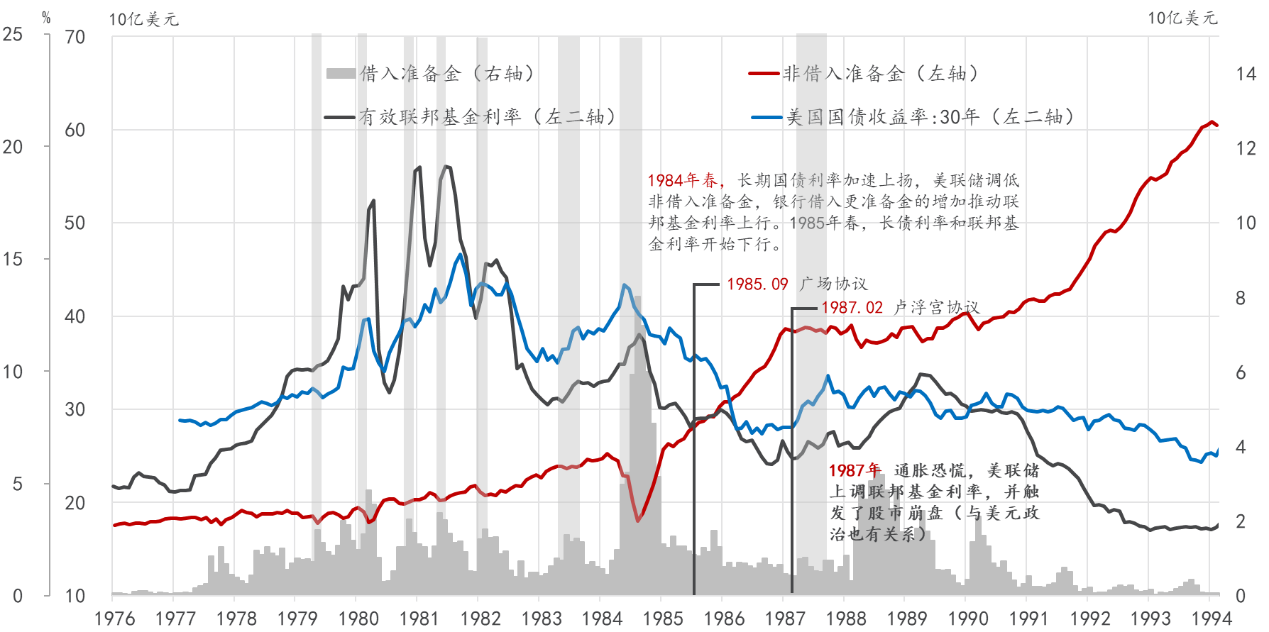

从上世纪80年代中期开始,FOMC逐步停止使用借入准备金目标,而是更直接的设定联邦基金利率目标。当作为通胀预期的代理变量的长期债券利率上升时,美联储就会提高联邦基金利率(

图2

)。

图2:美联储“非借入准备金”操作机制 数据:美联储,WIND,东方证券财富研究中心

数据:美联储,WIND,东方证券财富研究中心1987年恐慌期间,里根没有提名沃尔克连任,这多少有点令人以为,或许有点功成身退的意思。1987年8月11日,格林斯潘正式就任。他继承了沃尔克的“逆风而行”观念,认为美联储应该锚定通胀预期,承担起稳定物价的指责,也认同将债券长期利率作为通胀的衡量指标。“如果长期利率出现即将大幅上涨的信号,美联储应该迅速采取行动,实施严厉的控制通胀的政策。”

两个月之后,股市崩盘,格林斯潘力挽狂澜,创造性地用降低联邦基金利率的方式向市场提供流动性,缓和市场波动。此前,在“白之浩规则”的指引下,央行一般会加息提供流动性。

90年代初以后,通货膨胀不再是美联储制定货币政策的约束。截至1997年,美国通胀率已经下降到1.5%。在格林斯潘看来,这并非他的功劳,而是全球化、自由化和生产率增长带来的。

格林斯潘时代的美联储是个优秀的危机管理者,有效化解了1987年股灾、1997-1998年亚洲金融危机和2000年科网泡沫,经济并未陷入持续的衰退。格林斯潘没有被“规则”牵着鼻子走。他始终对货币政策规则含糊其辞,从未明确宣称通胀目标,反而对危机面前的相机抉择情有独钟。

两大货币政策思路的比较

美联储的货币政策规则可被分为两类。

一是“扩张-紧缩”(go-stop)的相机抉择规则。

运用这种规则的决策者一般认为,通胀源于真实冲击,而非货币现象,其理论基础是凯恩斯主义,操作上以菲利普斯曲线为指引,认为货币政策的目标是实现充分就业,而物价稳定则由收入政策承担。“扩张-紧缩”的货币政策是顺周期的,因为根据菲利普斯曲线,降低通胀的唯一路径,只有增加失业。伯恩斯时期,美联储奉行的就是“扩张-紧缩”规则。

二是基于(准)规则的货币政策。

它强调建立货币政策可信度,锚定通胀预期,稳定价格水平,降低通胀波动,比如通过调节联邦基金利率,实现货币数量增速目标。其理论基础是货币数量论和理性预期理论,对应的是垂直的菲利普斯曲线。最经典的表述莫过于弗里德曼所强调的:通货膨胀何时、何地都是一个货币现象。所以,基于规则的货币政策是“逆风而行”的,且强调先发制人,将可能超过目标值的通胀“扼杀在摇篮里”。

伯恩斯和米勒时期,美联储都奉行的是“扩张-紧缩”交替的政策规则。此间,美联储不是“通胀斗士”,而是通胀制造者。除了就业的考虑之外,政府制造通胀的另一意图是增加税收,因为,个人和企业所得税的纳税等级都会随着名义收入的提高而进入递增。沃尔克翻开了新的一页,继承了马丁的“逆风而行”规则,重建了美联储的信誉,这才有了“别站在美联储的对立面”的市场共识。从产出缺口的角度来说,“逆风而行”规则要求在产出缺口转正时就开始加息,这预示着下一步就是经济过热。反之,“扩张-紧缩”规则还要等到经济过热后才加息。

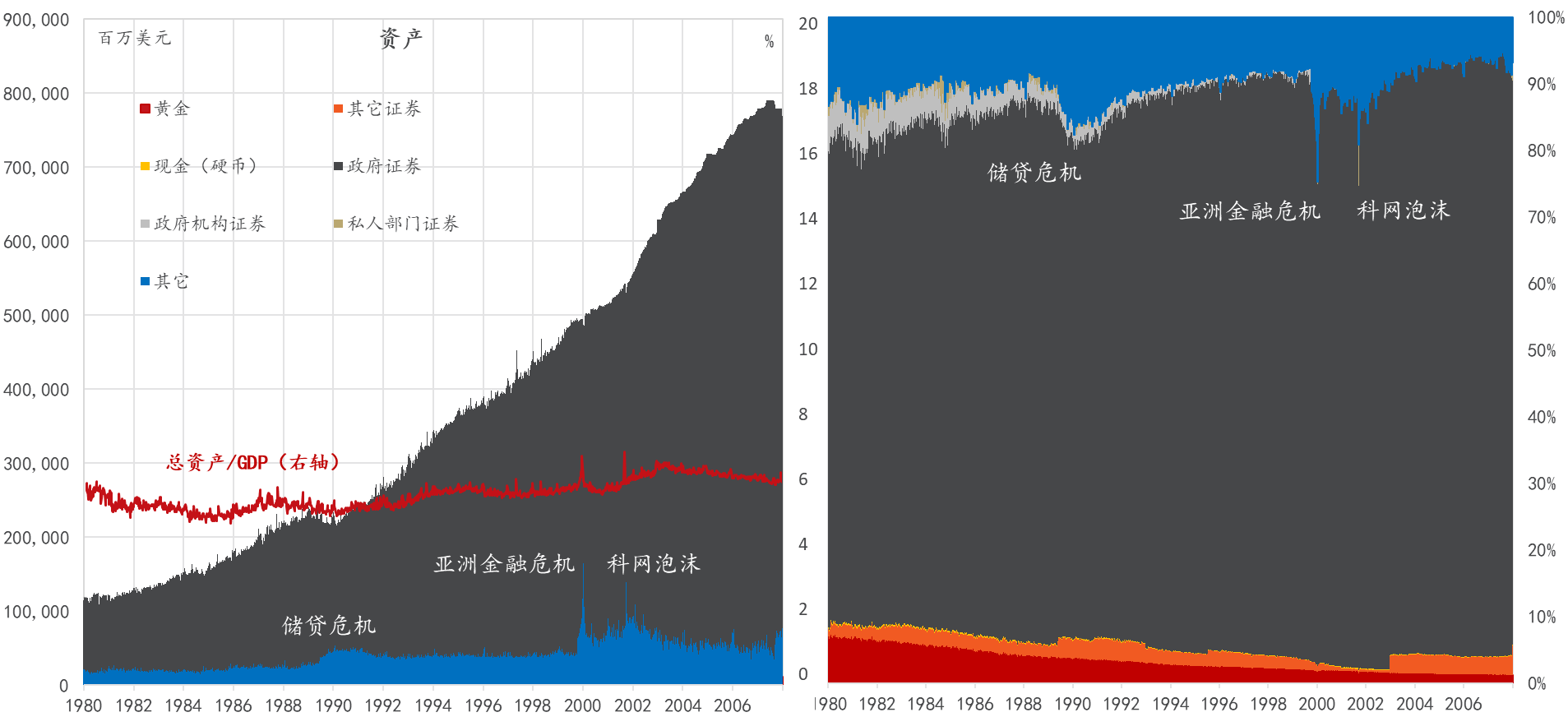

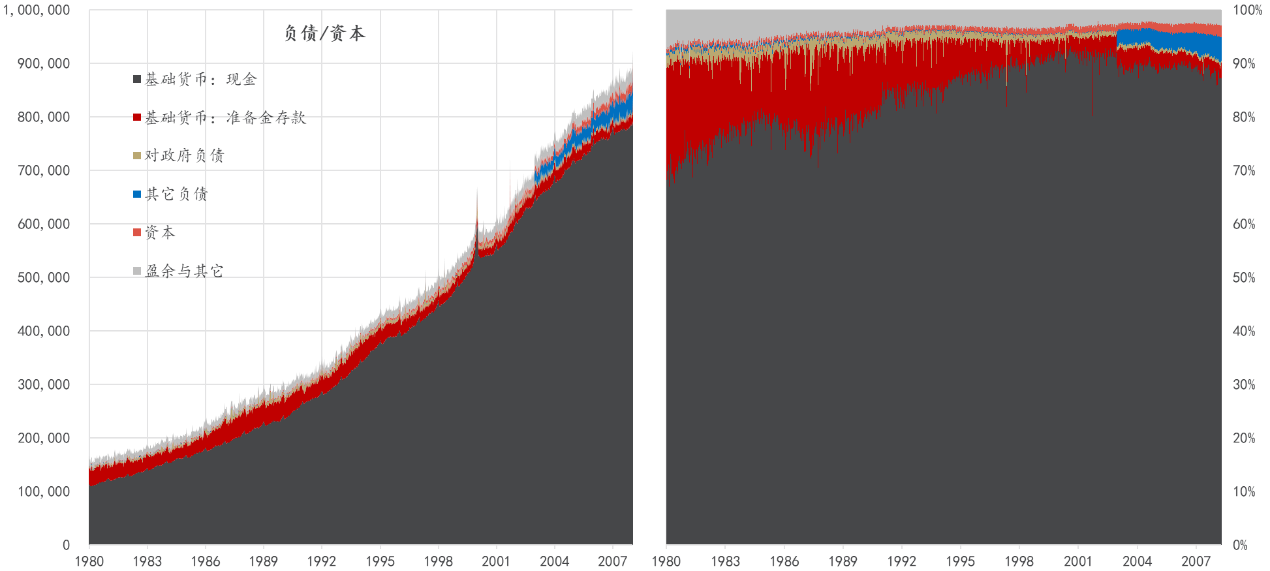

当美联储不使用公开市场操作来影响利率时,资产负债表中的信息就不能充分体现美联储的行为。相对意义上讲,从沃尔克接任美联储主席到2008年金融危机期间,美联储的资产负债表规模是最“小”的,也是最平稳的,总资产占GDP的比重在4.5%-6%之间窄幅波动。绝对规模从期初的1600亿美元增加到了期末的9000亿美元(

图3

)。

图3:美联储资产负债表规模与结构(1980-2008)

数据来源:金融稳定中心(CFS),霍普金斯大学,美联储,Wind,东方证券财富研究中心

结构上,资产端的政府证券占比从71%提高到了80%,期限以短期和中期为主,黄金占比进一步从7%下降到1.25%。负债端,基础货币当中,现金为王,占比从70%提高到了87%,准备金占比相应地从20%降到了2%-3%,低位时略超1%。两者合计占比90%。随着布雷顿森林体系的瓦解,美联储发行货币不再受到黄金储备的约束,可随实体经济的货币需求而变化。政府证券替代了黄金充当货币发行的媒介。

2006年2月1日,伯南克接任美联储主席,格林斯潘时代谢幕,一场风暴酝酿已久,格林斯潘也因此走下神坛。

(本文为“拆解美联储资产负债表”系列之第六篇,作者邵宇为东方证券首席经济学家、总裁助理,陈达飞为东方证券宏观研究员、财富研究中心主管。)