原标题:“卖子求生”的太安堂能否走出债务泥潭?

本文来自合作媒体:博望财经,作者:恒心。猎云网经授权发布。

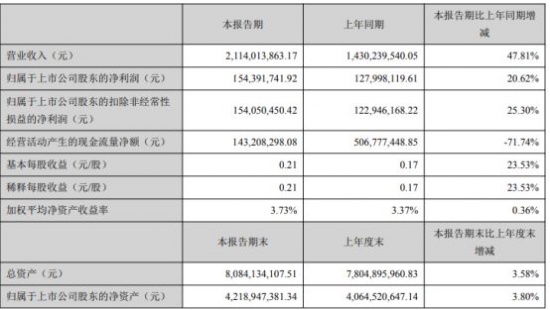

4月10日,深圳主板上市公司广东太安堂药业股份有限公司(太安堂,002433.SZ)发布2020年年度报告。财报显示,全年太安堂实现营业收入35.82亿元,同比小幅下滑10.74%,同时重要盈利指标均大幅下滑近7成,其中实现利润总额仅0.38亿元,同比下滑69.35%;净利润0.27亿元,同比下滑73.53%;归母净利润0.22亿元,同比下滑77.08%;扣非净利润同比下降191.21%至亏损0.32亿元。值得注意的是,这是太安堂自2010年上市以来首次营收下降、扣非净利润亏损。

4月15日,太安堂发布2021年第一季度业绩预告,预计当期归母净利润同比由盈利1,564.96万元转为亏损5,900万元~6,800万元。公告提及亏损原因为“经营资金投入不足,销售收入下滑,而固定性费用及财务费用居高。”

通过上述财报数据,可以清楚地看到,2020年以来太安堂营收下滑,主业盈利能力持续承压。

在太安堂营收下滑,主业盈利能力持续承压的背景下,控股股东主业盈利能力同样持续承压,频繁质押、减持所持太安堂股权来“自救”,此外,剥离医药电商业务后,业绩增长明显乏力,叠加深陷债务漩涡,再融资能力或将受限。受上述因素影响,太安堂股价自2020年下半年以来波动式暴跌。

太安堂股价由2020年8月31日最高价5.23元/股波动式暴跌下滑至2021年2月4日最低价3.15元/股,此后稍有所好转,截至5月7日,收盘价3.56元/股,太安堂股价暴跌超30%,市值“蒸发”12.96亿元。

01控股股东忙于“自救”

2月13日,太安堂发布公告称,控股股东太安堂集团有限公司(“太安堂集团”)将其所持有太安堂的300万股股份办理了融资类质押的业务,占太安堂集团所持股份的1.57%、太安堂总股本的0.39%,质权人为方云。

截至上述公告披露日,太安堂集团及其一致行动人合计持有太安堂股份2.22亿股,占太安堂总股本的28.98%,其中累计被质押股份数量1.01亿股,占合计所持股份的45.4%、太安堂总股本的13.16%。

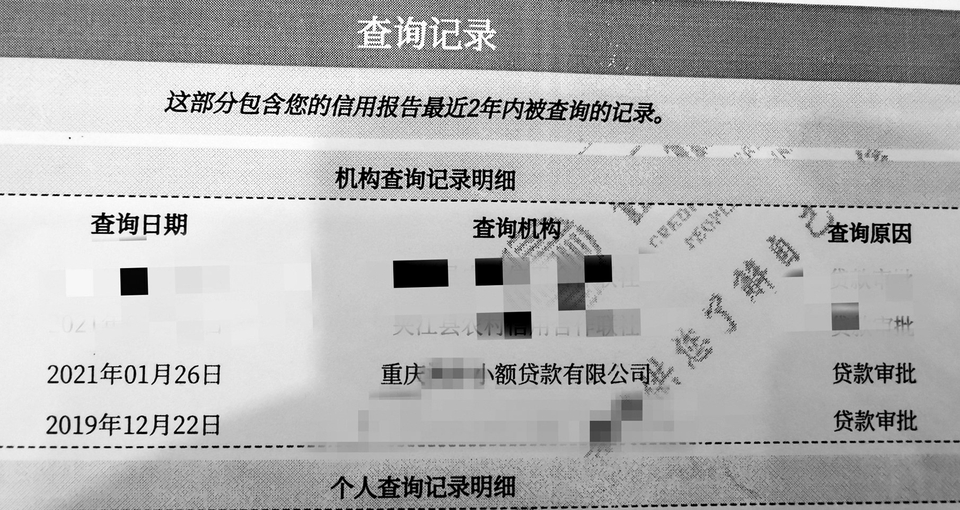

这并非太安堂集团及其一致行动人柯少芳、广东金皮宝投资有限公司首次质押太安堂股份。根据太安堂官网显示,这已是2020年12月以来太安堂发布的第7份质押公告。

此前太安堂集团2020年2月12日公告,2020年1月22日~2月11日期间太安堂集团通过大宗交易方式累计减持太安堂无限售流通股951万股,占太安堂总股本的1.24%。

太安堂集团之所以频繁质押、减持所持太安堂股权,最主要的目的在于“自救”。

根据太安堂集团财报显示,2017~2019年及2020年上半年,实现利润总额分别为2.73亿元、2.34亿元、0.45亿元和0.15亿元,分别同比变动17.4%、-14.26%、-80.61%和-75.17%,虽营业收入小幅增长,但2018年以来利润总额持续大幅下滑,主业盈利能力持续承压。

同期,太安堂集团短期债务分别为17.9亿元、18.07亿元、17.43亿元和31.76亿元,在主业盈利能力持续承压的同时,债务规模却在迅速增长,而反观同期现金及现金等价物余额分别为3.43亿元、3.22亿元、1.99亿元和1.82亿元,短期偿债压力颇大。

“屋漏偏逢连夜雨”用在此处最为合适不过了。太安堂集团为应对债务危机,频繁质押、减持所持太安堂股权来缓解流动性压力。

02“卖子求生”难解问题

近期,太安堂一则公告犹为惹人注目。

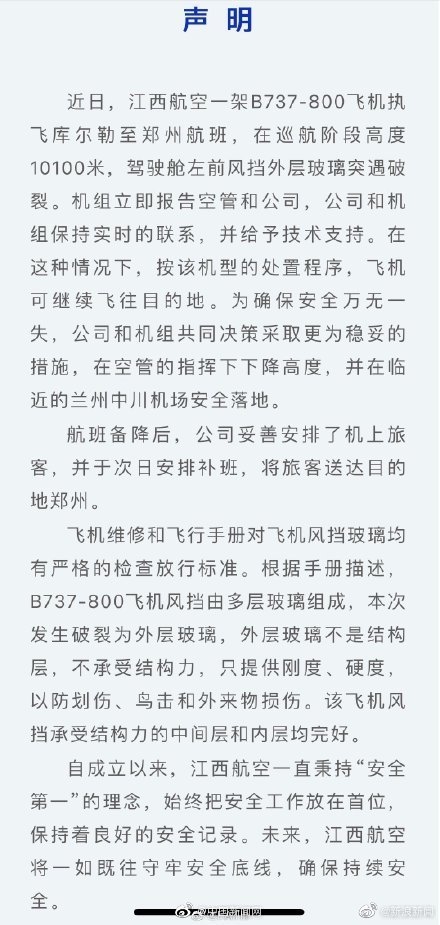

4月22日,太安堂发布重大资产出售报告书(草案),称拟以现金交易方式向成都医云科技有限公司(“成都医云”)出售所持广东康爱多数字健康科技有限公司(“康爱多”)47.35%股权,同时将持有康爱多4%股权的表决权委托给成都医云行使,交易对价7.48亿元。

康爱多股权出售意味着太安堂电商战略失利,不再从事医药电商业务,而是聚焦主业中成药制造等业务。当然这不是太安堂“一时心血来潮”,而是筹划九个多月出售康爱多方案终于落地。

此前2020年7月太安堂曾公告称,“为进一步聚焦主营业务,筹集资金偿还债务,公司拟出售康爱多不超过60%的股权至控股股东太安堂集团及相关产业投资机构,各方已签订股权转让意向书,本次交易可能构成重大资产重组和关联交易。截至2020年7月末,公司持有康爱多78.51%的股权,股权出售后,康爱多将成为公司参股公司。”与上述公告不同的是,康爱多交易对方变更为成都医云。

康爱多由广州市振康医药有限公司于2010年7月发起成立,2014年太安堂耗资3.5亿元收购康爱多100%股权,同时新增5000万元注册资本,并将爱康多打造为太安堂医药电商业务的运营主体。但从2019年开始,太安堂开始逐步转让康爱多股权。截至2021年3月30日,太安堂仍持有康爱多77.35%股权,但除计划转让的47.35%股份未受限外,其余30%股份已为“16太安债”提供质押担保。

遗憾的是,两年时间康爱多估值几近腰斩。2019年,太安堂转让康爱多股权时,评估值为30.51亿元;而此次以2020年12月31日为评估基准日,康爱多100%股权的评估值仅为15.95亿元。

康爱多估值大幅下降与其盈利及财务走差密不可分。2019~2020年,康爱多营业收入分别为30亿元和28.1亿元,净利润分别为0.21元和0.32亿元;同期,康爱多销售费用分别高达4.03亿元和4.39亿元,经营活动现金流持续净流出,分别为-0.34亿元和-1.98亿元。

即使如此,康爱多依然是太安堂收入和利润的重要来源。

根据相关数据显示,2020年康爱多在中国药品零售企业电商经营子榜中排名第三位,仅次于阿里健康、京东健康,规模位居前列。截至2020年末,康爱多总注册会员超7000万,总购买用户超6000万。康爱多通过“E+药房合作”的线下药店超过5万家,直营门店共计10家。2020年,康爱多期末资产总额11.99亿元,实现营业收入28.10亿元,净利润0.32亿元,分别占太安堂合并口径的13.21%、78.44%和117.42%。

根据重大资产出售报告书显示,康爱多股权出售交易完成后,康爱多将不再纳入合并范围后,太安堂2020年末资产总额和负债总额相比交易前将分别下降11.37%及22.7%,营业收入和净利润将分别减少74.64%和86.73%。

太安堂在出售康爱多之后,未来经营面临状况面临较大不确定性,业绩增长明显乏力。“卖子求生”的背后是太安堂债务压顶,试图通过股权出售以偿还到期债务和补充经营流动资金,但有一点可以肯定的是,“卖子”并不能从根本上解决其流动性压力问题,犹如饮鸩止渴。

03深陷债务漩涡

根据上述报告书显示,太安堂出售康爱多的目的在于“聚焦主业,凸显主业优势;改善资产负债结构,缓解公司运营资金压力;落实上市公司发展战略规划,增强上市公司未来可持续发展能力”。可见,债务压力是太安堂出售康爱多股权最主要原因。

太安堂合并口径及本部短期偿债压力极大,其中2020年末债务结构极为不合理,几乎全部为短期债务。

2018~2020年末,太安堂合并口径全部债务分别为26.1亿元、25.23亿元和28.91亿元,其中短期债务分别为16.36亿元、15.24亿元和28.89亿元;而现金及现金等价物余额分别仅为3.19亿元、1.79亿元和1.01亿元。

太安堂本部全部债务分别为23.48亿元、21.73亿元和22.04亿元,其中短期债务分别为13.74亿元、11.74亿元和22.04亿元;而现金及现金等价物余额分别仅为1.43亿元、0.74亿元和0.45亿元。

上述债务中包含即将于2021年11月30日到期的公司债“16太安债”,余额9亿元。此前2021年1月28日,太安堂发布公告称,本应于2021年2月2日到期的该债券持有人会议有关变更还本付息安排等6项议案均获得通过,凸显出太安堂债务压力颇大。若太安堂无法按期足额兑付上述债券,将导致再融资受限。

面对如此庞大的债务压力,太安堂当然试图通过业务收入去弥补,但遗憾的是,主业中成药制造业务收入持续下降。2018~2020年,太安堂实现中成药制造业务收入分别为5.99亿元、5.75亿元和3.99亿元,同比分别下降18.39%、4.01%和30.61%。

同时,通过查阅太安堂近三年现金流量表,可以明显看出经营性活动净现金流无法对短期债务提供保障。2018~2020年,太安堂经营活动产生的现金流量净额分别为1.08亿元、3.36亿元和-1.62亿元。

综合来看,太安堂及控股股东太安堂集团均处于主业盈利能力持续承压的窘境,太安堂集团频繁质押、减持所持太安堂股权来“自救”,此外,太安堂剥离医药电商业务后,业绩增长明显乏力,叠加深陷债务漩涡,再融资能力或将受限。上述因素短期内不可消除,太安堂未来经营面临状况面临较大不确定性。

“卖子求生”的太安堂能否走出债务泥潭?时间将给我们答案。