原标题:贾跃亭的FF回国三步走:获珠海国资入股,吉利代工,明年下半年量产

乐视创始人贾跃亭创建的高端电动汽车品牌法拉第未来(Faraday Future,FF),或许要先于他本人落地中国了。

“并非空穴来风。”一位接近贾跃亭的投资人告诉腾讯新闻《潜望》,近期关于FF登陆资本市场以及与中国汽车制造商吉利开展合作的传闻属实。

尽管当事双方FF与吉利对合作事宜讳莫如深,均作出“不对市场传闻置评”回应,但这并不能阻挡现实层面合作的正常脚步。

多个信源表示,FF此次借壳在美上市后,它将在广东省珠海市建立“国内生产基地”,吉利或将作为合作方主导生产制造环节。

珠海市国资参与了FF的此次投资。腾讯新闻《潜望》了解到,FF与珠海方面在融资金额、FF国产落地的工厂进度、量产时间及销量目标等方面设定对赌条件。

有报道称,珠海国资的投资规模为20亿元。也有接近消息人士表示,与FF上市后融资规模进行1:1配比。最终,FF国内主体上市实现此笔投资的退出。

如果一切按计划顺利进行,FF将于2022年下半年正式在中国实现量产。

借壳上市,资金募集主要来自国内

1月26日,根据科技媒体36氪报道,FF最快两周内启动上市。

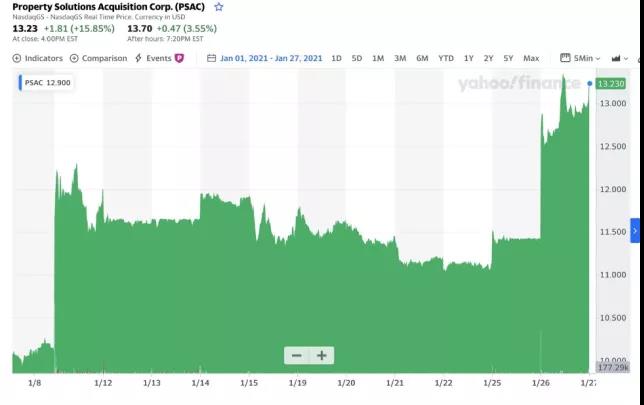

彭博社1月11日消息称,FF正考虑通过与Property Solutions Acquisition Corp.(PSAC. Nasdaq)进行合并,以SPAC(特殊目的收购公司)登陆资本市场。

这家位于纽约的纽约的壳公司数月以来股价长期徘徊于10美元左右,自FF借壳PSAC的消息曝出后股价暴涨,1月26日当日涨幅15.85%以13.23美元/股收盘。

根据彭博社当时报道,PSAC当时正在通过路演方式进行PIPE融资用来支持交易,募集资金规模为4亿美元,合并后公司估值约为30亿美元。

就在12月份,FF前CFO Stefan Krause 与CTO Ulrich Kranz共同创立的电动车公司Canoo,通过与Hennessy Capital Acquisition Corp. IV(HCAC. Nasdaq)合并,以SPAC方式登陆资本市场。

FF在2021年1月5日刚刚任命了新的首席财务官Zvi Glasman。他主要负责FF的财务、投资者关系与资本管理等。Zvi Glasman的从业经历中,包括上市公司与三家私募股权投资公司首席财务官。

“FF融资已久, ”接近FF人士告诉腾讯新闻《潜望》,在国外私募融资不畅的情况下,FF开始将目标锁定国内资金。”国内的钱愿意投资,更多是看中FF上市这一点。”

另一位接近恒大与FF人士对腾讯新闻《潜望》表示,FF此次融资主要以挂牌后来自二级市场的资金为主。

“FF这次融资主要是以美国融资为主,‘融资不畅’是之前的私募融资,这次IPO的融资在美国非常火爆,而且是以美国为主。”FF内部人士对腾讯新闻《潜望》解释称。

一位长江商学院的校友曾表示数位长江商学院的校友看多FF。他在2020年年中时表示,大家已筹集部分资金参与FF的投资。腾讯新闻《潜望》尚未获知投资的具体金额。

2016年11月乐视出现资金危机时,贾跃亭长江商学院的十几名同学宣称首笔投资FF国内主体乐视汽车6亿美元,先期支付3亿美元。这笔投资最终未能落地。

已在珠海基地开展工作,吉利或主导生产

一个月之前珠海新注册的一家汽车公司,被视为FF新一轮国产动作的开始。

2020年12月14日,“法法汽车(珠海)有限公司”在珠海注册成立,注册资本2.5亿美元。法人代表为贾晨涛。

公司直接指向FF:贾晨涛亦担任乐视生态汽车(浙江)有限公司的监事;法法汽车(珠海)是FF香港控股有限公司的全资子公司。

上述接近恒大与FF人士表示,FF获得珠海的支持,在珠海建立“国内生产基地”。外界传言吉利投资的3000-4000万美元的投资,或主要用于产线建设。

吉利主导的FF珠海工厂,坐落于珠海市金湾区。该区在4年前就提出“打造国家级新能源汽车制造基地”的目标,并落地许多新能源汽车配套体系。

其中一位表示, “FF的品牌仍具有一定吸引力”。吉利多个品牌新能源战略,FF迫切希望在国内生产交付,双方的诉求在“借助彼此优势实现资源整合”方面趋向一致。

另一个背景是,吉利总部所在的浙江省,此前就曾与乐视汽车试图合作。2016年,乐视超级汽车曾在浙江省德清县莫干山建立乐视汽车产业园。

据悉,首款量产车型或为FF 91车型的简化版,简化版车型价格相对便宜,主要面对更主流的人群。

一位接近珠海地方招商引资人士告诉腾讯新闻《潜望》,FF目前已经在珠海横琴展开工作,有超过10名工作人员。

贾跃亭曾生悔意,力促与恒大再次合作

消息称, FF的老股东恒大集团也参与了FF此次融资洽谈。腾讯新闻《潜望》获悉,恒大集团是以大股东的身份参与其中,履行股权转让、上市公司结构及治理等相关权益。

2018年6月25日,恒大宣布以67.467亿港元收购香港时颖公司,获得45% Smart King公司股份。此前,时颖投资20亿美元持有Smart King 45%股份,FF原股东(贾跃亭)以FF作价入股占Smart King 33%股份。

好景不长,双方嫌隙逐生至2018年10月份矛盾公开化,随后贾跃亭在香港启动紧急仲裁司法程序。在围绕FF“控制权之争”的多轮博弈后,双方在2018年12月31日达成的和解协议。

根据和解协议,恒大持有FF 32%的优先股,并100%持有恒大FF香港。同时,贾跃亭可以在5年内回购恒大所持FF股份。

与FF分道扬镳后,恒大耗资超百亿在新能源汽车领域大举进行收购与兼并。与之形成鲜明对比的是,FF的新一轮融资迟迟未有进展,量产遥不可及。在此期间,贾跃亭申请个人破产,将所持FF股权成立债权人信托。

“ 也不排除与恒大的再次合作,老贾一直在做努力。”接近贾跃亭的消息人士表示,与恒大分手后,贾跃亭悔意顿生,之后曾多次主动向恒大示好。“将CEO职位让位予毕福康(Carsten Breitfeld)便是示好的体现之一。”

该人士告诉腾讯新闻《潜望》,恒大当年曾5次提出贾跃亭让出FF控制权的方案,但均被贾跃亭驳回。

据了解,当年恒大最终给出的方案是,贾跃亭让出FF CEO,贾担任恒大汽车副董事长,在FF的股份置换至恒大汽车,贾的国内债务由恒大提供担保,获得10亿元进行非汽车领域创业等。

虽然恒大汽车自有品牌恒驰的首款车型计划2021年量产交付,但近期完成新一轮增资将恒大汽车的市值推高至3900亿元以上。分析人士认为,如FF能再次“傍上这棵大树,无疑是不错的选择”。