原标题:信达策略:市场或呈现“先退一,再进二”的走势

1、打破震荡的条件

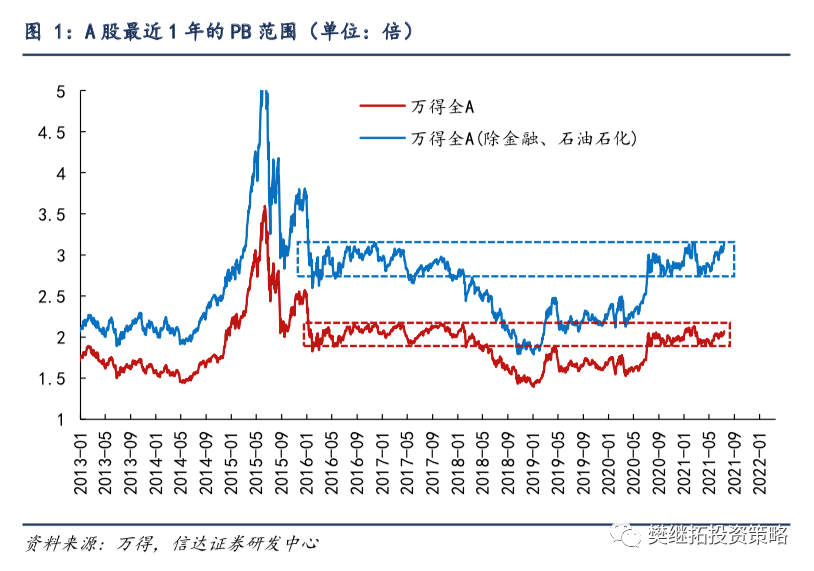

1.1 过去1 年全A 估值(PB)震荡范围和2016-2017 年非常类似

2020 年7 月以来,A 股的估值中枢并没有大幅抬升,整体PB 的波动区间范围与2016-2017 年非常类似。2016-2017 年的整体估值经历过2015 年下半年-2016 年初的三次剧烈调整,全A 的估值不贵,但也没达到历史很便宜的水平。期间由于经济周期回升、供给侧改革、各行业龙头集中度提升,市场整体利润持续改善。过去1 年的估值相比2019 年有系统性的抬升,但整体并没有很贵。

背后的大环境是,虽然盈利预期大幅抬升,但股市资金受到利率上行和资金外流的影响,增加的幅度并不足以让股市估值系统性抬升,盈利的大幅改善更多表现为结构性机会的火热。

1.2 那么往上突破上限的条件是什么?

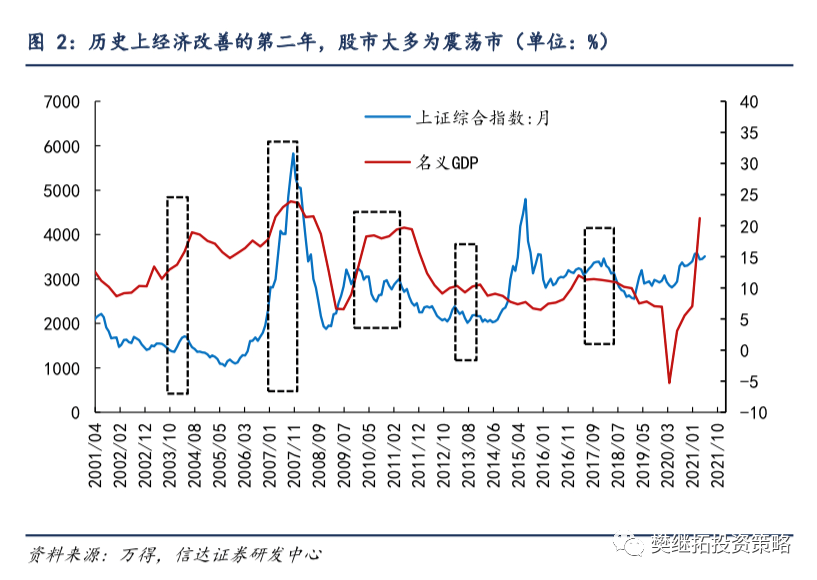

2021 年最大的宏观背景是,经济进入了改善的第二年(或中后段),上市公司当期盈利兑现情况非常好。历史上有类似的盈利环境的年份有2003 年底-2004 年、2007 年、2010 年、2013 年、2017 年。其中只有2007 年出现了指数的大幅突破,其他年份的市场格局均是指数震荡,同时结构性机会非常多。

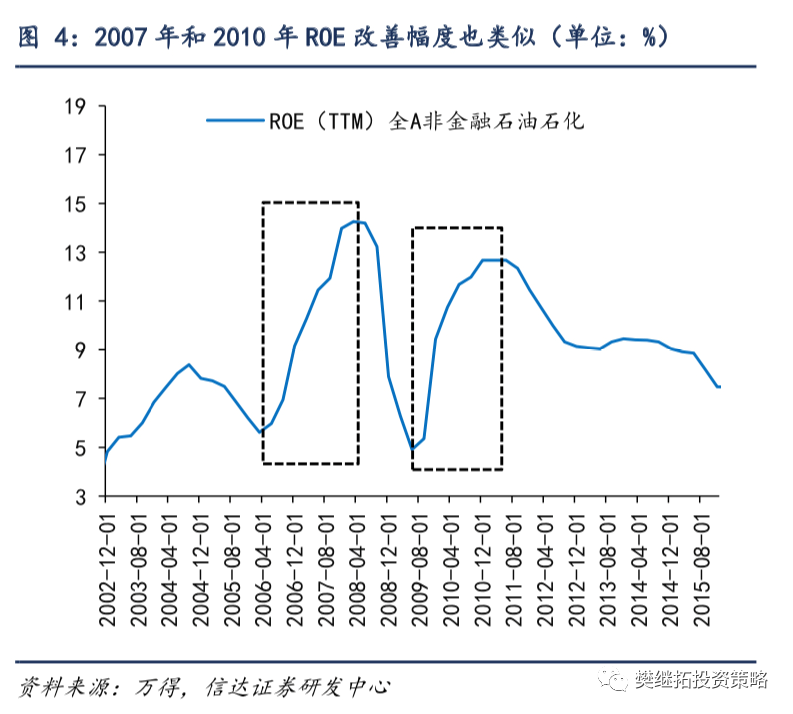

主流的解释是,经济改善的第二年,往往伴随着利率的大幅上行,所以虽然盈利很好,但是由于估值没法抬升,导致指数震荡。但如果看2007 年的市场,利率也是大幅上行的,不管是短期利率还是长期利率,2006-2007年上行的幅度和2009-2010 年的差不多。同时,2006-2007 年ROE 抬升的幅度和2009-2010 年也差不多。

我们认为背后很重要的差异是居民资金。利率是影响居民资金流入的很重要的因素,但并不是唯一的因素。这些盈利兑现的年份中,只有2007 年出现了大量的增量资金。而这可能更多是由于制度变化(股权分置改革)、居民配置意愿增加带来的,并没有受到利率上行的影响。

总结历次牛市的经验,如果市场要往上大幅突破,除了盈利持续维持改善之外,还需要有居民增量资金的助力。

1.3 往下跌破下限的条件是什么?

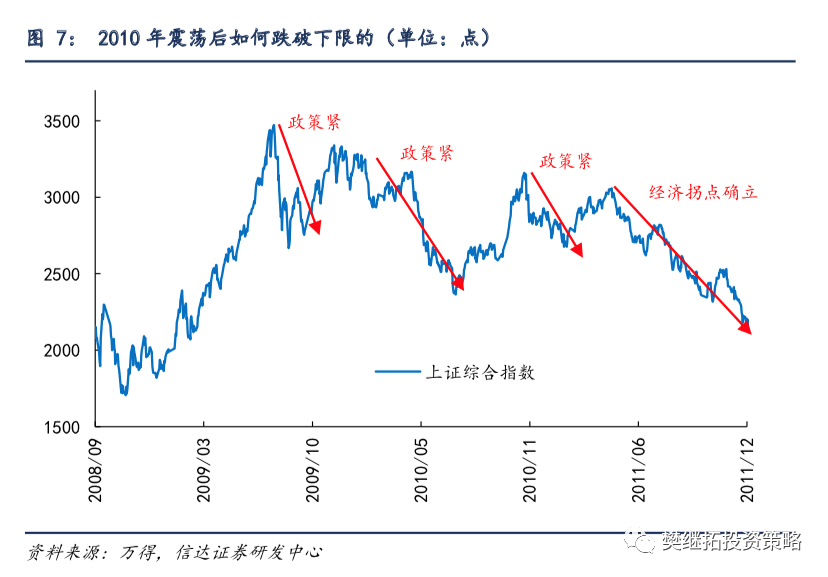

最近两次市场长时间震荡的案例是2010 年、2016-2017 年,这两次市场估值均处在不是很贵,但也不便宜的状态,而且当期盈利兑现都很好。这两次震荡完成后,市场最终跌破下限的条件都是经济进入了年度级别的趋势性下行。

2009-2010 年有三次大级别调整,都是由于宏观政策紧缩带来的。(1)2009 年8 月:政策上加强信贷管理,部分大行也开始限制信贷额度,2009 年下半年剩余的信贷额度非常紧张。(2)2010 年1-6 月,央行多次上调存款准备金率、新国四条地产调控。(3)2010 年11 月-2011 年1 月:央行加息、上调存款准备金率。

三次调整后,经济虽然强度变弱,但并没有进入趋势性下行。由于各行业盈利兑现依然很好,随后市场均又回到了区间震荡的上沿,直到2011 年,经济进入年度级别的下行后,股市才完全跌破震荡区间。

2016-2017 年的震荡区间更窄,但整体背景类似。期间有二次调整:(1)2016 年4-5 月:权威人士讲话,导致投资者担心经济二次探底。(2)2016 年12 月-2017 年5 月,去杠杆、房地产调控、利率大幅上行。最终股市跌破下限是在2018 年,经济进入了年度级别的趋势性下行。

所以,市场往下跌破震荡区间下沿的条件是经济(盈利)有年度级别的下行风险,我们认为未来半年内出现类似风险的概率很低。

2、ROE 可能会持续改善到2022 年上半年

2.1 由于产能环境较好,ROE 回升的时间还不够

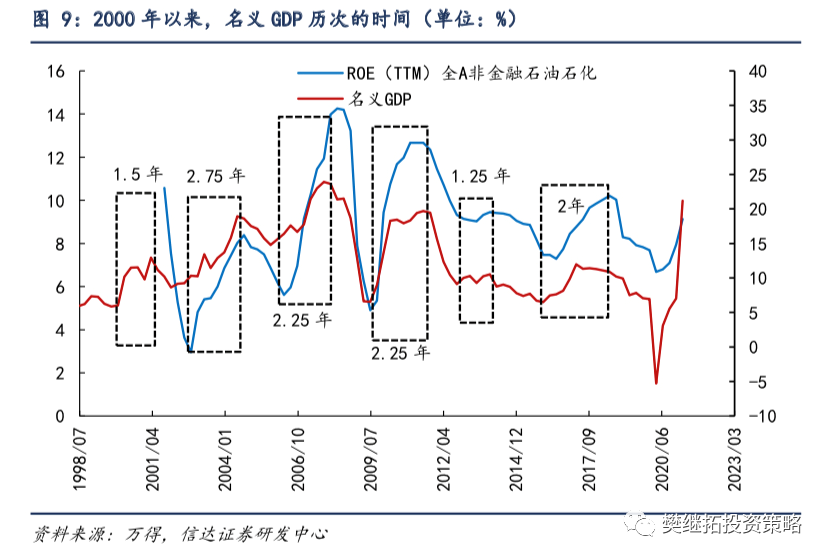

由于上市公司盈利和名义GDP 更相关,我们可以通过研究名义GDP 历史上回升的时间,来观察现在盈利改善所处的位置。2000 年以来,有6 次名义GDP 回升的周期,其中只有两次时间短于2 年,分别是1999 年Q3-2001 年Q1、2012 年Q2-2013 年Q4。

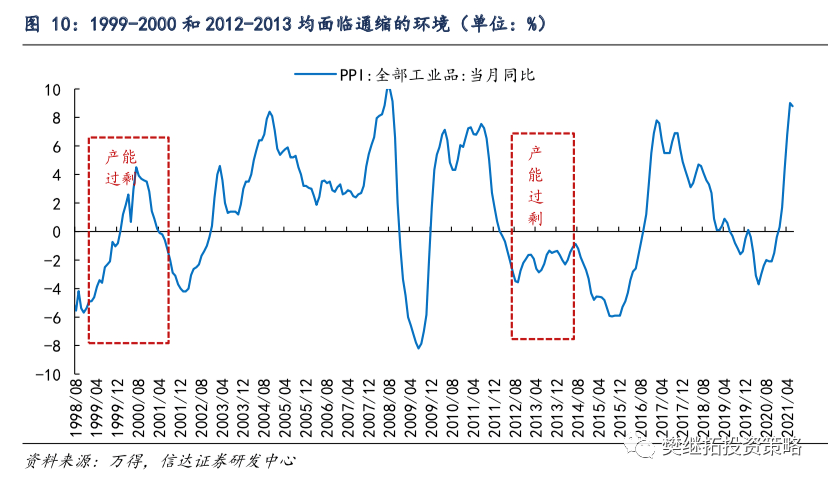

这两次面临的宏观环境都是产能过剩。1999 年Q3-2001 年Q1,经济虽然有小周期回升,但由于90 年代过度投资、国企改革和亚洲金融危机的影响依然存在,长期供需格局都不好,经济小幅回升期间,依然有巨大的通缩压力。2012 年Q2-2013 年Q4 也是类似的情况,2011 年开始后经济开始下台阶,之前过度投资的很多产能持续投产。虽然期间出现了经济的小幅回升,但PPI 同比一直都是负的。

由于产能过剩过于严重,下游需求即使回升,对价格和利润的影响也会非常小,这就很难持续地传导到产业链的各个环节,导致名义GDP 回升的时间非常短暂,股市2012-2013 年ROE 改善的时间和幅度也非常小。2020 年疫情以来的经济回升,已经1 年多了,考虑到当下各行业的产能格局非常健康,远比1999-2000 年和2012-2013年好得多。所以我们认为,这一次名义GDP 内在的回升时间不会低于两年(剔除疫情对数据的极端影响)。对应到股市层面,我们认为,股市ROE 回升的最高点可能要2022 年上半年才能看得到。

2.2 另一个侧面的证据:1970 年以来,历次商品涨价周期持续时间均较长

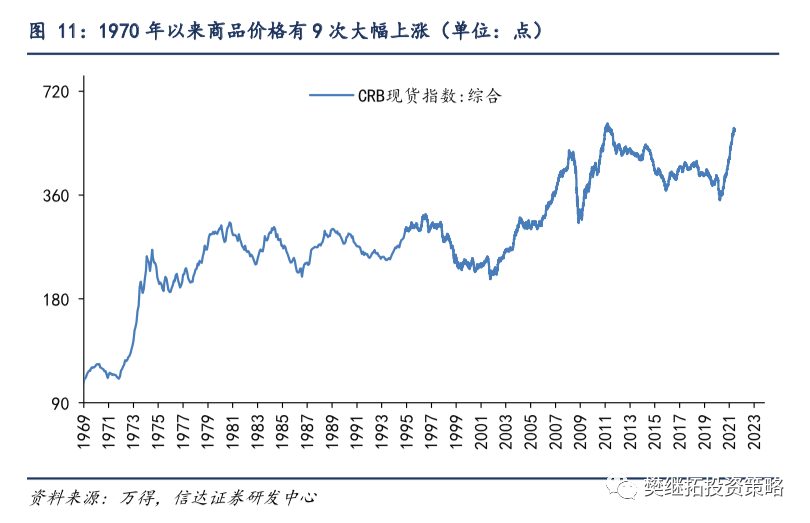

另一个侧面的证据来自商品价格,在经济上行周期,一旦存在供需缺口,对部分行业来说,盈利波动的主要部分可能会来自价格的波动。

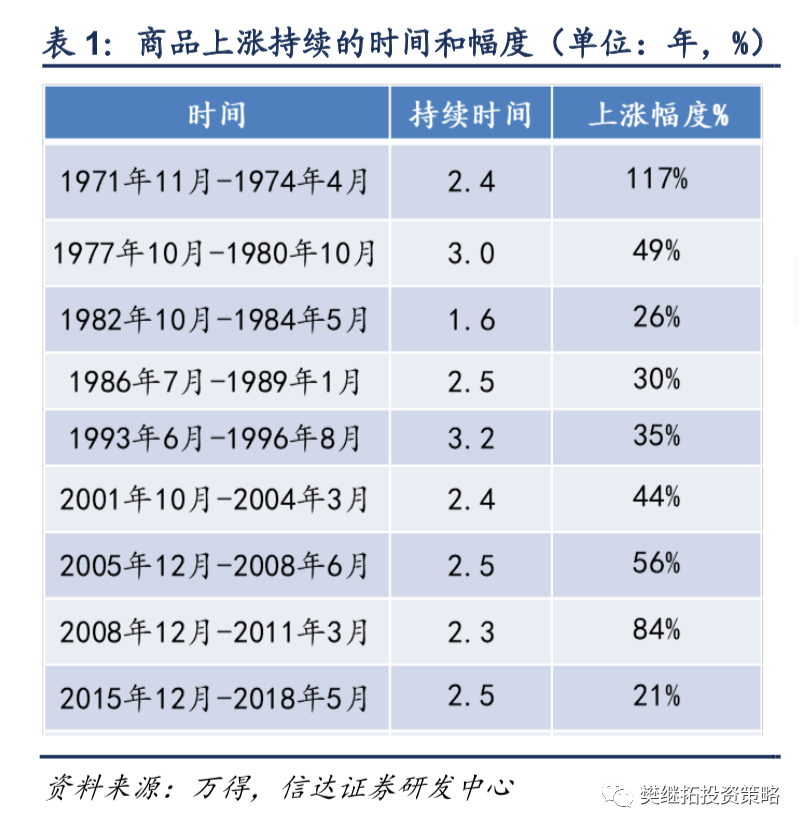

1970 年至今,大宗商品共出现过9 次大幅上涨,只有1 次低于两年,共6 次2 年半,2 次3 年。这一时间规律从统计的角度来看非常显著,背后很重要的原因可能是一旦供需缺口产生,供需双方通过调整产能来应对这一缺口是需要时间的,这个时间很难在较短的时间内完成,大概率是需要2 年以上的时间。

这个统计表中,另一个有意思的地方是,每一轮价格上涨的幅度偏差很大,没有明显的统计规律。这可能是由于每一轮周期所面临的长期经济增长中枢、产能格局、宏观货币流动性的体量均有很大的差别。而这些长期的变量,会对每一轮商品价格上涨的幅度和3-5 年的商品价格中枢产生影响,但不会改变每一轮上涨均需要2 年多的时间规律。

2019 年疫情以来,A 股各行业盈利大幅改善,其中尤其以中上游最为明显,特别是有涨价推动的周期(上游)和科技(半导体等)。按照商品过去9 轮涨价的经验,这一轮价格上涨大概率会持续到2022 年中。盈利兑现不断超预期的情况可能还会延续。

2.3 和当下主流宏观判断的分歧

当下投资者对未来经济中性偏悲观的居多。主要判断依据是,房地产和基建融资收紧后,逐步会影响到投资,出口虽然之前一直很强,但改善最快的阶段很有可能已经结束,随后也会回落。而从经验上,对固定资产投资影响较大的社融一旦进入下行趋势,半年内经济可能就会有拐头下行。

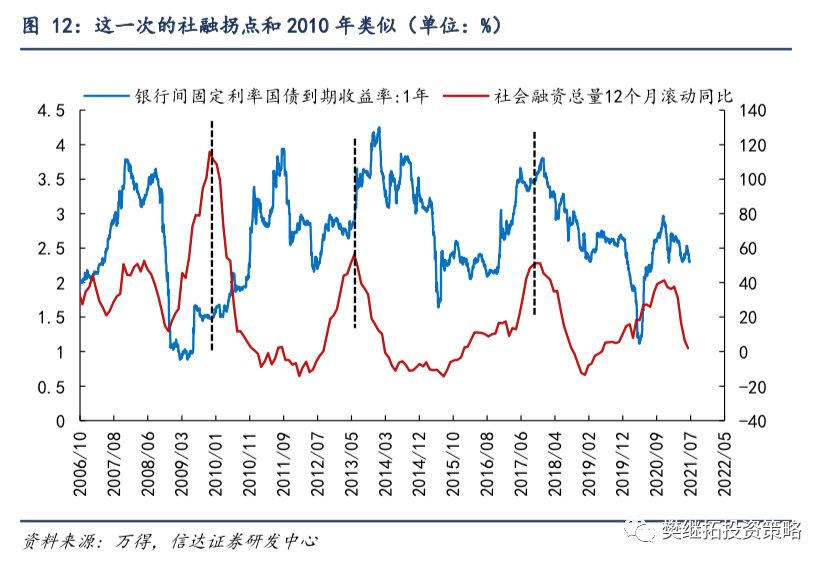

但我们认为,这一次社融拐头后,可能会伴随着对实际GDP 增速的压制,但压力不会很大,而股市的盈利大概率要等很长时间才会有下行的压力。主要原因是,这一次社融拐点的同时,并没有伴随着利率的大幅上行。这就意味着融资的收缩可能主要局限在房地产和基建,其他各类制造业、消费行业,依然受益于低利率的正面拉动。

类似的情况在2010 年也出现过,2008 年4 万亿之后,投资快速回升。2009 年底,信贷政策开始全面收紧,社融拐点出现,但由于当时的利率水平依然较低,制造业、消费行业受影响很小,盈利继续大幅回升了1年多的时间。

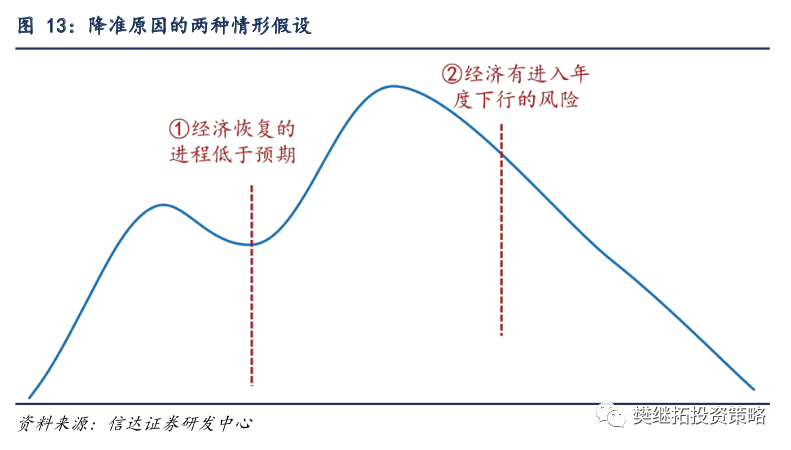

最近的降准我们认为会拉长这一次盈利上行的过程。国内之前的降准,都是因为经济处在下行趋势中,类似图13 中的第②种情形。我们认为,鉴于这一次经济恢复的过程中,中小企业、居民收入、消费恢复情况较差,大企业、工业企业恢复较好,政府和二级市场投资者由于观察的重点不同,导致对经济判断出现了偏差。这一次降准可能是由于经济恢复进程低于预期(情形①)。

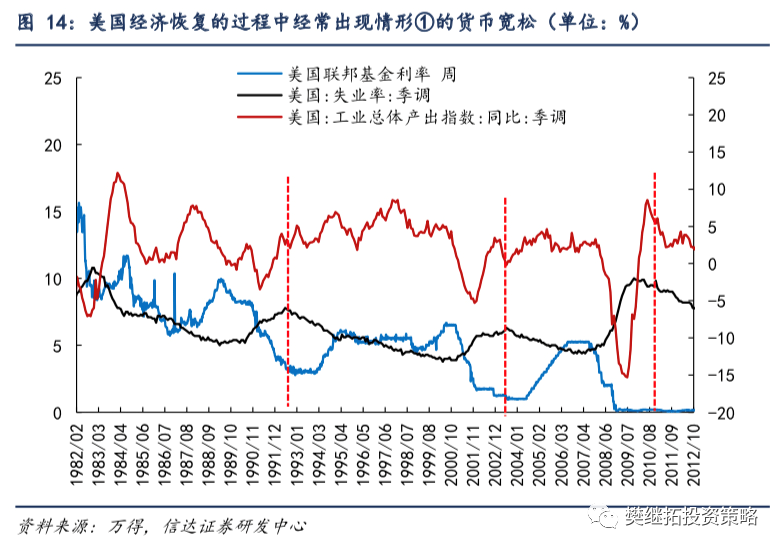

类似的情况在美国经济的货币宽松周期中经常出现。1992 年、2003 年、2010 年,美国均出现过工业产出大幅恢复,但失业率维持高位,经济恢复的不均衡,导致美联储不得不二次宽松。

3、增量资金:短期不多,但年底还有一波

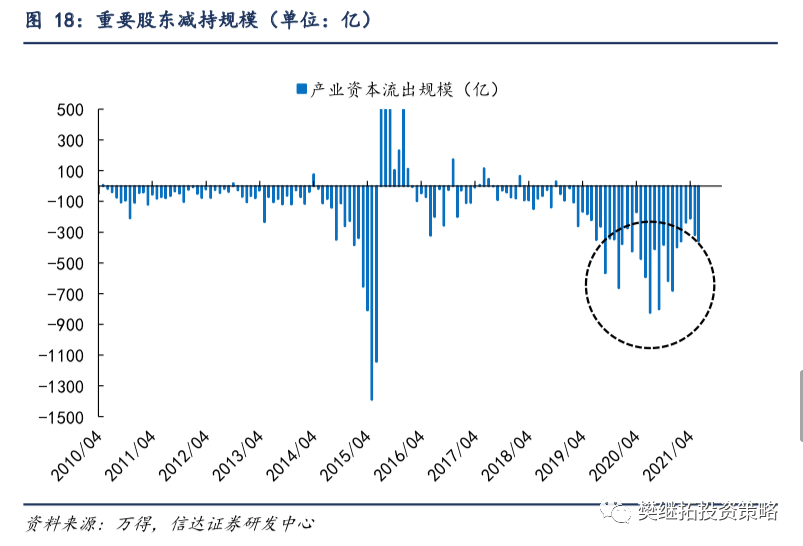

指数的大幅突破,只有盈利是远远不够的,还需要大量的增量资金。因为一旦突破春节前的高点,产业资本的减持有可能会快速增加,对估值容忍度低的部分资金(比如保险和外资)可能会适当减仓,所以从2019 年以来的经验来看,指数的突破需要消耗大量的增量资金。

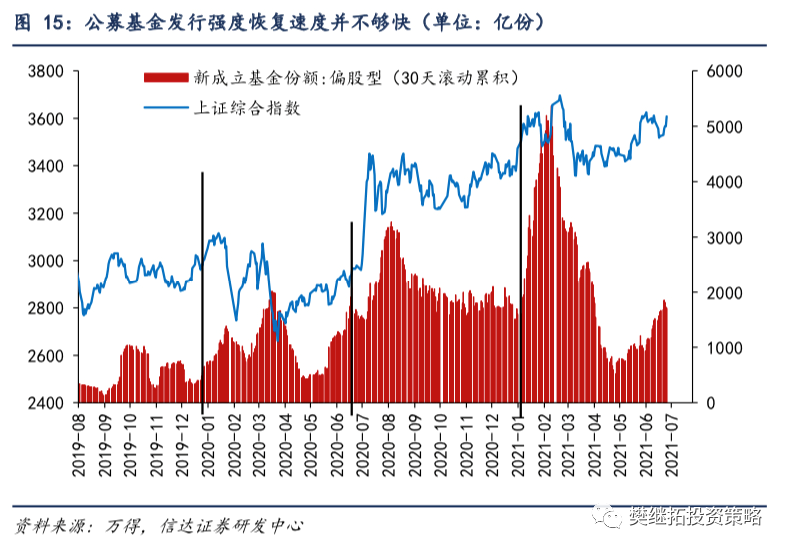

3.1 最近1-2 个月出现较多增量资金难度较大

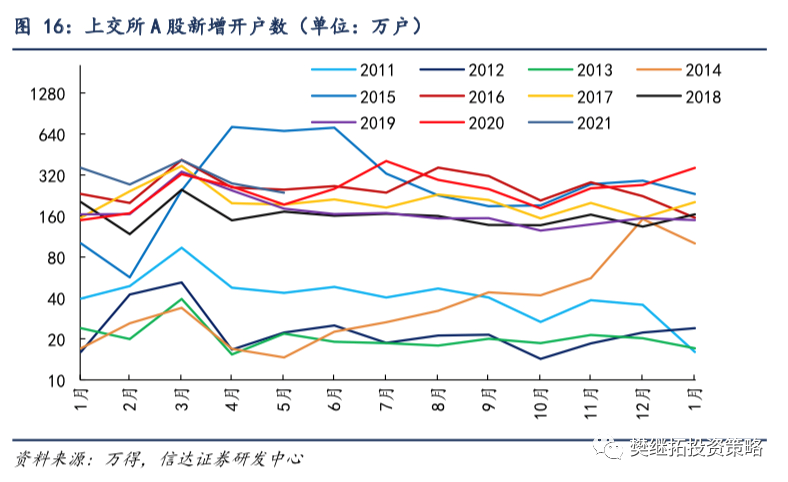

2019 年下半年以来,指数有过3 次重要的突破,其中有两次恰好在12 月到下一年1 月的跨年前后,因为那个阶段一般是居民入市和基金发行的季节性高峰期。还有一次重大突破出现在2020 年6-7 月,如果观察指数突破之前的基金发行量,能够发现,2020 年4-6 月,指数以非常慢的速度反弹,但基金发行量很快就回升到2020 年3 月的高点,远比指数回升的力度更强,显示居民资金在指数突破之前就已经达到了非常高的热度。

最近2 个月,基金发行量虽然有所回升,但从回升的速度和力度上来看,并没有2020 年4-6 月的强度,最近1 个季度也并不是居民季节性入场的时间点,所以短期内指数很快出现大幅突破的概率不高。

3.2 春节后居民情绪降温应该是暂时的

2021 年春节以来,居民情绪降温,主要是因为2020 年下半年到春节期间,出现了较大的产业资本减持,国内资金大幅分流到港股,导致部分居民申购的热门基金收益率不理想,影响了随后的居民进场速度。

2020 年7 月以来,通过陆港通流出的资金远大于流入的资金,两者差值接近5000 亿,同期,股票型基金和混合型基金总份额增加约1.5 万亿。南下的资金大幅分流了约1/3 的新增权益基金,从而限制了A 股对估值中枢的突破,特别是在2021 年1 月。

2020 年下半年的减持量也出现了较大的增加,虽然市场估值比2015 年牛市低很多,但重要股东的减持量已经增加到了较高水平。这可能也是另一个压制居民资金流入速度的变量。

从这两个数据的变化来看,随着春节后各行业业绩的不断兑现,部分板块估值的调整,减持和分流到海外的资金均比春节前有较大的改善。

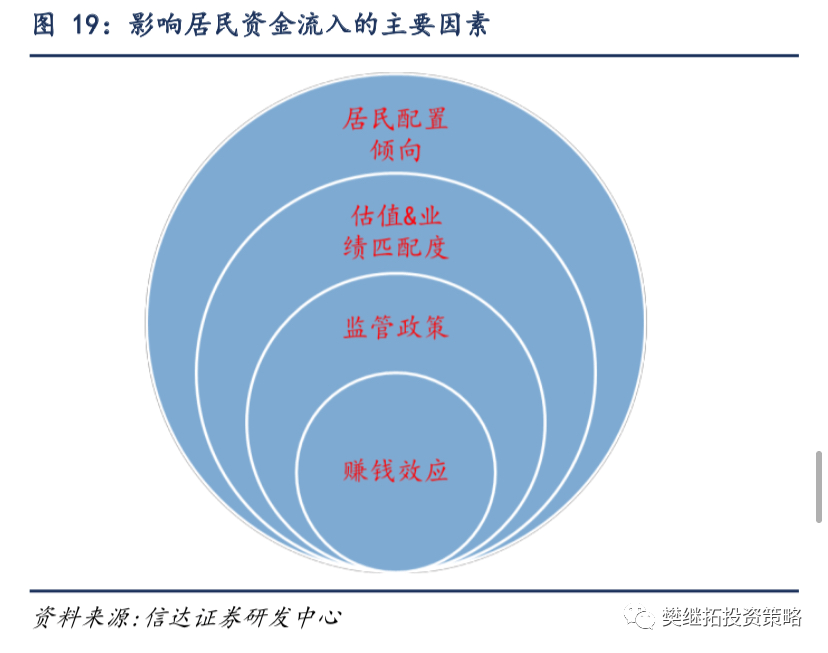

3.3 年内可能还有一波较多的增量资金

影响居民资金入场的主要因素从长期到短期主要有居民配置倾向、估值和业绩匹配度、监管政策、赚钱效应。2019-2020 年上半年,这四个因素都是偏正面的,2020 年下半年开始,由于部分板块估值和AH 股价差的问题,导致阶段性大股东减持过多、流向港股的资金过多,从而影响到了赚钱效应,导致春节后居民资金入场的速度有所放慢。但是在此期间居民资金的配置倾向和监管政策并没有大的改变,依然是乐观的。

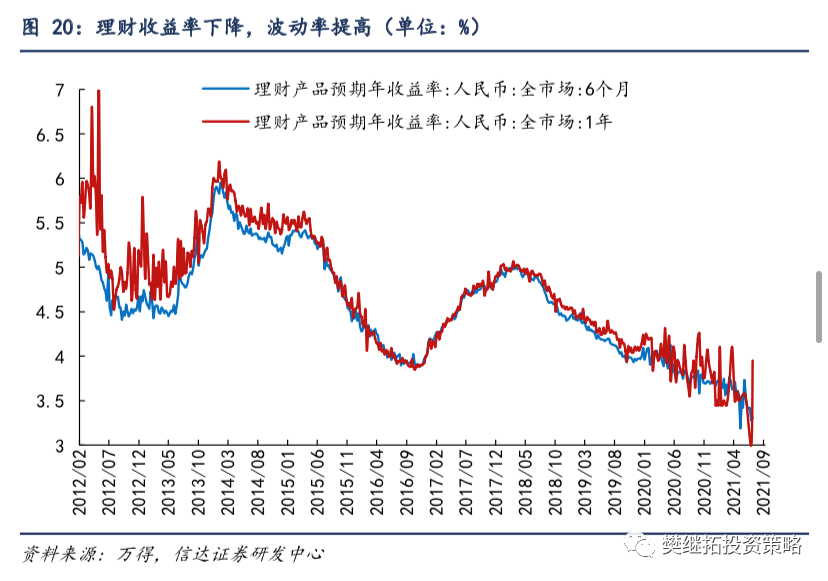

资管新规后,理财产品收益率波动上升,收益率下降。之前大量配置理财的资金被迫提高风险承受能力,权益产品的接受度大幅提高,这个过程可能还会持续很长时间,是3-5 年的大趋势。

从1 年的角度,监管政策对资金流入股市的速度也会有很大的影响。考虑到这一轮牛市居民资金流入总的量并不是很极端,股市整体估值也不是很贵,目前监管政策还没有发生方向性的变化。前期市场关注度较高的《关于依法从严打击证券违法活动的意见》,和2015 年牛市中查配资政策的影响应该不一样。这一次政策级别很高,历史上来看,一般这种级别的政策重点在制度建设,对市场生态影响比较大,但对1-2 年的资金流入流出影响较小。

居民资金流入的大方向还没有发生系统性的变化,由于局部估值调整和阶段性赚钱效应下降的影响是短期的。通过持续的震荡,短期问题将会被逐步消化。市场整体的业绩兑现依然是超预期的,震荡越久,市场的性价比会越好。综合考虑季节性和春节后各类负面影响消化的时间,我们认为,居民资金在今年晚些时候还有可能有一波快速的流入,推升市场到达这一轮牛市的最高点。

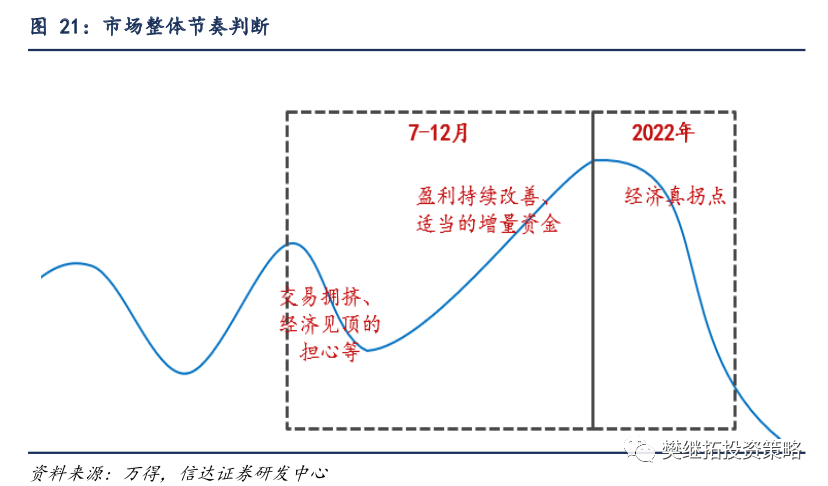

4、市场整体节奏判断

基于第二部分和第三部分的两个重要判断。(1)股市整体ROE 往下的拐点短期内见不到,最早可能在2022 年上半年。(2)增量资金的力度在春节后受到了很大的影响,但年度趋势依然没变。近期这个影响依然存在,到今年晚些时候,居民资金依然有可能有更快的流入速度。我们对未来半年,A 股的整体运行节奏判断如下:

2021 年整体市场的大趋势依然往上,由于春节后,居民资金流入的速度相比2020 年大幅下降,指数在短期内要想快速突破难度较大,下半年可能会呈现“先退一,再进二”的走势。如果没有外部冲击和政策干扰,“退一”大概率表现为交易拥挤后的战术性调整。“再进二”的内在动力是盈利的持续改善和居民资金的再次活跃,进二期间市场的机会可能会比Q2 市场更活跃。

5、行业配置:成长依然有业绩兑现,但预期差最大的可能是周期

5.1 牛市中阶段性的风格切换不会超过半年

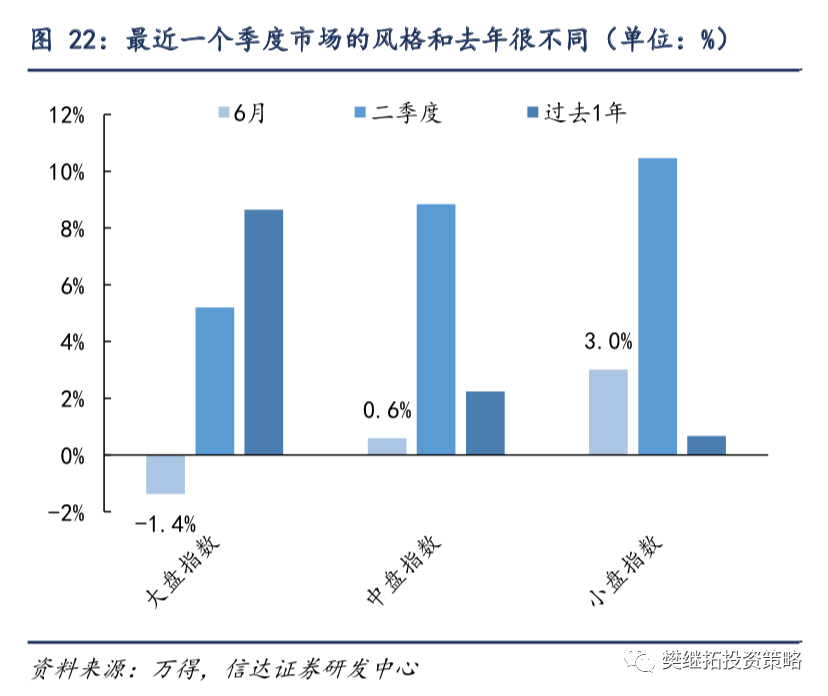

2019-2020 年市场是大盘股、白马股的天下,但二季度以来,中小盘风格明显跑赢。尤其是6 月,小盘指数收益远超大盘、中盘指数。

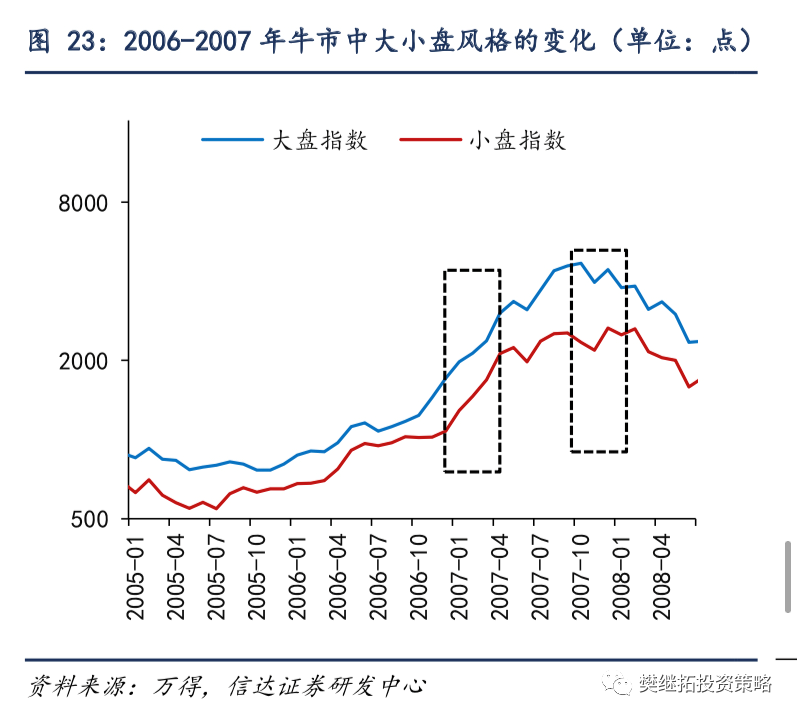

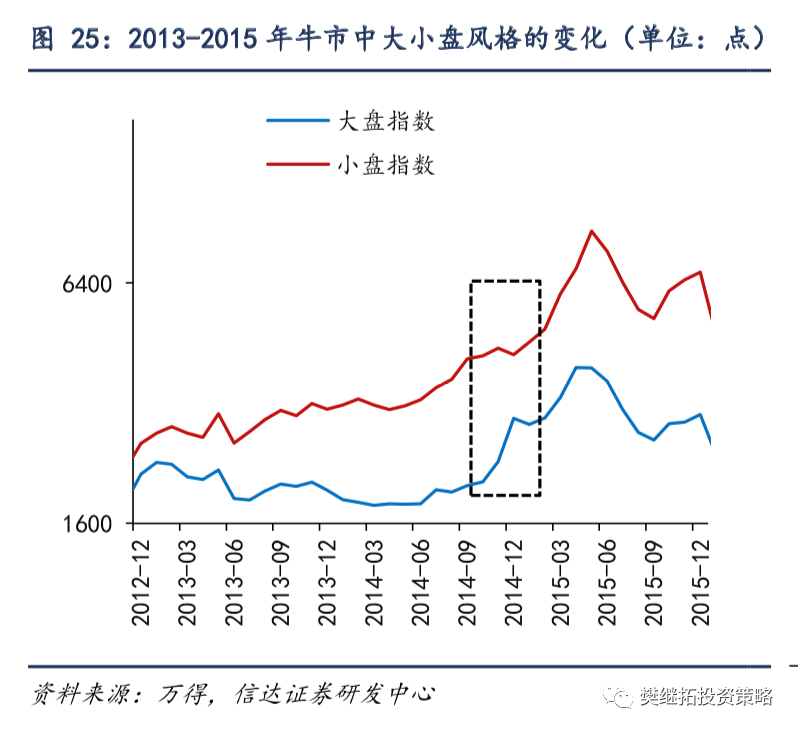

这种风格的变化是短期的还是长期的,我们回顾了4 次牛市中市场风格的变化,发现每一轮牛市都有其特定的风格,期间可能会出现阶段性风格的变化,但一般持续的时间不会超过半年。

2006-2007 年牛市期间,市场的主要风格是大盘蓝筹股,小盘股有两段时间表现较强,分别是2007 年1-5月和2007 年10 月-2008 年1 月。2009-2010 年的牛市整体上是小盘股较强,2008 年底-2009 年8 月大小盘齐涨,涨幅较大的板块是金融和周期,2010 年小盘股持续走强,大盘股走弱。

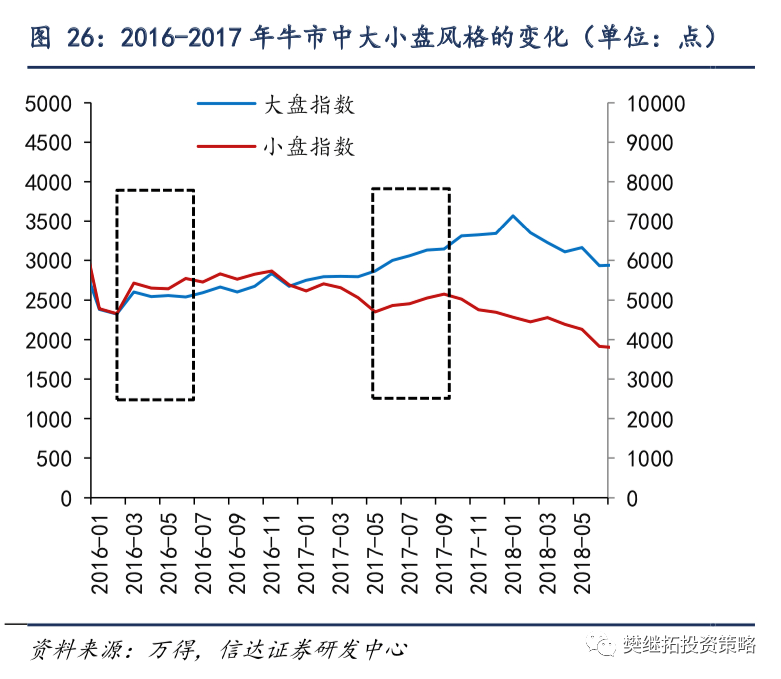

2013-2015 年的牛市中,小盘股是主要风格,但2014 年Q4 大盘指数阶段性大幅领涨。2016-2017 年的牛市中,核心风格一直是大盘股,期间出现过两次阶段性的小盘股行情,分别是2016 年Q2 和2017 年Q3。

我们认为,始于春节后的小盘风格,是这一轮牛市中的阶段性风格偏移,持续时间不会超过半年,最终依然有可能会回到龙头大盘风格。

5.2 配置建议:成长依然有业绩兑现,预期差最大的可能是周期

今年市场的核心仍然是业绩兑现,经济预期压制弱化后,高景气主线将由成长向周期扩散。在业绩兑现较好的板块中,当前经济分歧加大的时期,上涨主线向成长行业集中。周期行业受到经济见顶预期的压制,出现一定的调整。但如果后续因为政策面略超预期的宽松(比如全面降准),或者经济中的推力比预期更强,经济下行预期压制有所弱化,那么周期行业的景气度可能会重新回升,周期股可能仍存在第二波机会。成长板块分化继续加大,关注景气度高、业绩兑现预期强的子行业。消费板块基本面稳定,但当前估值处于高位,再上涨要等增量资金,下一次机会可能要等年底。

周期行业:2008 年底-2011 年初和2016-2017 年的年度级别行情的特点告诉我们,周期股的第一波行情往往由需求拐点带动商品价格快速上涨带来,这一波行情最值得参与。之后可能会有货币紧缩、经济扰动带来的调整,调整过后市场会有第二波行情。我们认为商品涨价只完成了一半,周期股第一波上涨已经完成,目前处在第二个阶段。当前对经济分歧加大,震荡会加大。第二个阶段末期(三季度)将会是第二波行情的加仓时点。

成长行业:分化进一步加大。产业周期向上,景气度较高的通信、电子、电气设备细分行业仍有结构性机会,比如新能源车、光伏、半导体等行业,虽然估值不便宜,但下游需求旺盛,产业趋势向好,依然有业绩兑现。只要不是流动性全面收紧,就会有好的结构性机会。

金融行业:金融行业估值已经非常接近历史底部,从PB 来看,银行PB 为0.68 倍,处于2010 年以来估值变动区间的后4%分位,非银PB 为1.55 倍,处于2010 年以来估值变动区间后2%分位数位置。历史经验来看,金融板块在牛市后半程均会有不错的表现,越接近盈利高点越有利于金融股。2007 年5 月-2007 年9 月,2017年10 月-2018 年1 月金融板块与其他风格相比均超额收益。金融股过去一个季度非常弱,今年底到明年初可能会有一波机会。

消费行业:复苏后期消费依然有配置价值,不过下一次机会需要等待,可能在年底。必选消费基本面比较稳定,但当期估值处在高位区间,上涨需要等增量资金,不过力度会比2020 年弱很多,不建议追涨。可选消费中关注两条主线,一是由于有周期性和成长性双重叠加,汽车行业景气度非常高,尤其是新能源车方向,建议持续关注。二是受疫情影响最大的电影、航空、酒店、旅游等行业将是最晚进入景气周期的行业,可作为年内重点关注方向。

风险因素:房地产市场超预期下行,美股剧烈波动。