原标题:百亿金融债面世仅“一步之遥”!招联消费金融获批发行最高85亿元,首期18亿获超额认购

见习记者丨游淼

备受市场关注的消费金融行业最大规模金融债获批发行迎来新进展。

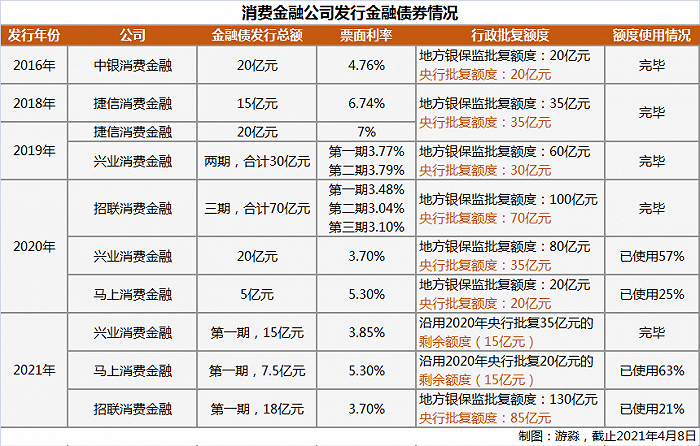

今年1月,招联消费金融经深圳银保监局批复同意在全国银行间债券市场发行不超过130亿元人民币的金融债券。据界面记者了解,这笔刷新行业纪录的金融债大单,最终于3月12日经中国人民银行准许,发行额度最高为85亿元。

这也意味着,消金行业距离百亿级金融债面世尚有“一步之遥”。

业内人士表示,持牌消费金融公司申请发行金融债,需要双重审批,即地方银保监部门审批+人民银行审批决定,最终以人民银行批复的额度为准。一般而言,监管方批复额度会从多方面考量,如消费金融公司的资信状况、资金需求、风险指标以及市场资金供给情况等,而央行立足于全国,基于通盘考虑,审批额度方面往往相对收紧一些。

4月8日,招联消费金融成功发行了2021年第一期金融债券,发行总额18亿元。本期债券为3年期固定利率产品,最终票面利率定在3.7%。经中诚信国际评定,招联消费金融的主体信用和本期债券信用等级均为AAA。

界面新闻记者从知情人士获悉,此单金融债获得了银行、券商等机构的踊跃认购,认购倍数3倍。

招联消费金融自2020年1月首次发行金融债以来,包括此次在内已累计发行了四期金融债,合计88亿元。其中招联消费金融在2020年上半年连续发行三期金融债,首期20亿元、二期20亿元、三期30亿元,发行利率分别为3.48%、3.04%、3.10%,在短短4个月的时间便将人民银行批准的70亿元金融债额度使用完毕。

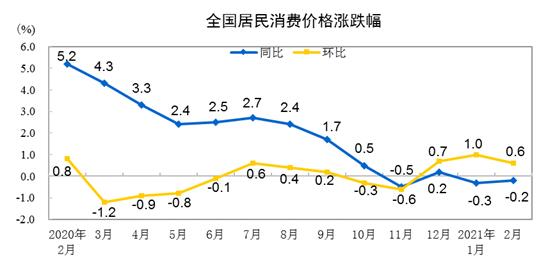

发行金融债不仅募集资金成本低,且能提供较为稳定的中长期资金来源,备受消费金融公司青睐。据界面记者统计,自2016年起,消费金融获批发行金融债的数量和额度逐年增长,2016年、2018年、2019年、2020年分别获批发行20亿元、15亿元、50亿元、95亿元。2021年年内已获批发行40.5亿元。截至目前,央行核准发行额度共计295亿元。此外,金融债期限以3年期为主,票面利率以3%~5%为主。

虽然消费金融公司金融债发行整体提速,但准入门槛较高则将不少玩家排除在外。

《中国人民银行 中国银行业监督管理委员会公告〔2014〕第8号》规定,消费金融公司发行金融债券应该具备以下条件:①具有良好的公司治理机制、完善的内部控制体系和健全的风险管理制度;②资本充足率不低于监管部门的最低要求;③最近三年连续盈利;④风险监管指标符合审慎监管要求;⑤最近三年没有重大违法、违规行为;⑥中国人民银行和中国银行业监督管理委员会要求的其他条件。

在目前已开业的28家持牌消费金融公司中,仅中银消费金融、捷信消费金融、兴业消费金融、招联消费金融、马上消费金融在内的5家成功发行金融债券。其中,招联消费金融发行规模遥遥领先,发行票面利率处于最低水平,均在3.7%及以内,足见其资金成本优势。

此外,招联消费金融2021年第一期金融债券发行报告显示,公司努力拓展融资渠道,截至2020年9月末,招联已经获得143家金融机构授信,授信总额度为1831.10亿元,其中公司股东招商银行给予招联270亿元的同业授信。未来招联消费金融将继续推动银行授信业务的发展。

公开数据显示,招联消费金融总资产已突破千亿大关,达1088.81亿元,净资产110.23亿元。2018至2020年,招联消费金融分别实现营收69.56亿元、107.4亿元、128.16亿元,净利润分别为12.53亿元、14.66亿元、16.63亿元。就当前业绩排行来看,招联消费金融已坐上头把交椅。

稍早消息称,招联消费金融正谋划上市。3月19日,招商银行公告董事会审议通过《关于招联IPO及收购招商永隆所持招联股权的议案》,启动招联消费金融上市研究工作,具体上市方案成熟后再行提交董事会审议。