来源:中国企业家公众号

这一次是由对冲基金经理Bill Hwang领衔主演的“人类史上最大单日亏损”,全球市场为之震撼。

来源|华尔街见闻

头图来源丨视频截图

巨型基金“margin call”,市场崩盘,银行巨亏.....你不是在看2008年雷曼危机纪录片。

尽管是看似熟悉的剧情,但这一次是由对冲基金经理Bill Hwang领衔主演的“人类史上最大单日亏损”,全球市场为之震撼。

豪赌失控之后,机构经纪商纷纷要求追加保证金,但未能得偿所愿,只能开启强制平仓。

受此影响,野村证券预计其美国子公司巨亏20亿美元,其原因或在于,周五中概和美国媒体股连续爆仓焦点基金tengyue和Bill Hwang旗下Archegos Capital的账户都开在野村证券。

而Bill Hwang的另一大“金主”——高盛,早在上周五就已经开始砸盘逃命,一整天下来,交易员电话打个不停。

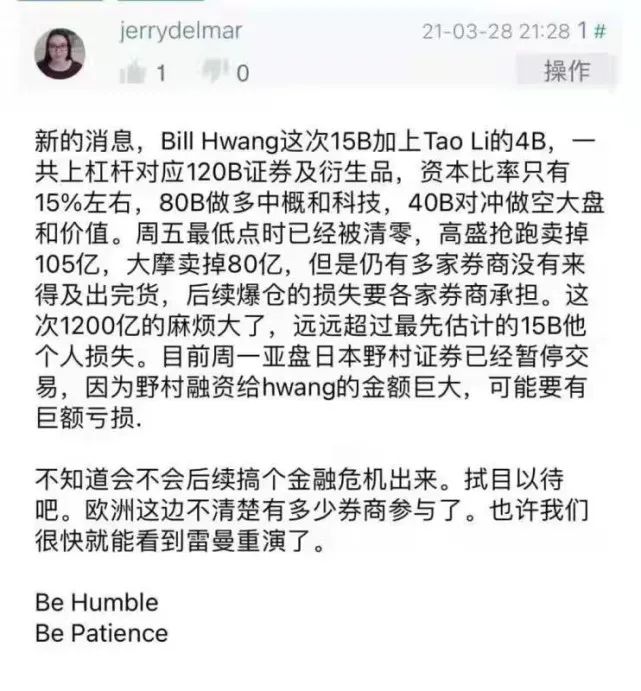

周日,有未经证实的市场传言称,Bill Hwang和tengyue的Tao Li此次一共造成了1200亿美元的“麻烦”,后续爆仓的损失要各家券商自己承担,“也许我们很快会看到雷曼重演”。

发生了什么?

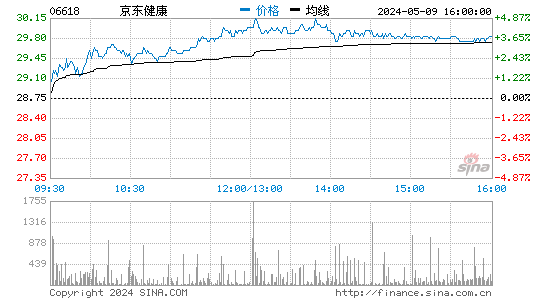

上周五,腾讯音乐、爱奇艺、唯品会、跟谁学、百度等热门中概股毫无征兆惨遭血洗,ViacomCBS和Discovery这两只北美传媒股同样遭受重挫。

根据最初的市场传言,这一暴跌行情源自某大型基金爆仓。随后又有报道称,有基金通过高盛挂出多只热门股巨量卖单,出售是由“强制去杠杆”引发的。

据彭博和英国《金融时报》的报道,这次神秘抛售的总金额达到190亿美元,导致相关股票市值蒸发330亿美元,约合2159亿元人民币。

另有消息人士称,此前的暴跌行情引发重仓ViacomCBS和Discovery的一只基金——Bill Hwang旗下Archegos Capital被某一投行要求追加保证金,随后又有其他投行提出了类似的要求。

然而,Archegos Capital拿不出新的资金,因此该基金的部分持股就被强制平仓。

其中,仅高盛一家,就卖了105亿美元,包括累计66亿美元的百度、腾讯音乐和唯品会,以及累计39亿美元的ViacomCBS 、Discovery 、Farfetch Ltd.、爱奇艺和跟谁学。

彭博援引从高盛流出的电邮内容称,涉及的股份包括1000万股百度,报价185美元;腾讯娱乐5000万股,报价17.6美元;唯品会3200万股,报价27.6美元。

另外,其余的抛售由摩根士丹利执行,大摩当天早些时候出售了价值40亿美元的股票,下午又出售了价值40亿美元的股票。

“但他给的钱实在是太多了”?

从某种意义上来看,这一次史诗级踩踏,与Bill Hwang和原先看不上他、随后又将其奉为上宾的高盛,其实脱不开干系。

作为曾经纵横港股市场的投资大佬,Bill Hwang曾在承认涉嫌内幕交易之后,将旗下战绩辉煌的Tiger Asia Management转型为家族投资基金Archegos Capital,采用高杠杆的多空策略继续在美股市场上厮杀。

很快,Archegos Capital成为了又一只“巨鲸”,每年都要向交易商支付数千万美元的佣金。

如此一来,高盛股票部门十分眼馋:既然都是要交钱,怎么只交给摩根士丹利和瑞信,不交给我们高盛呢?

然而,据彭博社引述的知情人士透露,就在股票部门意图将Bill Hwang招揽为自家客户的时候,高盛合规部门却出手阻止了这件事,理由也很简单:这人有过内幕交易的黑历史。

值得注意的是,那时正是在2018年,当时的高盛饱受马来西亚1MDB丑闻困扰,正在努力挽回自己的名誉。因此,拒绝与Bill Hwang进行业务往来,似乎也是情有可原。

不过,高盛的坚持并未持续很久。

彭博社称,在过去两年半的某个时候,高盛终究是改变了对Bill Hwang的看法,不仅将其从黑名单上删除,还成为了他最大的贷款方之一,为其提供了一条数十亿美元的信贷渠道。

高盛为何突然态度逆转?确切的原因,目前尚未可知。

但有评论称,有一种可能性是,高盛认为,Bill Hwang内幕交易事件已经过去十年了,他受的惩罚够久了,可以放出来了。