原标题:杰瑞股份:客户付款周期长现金流承压,三季度陷入“失血”状态

近日,烟台杰瑞石油服务集团股份有限公司(以下简称“杰瑞股份”)以电话会议的方式接待64家机构的调研,其中南方基金、诺安基金、鹏华基金等23家基金管理公司,中信证券、安信证券、银河证券5家证券公司,中意资产、中国人寿资产、中国人保资产、太平资产管理4家保险资产管理公司进场调研。近六个月以来,杰瑞股份的最低价出现在11月2日,股价为25.03元/股,截至2月25日,杰瑞股份的收盘价为43.3元/股。

2020年三季度,杰瑞股份的营业收入为54.24亿元,同比增长27.91%;净利润为11.15亿元,同比增长23.18%。但其业绩增长背后,杰瑞股份2020三季度陷入“失血”状态,经营性净现金流为-10.05亿元。此外,杰瑞股份表示,储备如电驱压裂成套设备所需部件等综合影响导致其现金流承压。

观其行业表现,国际油价暴跌对油气行业具有一定的影响,杰瑞股份的电驱压裂设备受此影响,尚未有海外订单。未来随着国际油价持续走高,油价上升传导至油服公司、设备公司会存在滞后期。

一、64家机构调研23家基金公司进场,三季度陷入“失血”状态

近日,杰瑞股份以电话会议的方式接待64家机构的调研。其中,南方基金、诺安基金、鹏华基金等23家基金管理公司对其进行调研,中信证券、安信证券、银河证券、中信建投、财通证券5家证券公司对其进行调研,中意资产、中国人寿资产、中国人保资产、太平资产管理4家保险资产管理公司对其进行调研。

调研当日,即2月19日,杰瑞股份的收盘价为50.94元/股,2月22日收盘价为51.98元/股,2月23日收盘价为48.9元/股,2月24日收盘价为44.01元/股,截至2月25日,杰瑞股份的收盘价为43.3元/股。

近六个月以来,杰瑞股份的最低价出现在11月2日,股价为25.03元/股,随后呈震荡走高的趋势。

回溯历史。杰瑞股份成立于1999年12月10日,后于2010年2月5日登陆深圳证券交易所。杰瑞股份从事的主要业务是油气田设备及技术工程服务,产品和服务主要应用于石油天然气的勘探开发、集运输送等,属于石油天然气设备制造及服务行业范畴,俗称为油气田服务。

从产品分类来看,杰瑞股份的超七成收入来源于油气装备制造及技术服务。

2018-2019年,杰瑞股份油气装备制造及技术服务的收入分别为32.68亿元、52.11亿元,占当期营业收入的比例分别为71.09%、75.26%。同期,杰瑞股份维修改造及贸易配件的收入分别为10.33亿元、13.07亿元,占当期营业收入的比例分别为22.47%、18.88%。

从销售区域来看,杰瑞股份超两成收入来源于国外,且2019年国外收入占比有所下降。

2017-2019年,杰瑞股份来源于国外的销售收入分别为13.77亿元、19.87亿元、20.06亿元,占当期营业收入的比例分别为43.19%、43.23%、28.96%。

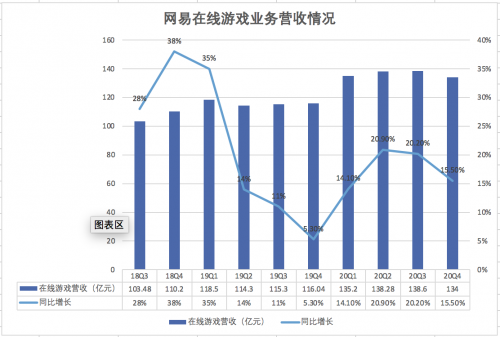

业绩方面,2017-2019年,杰瑞股份实现的营业收入分别为31.87亿元、45.97亿元、69.25亿元,2018-2019年分别同比增长44.23%、50.66%。

同期,杰瑞股份实现的净利润分别为0.68亿元、6.15亿元、13.61亿元,2018-2019年分别同比增长807.57%、121.16%。

而2020年三季度,杰瑞股份的营业收入为54.24亿元,同比增长27.91%;净利润为11.15亿元,同比增长23.18%。

值得注意的是,2020年三季度,杰瑞股份陷入“失血”状态。

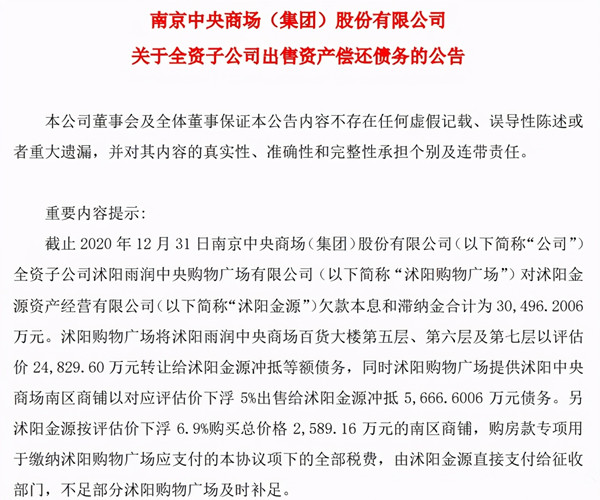

2017-2019年及2020年三季度,杰瑞股份经营活动产生的现金流量净额分别为4.44亿元、0.45亿元、2.33亿元、-10.05亿元。

同期,杰瑞股份的毛利率分别为26.8%、31.65%、37.37%、37.68%。

2017-2019年,杰瑞股份扣非后加权平均净资产收益率分别为0.11%、7.2%、14.91%。

二、客户付款周期长现金流承压,国际油价上升油服公司或迎“滞后期”

从杰瑞股份机构调研可得知,2020年年初,国际油价暴跌对油气行业具有一定的影响,其中杰瑞股份具有技术领先优势的电驱压裂设备,受到油价暴跌影响尚未有海外订单。此外,杰瑞股份基于目前市场判断及公司未来战略考虑,其受储备如电驱压裂成套设备所需部件等综合影响,现金流或承压。

不仅如此,去年在行业不景气的情况下,杰瑞股份产品价格相对稳定。随着国际油价持续走高,油价上升传导至油服公司、设备公司会存在滞后期。

关于杰瑞股份近期经营情况介绍,目前公司基本面没有发生变化,生产经营都正常推进。2020年年初以来,受疫情影响,国际油价暴跌,WTI甚至出现负油价,对油气行业影响较大。公司积极应对不利局面,在严格落实防疫要求的原则下,销售人员克服困难到达国内外重点销售区域积极获取订单;此外,公司组织生产保供应保交付,在行业不景气的情况下,公司以优质产品及服务赢得客户信赖,维持产品价格相对稳定。截至2020年三季度公司营业收入同比增长27.91%,归属于上市公司股东的净利润同比增长23.18%。

海外拓展方面,公司具有技术领先优势的大功率涡轮压裂设备及电驱压裂设备主要用于非常规油气(页岩油及页岩气)资源开发,其中成套涡轮压裂设备已于2020年12月按期交付美国客户并验收成功,目前公司也正在积极与客户沟通争取新的订单。

电驱压裂设备受到油价暴跌影响尚未有海外订单,但随着国际油价持续走高,北美页岩油气勘探开发逐渐走出低谷开始活跃,具有竞争力的电驱压裂设备也迎来了市场机会。但是,油价上升传导至油服公司、设备公司会存在滞后期。

1、公司涡轮和电驱压裂设备的技术领先情况?

答:2013年,公司在行业内率先研发成功大功率车载涡轮压裂设备,其中核心部件5000马力压裂柱塞泵为当时全球功率最大的压裂柱塞泵,也确立了公司在行业内技术领先优势。2019年公司研发制造的全球首个半挂车载大功率涡轮压裂设备开始在美国试用,2020年在美国成功交付了首套涡轮压裂车组,从此开启了北美压裂装备的新时代。另外,公司研发成功的7000马力压裂柱塞泵已经成功应用于电驱压裂设备,已经形成了5000型、7000型以及双机双泵10000型多系列电驱压裂设备,其中7000型以及10000型的电驱压裂设备全球领先。

2、在北美,公司的大功率涡轮及电驱压裂设备与美国本土电驱压裂设备比较有何优势?

答:压裂设备的核心部件之一为压裂柱塞泵,公司在全球率先研发出5000马力及7000马力压裂柱塞泵并成功应用于涡轮压裂设备及电驱压裂设备,与美国本土电驱压裂设备比较具有技术领先优势及成本优势。

3、公司业务是否和油价相关?假如油价重新低迷是否会严重影响公司业绩?

答:公司目前主营业务为油气装备制造及技术服务、维修改造及贸易配件销售、环保服务等。海外业务与油价关联度比较紧密,国内业务与油价关联度较低。2020年尽管国际油价暴跌,但在国家能源安全战略的推动下油气资源增储上产带来了机会,国内原油产量同比增长1.6%左右,天然气产量增长9.8%,其中页岩气产量增长30%以上,从而对公司业务产生积极的影响。

国家能源局召开2021年页岩油勘探开发推进会,明确将加强页岩油开发列入“十四五”发展规划,对公司业务也有促进作用。近几年公司产品线增加,产品在海外的品牌知名度持续提升,对油价下跌的抵抗力有很大提升。且据目前国内外主流研究机构的判断,今年随着疫情好转,国际油价不会像去年大幅波动,行业景气度会有所回升。

4、公司采取哪些措施改善现金流?

答:公司设备订单增长,如柴油驱动压裂设备及涡轮压裂设备等需要采购大量原材料,尤其是国外进口部件因交货期长,需要提前订货并预付货款;同时国内主要客户三大油公司及其下属子公司因其确认收货流程复杂,付款审批程序比较严格,实际确认收入、执行付款周期长;另外,公司基于目前市场判断及公司未来战略考虑,公司储备如电驱压裂成套设备所需部件等综合影响导致公司现金流压力较大。随着公司电驱压裂等电驱设备发展,会降低海外部件采购金额;同时随着公司海外市场开拓,海外市场占公司营收比重提升,现金流预计会得到改善。注:电话交流过程中,公司交流人员与投资者进行了充分的交流和沟通,严格按照有关制度规定,没有出现未公开重大信息泄露等情况。