原标题:多家银行房贷被曝暂停,2021,该来的总会来

图片来源:摄图网

图片来源:摄图网编者按:本文来自微信公众号网易财经(ID: money-163),作者财经小编,创业邦经授权转载。

2020年最后一个月,银保监会主席郭树清写下一句话:

房地产是现阶段我国金融风险方面最大的“灰犀牛”。

2020年最后一天,一份“限贷令”在A股收盘后,踩线到来。年还没跨,楼市第一枪就已打响。

2021年第一个月,站在这座名为“房子”的围城里的人终于相信,该来的,总会来的。

01 多家银行暂停按揭贷款

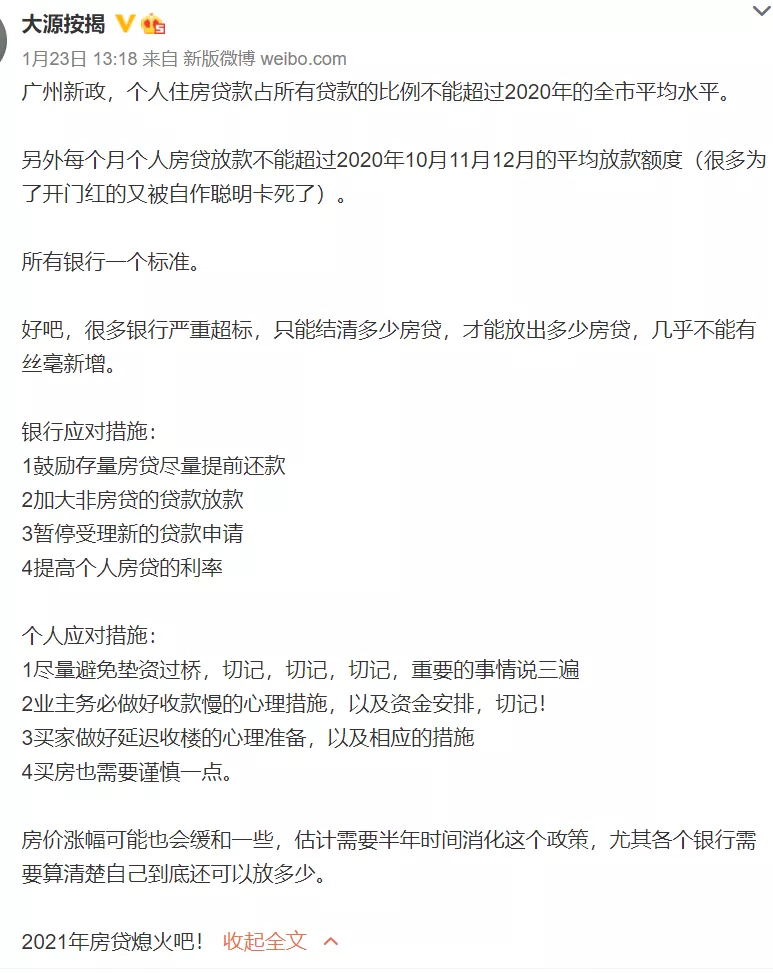

24日,有大V通过微博爆料称,“广州新政,个人住房贷款占所有贷款的比例不能超过2020年的全市平均水平。”同时,该大V爆料称,在此情况下,所有银行应对的措施是“暂停受理新的贷款申请”。

而据21世纪经济报道称,招商银行深圳分行、广州分行及其下辖省内各家分支行已于一周前暂停按揭贷款放款,前端业务层面口径为:“节制接单”。

光大在深圳地区已经暂停按揭贷款,广发银行则表示不接单,其合作的其他银行目前审批、放款基本正常,从房贷大头四大行的表现看,放款周期约在一个月左右,目前比较难保证。

另据红星新闻报道,一位广发银行的工作人员证实称,“不是‘停贷’,是所有银行没有贷款额度了,你们要买房贷款的话只有等。”

广发银行在当地负责房贷业务的陈经理称,“现在可以申请到房贷,只是需要等待。”对于上述传闻,该经理称,“不是停贷,而是银行的贷款额度受限。”该经理解释称,“所有银行都一样,由于国家划了红线,房贷贷款额度不能超过一定的比例,一旦超过了就不能放款。”

陈经理提醒,不会像以前那样,银行可以随便发放贷款额度,“银行的存量贷款有一个红线,不能超过多少比例,一旦超额了就不能放款。”

最后,陈经理表示,“目前没有任何解决的办法,只能等待。我们银行暂时没有额度,你可以问一下其他银行。”

02 央行发出“限贷令”超万亿房企债务将到期

上述的一切转变,都来自2020年最后一天的一份文件。

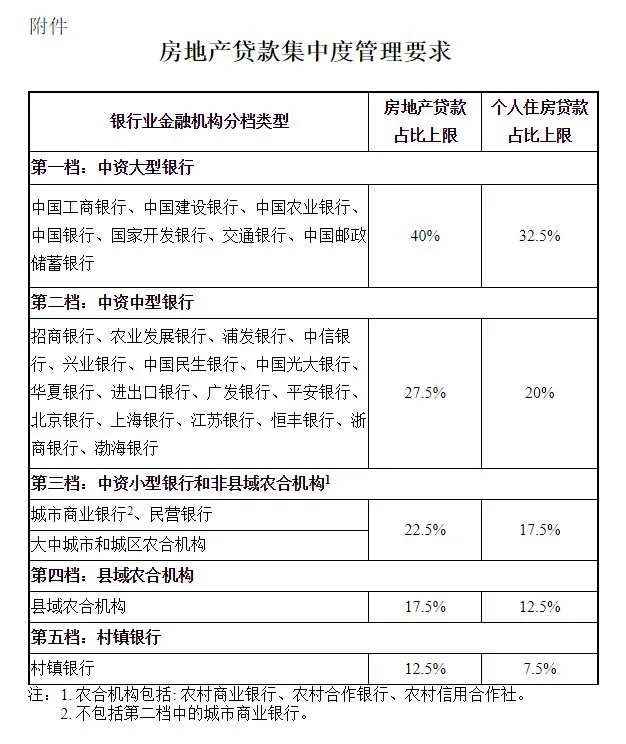

2020年12月31日,A股收市后,央行联合银保监会发布《关于建立银行业金融机构房地产贷款集中管理制度》,将银行分为五档,并设立区别性的“两条红线”指标:

第一条红线是房地产贷款占比,指一家银行全部房地产类贷款(包括个人住房贷款、企业房贷)占其全部贷款的比重。

第二条红线是个人住房贷款占比,指个人住房贷款余额占一家银行全部贷款比重。

这意味着,无论个人按揭贷款还是房企贷款全面受限。

央行、银保监会在上述管理制度中将银行分为5个档次,其中,第一档为中资大型银行;第二档为中资中型银行;第三档为中资小型银行和非县域农合机构;第四档为县域农合机构;第五档为村镇银行。

据国盛证券统计:

第一档银行中,工行、建行、中行、邮储银行个人住房贷款占比分别为33.71%、36.73%、39.19%、33.64%,超出上限32.5%;建行、中行房地产贷款合计占比分别为41.72%和50.01%,超出上限40%。

第二档银行中,招行、中信银行、兴业银行个人住房贷款合计占比分别为25.49%、20.83%、26.93%,超出上限20%;招行、中信银行、浦发银行、兴业银行房地产贷款占比分别为34.25%、28.06%、28.73%、35.30%,超出上限27.5%;

第三档银行中,杭州银行、成都银行、郑州银行、青岛银行、青农银行均出现不同程度“踩线”。

按照该统计,大行中,中行压降房地产贷款规模压力较大,股份行中,招行和兴业压力不小。

根据《21世纪经济报道》,某大行西南地区对公信贷业务人士表示,大行总体来说对房企贷款早有压缩,审批一直很严格,新规对大行或是利好。

与此同时,2021年,超万亿房企债务将到期。房企融资进一步受阻、现金流趋紧已注定。

根据贝壳研究院近日发布的报告称,2021年房企到期债务规模(不含2021年将发行的超短期债券)预计将超过1.2万亿元,同比增长36%,并历史性地突破万亿大关。“三条红线”+房地产贷款新规叠加偿债压力,将使房企迎来现金流最紧张的时段。

已露端倪的是,房企通过债务置换缓解债务压力自救。

根据《21世纪经济报道》报道,部分地方政府和银行在尝试救助房企,甚至采取更为升级的“置换”手段。

华北某大行信贷业务人士告诉21世纪经济报道记者,房企续贷现在已收紧,审批放款均放缓。但上周开始,其所在省已有几个城市的地方政府和房企合作,试图通过地方政府融资平台向银行贷款,置换房企到期债务,以缓解房企现金流紧张状况。

具体来看,明面上看,地方政府没有出面主导,银行与项目方洽谈时,对方也不会提政府背书,但银行是看着政府背景才对接。比如目前正在推进的一个项目,是由当地城投公司和当地头部房企交叉控股共同成立的项目公司,投资某医院搬迁项目。该项目总投资数十亿级,该分行审批额度占比超2/3,银行会严格按照项目进度分批拨款,但项目公司拿到贷款后,有空间操作进行再投资,主要用途就是置换房企的非银债务。

“因为监管部门对于银行债务审查会非常严格,但对非银短期债,还有一定的操作空间。通常城投公司在项目公司成立之前,已经筹措到项目资金,通过成立项目公司并拿到项目贷款,就有了‘置换’旧债的资金,并将债务从房企转移到了城投公司。房企通过这种方式置换短期债务,目的就是不碰三条红线,维持现有份额。”该人士进一步表示。

而银行和政府平台之所以默许这种操作,很大程度上来自于帮助房企活下去。

“房企拿到置换的资金并非盲目扩张或继续乱投资,只为活下去。在多个地市,这样的试点解决方案正在铺开。对银行和地方政府平台来说,这样的方式或许存在风险,但还款来源是新项目,地产公司在新的医疗城和轻轨周边都囤积了地块,新项目一方面可以‘置换’旧债,另一方面也将有望带动周边地产升值,获得稳定的收入来源,进而改善房企现金流。”该人士直言,该方法对于现阶段缓解房企燃眉之急确有“疗效”。

03“三道红线”+“两道红线”为何接连落地?

中国楼市,已经有了“五道红线”。

根据《国民经略》分析,房贷“两道红线”,针对的是银行和购房者,旨在收紧消费者购房的银根,遏制居民加杠杆的浪潮,防止银行出现金融风险。

2020年末,中国的居民杠杆率已经超过60%,相比2008年的18%,翻了3倍多。这一数字,已经超过国际平均水平,正在赶超发达国家;而增速之快,则位居世界前列。

显然,稳杠杆,或者说防范金融风险,已经成为当务之急。

房企融资“三道红线”,针对的是房企。

只要负债过高,一律限制新增融资。这一政策,旨在刹住开发商疯狂加杠杆的惯性,防止出现 “大而不能倒”的局面。

随着房企“三道红线”落地,一众以高负债、高杠杆著称的房企,被套上了紧箍咒,不得不走向降负债之路。

地产“三道红线”+“两道红线”的出台,标志着中国楼市调控的转向。

过去的楼市调控,限购、限贷、限价、限售作为四大基本盘。随着地方各种试探性松绑不断,这些举措在市场面前越来越捉襟见肘。

如今楼市调控,开始直接针对房企、银行和购房者。限制房企融资,限制房贷额度,限制银行信贷,不一而足。

众所周知,信贷是楼市的“七寸”。一旦失去信贷支持,高房价将成无源之水。

这些举措,无疑正在逐步触及高房价的根源。

值得一提的是,根据《米宅》,房地产贷款集中度管理制度有个很大的例外就是住房租赁行业。

为支持大力发展住房租赁市场,住房租赁有关贷款暂不纳入房地产贷款占比计算。目前,人民银行正会同相关部门研究制定住房租赁金融业务有关意见,并建立相应统计制度,届时对于符合定义的住房租赁有关贷款,将不纳入集中度管理统计范围。

虽然长租公寓爆雷快赶上P2P,虽然住房租赁行业举步维艰,但国家对住房租赁的政策支持贯穿2020年整年,也将贯穿到2021年。

这次又把梯子借住房租赁行业站一站,但能不能站稳还不知道。

说回楼市,“三道红线”+“两道红线”为何接连落地?

银保监会主席郭树清的文章是最好的诠释:

上世纪以来,世界上130多次金融危机中,100多次与房地产有关。目前,我国房地产相关贷款占银行业贷款的39%,还有大量债券、股本、信托等资金进入房地产行业。

可以说,房地产是现阶段我国金融风险方面最大的“灰犀牛”。

有些话不只是讲讲而已。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。