原标题:翼辰实业:“A+H”两地上市,未来面临技术授权风险

2020年12月30日,河北翼辰实业集团股份有限公司(以下简称“翼辰实业”或“公司”)创业板IPO已获深交所受理。本次翼辰实业创业板若成功过会,将实现“A+H”两地上市。

2020年上半年,公司实现营收5.75亿元,同比增长约28%;实现归母净利润1.27亿元,同比增长约41%;铁路扣件系统产品毛利率为43.6%,略高于可比上市公司均值。

目前国内高铁扣件行业的主要参与者为7家规模较大的轨道扣件系统集成商,竞争格局较为稳定,但公司未来仍面临技术授权风险。

“A+H”两地上市 铁路扣件系统产品为公司主要收入来源

翼辰实业的主营业务为铁路扣件系统产品的研发、生产、销售及技术支持、药芯焊丝产品的研发、生产和销售以及轨枕产品的研发、生产和销售,位于河北省石家庄市。铁路扣件系统产品是向高速铁路、普通铁路、重载铁路、城市轨道交通等轨道交通全领域客户提供扣件系统产品。其中,铁路扣件系统产品是公司最主要的收入和利润来源。

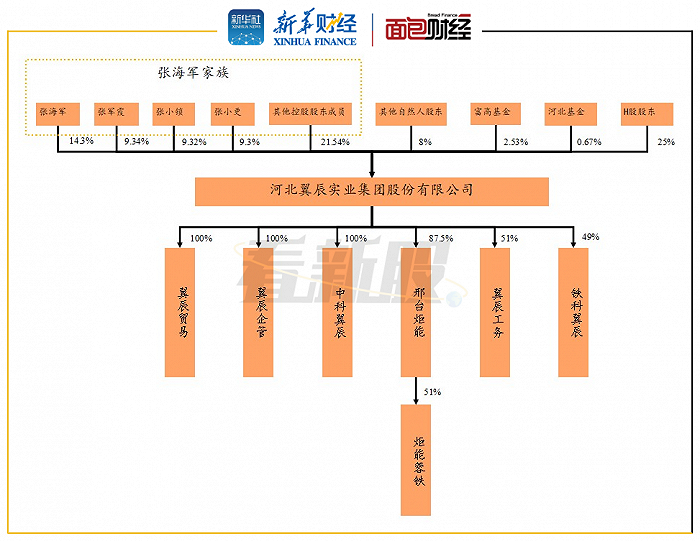

截至招股说明书签署日,张海军持有公司14.3%的股份,实际控制人为张海军家族,合计持股63.8%。2016年12月21日,公司首次公开发行H股票并在香港联合交易所主板上市,股票代码为01596.HK。本次翼辰实业创业板若成功过会,将实现“A+H”两地上市。本次发行前公司股权结构图如下:

图1:翼辰实业股权结构(截至2020年12月30日)

图1:翼辰实业股权结构(截至2020年12月30日)2017年-2020年上半年,公司铁路扣件系统产品占主营业务收入比例分别为86.42%、84.93%、78.17%和77.79%。其中,高铁扣件系统占比分别为56.37%、41.93%、41.2%和52.26%。目前公司主要的高速铁路扣件系统产品包括弹条IV型扣件系统、弹条V型扣件系统、WJ-7型扣件系统及WJ-8型扣件系统。

图2:翼辰实业高速铁路扣件系统示例

图2:翼辰实业高速铁路扣件系统示例信用减值损失减少致净利润增加

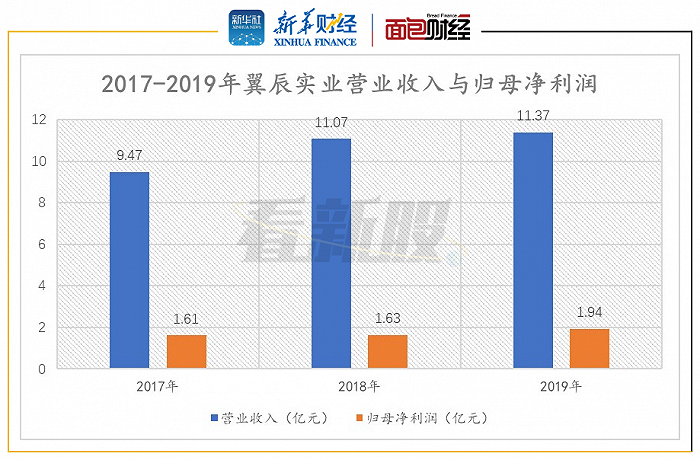

2019年,翼辰实业实现营收11.37亿元,同比增长2.7%;实现归母净利润1.94亿元,同比增长18.93%。2020年上半年,公司实现营收5.75亿元,同比增长约28%;实现归母净利润1.27亿元,同比增长约41%,主要原因是资产减值损失及信用减值损失计提的大幅度减少。

图3:2017年-2019年翼辰实业营业收入及归母净利润

图3:2017年-2019年翼辰实业营业收入及归母净利润2019年3月,翼辰实业以交易对价1.4亿元收购邢台炬能87.5%的股权。邢台炬能的主营业务为铁路轨枕的研发、生产和销售,邢台炬能在本次收购完成后成为公司的控股子公司。双方在股权转让协议中约定了业绩承诺条款:2019-2021年度,邢台炬能经审计净利润不得低于1600万元、1700万元以及1800万元。

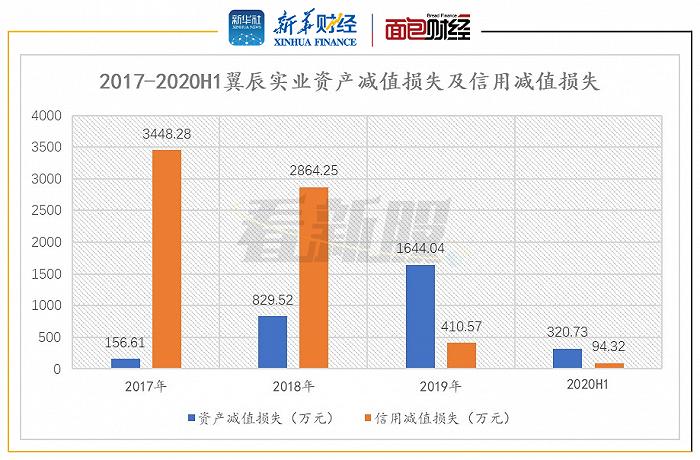

2019年,邢台炬能实现净利润1577.84万元,较业绩承诺数低22.16万元,因此翼辰实业在2019年度确认商誉减值损失1154.1万元。根据中瑞世联出具的资产评估报告,2020年上半年,公司商誉未出现进一步减值迹象,因此报告期内公司未计提资产减值损失。

2018年-2020年上半年,翼辰实业信用减值损失发生额分别为2864.25万元、410.57万元以及94.32万元,逐年减少。

图4:2017年-2020年上半年翼辰实业资产减值损失及信用减值损失

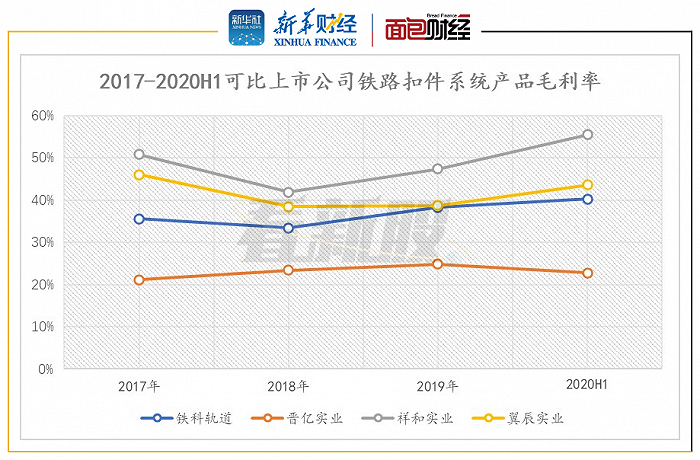

图4:2017年-2020年上半年翼辰实业资产减值损失及信用减值损失2020年上半年,公司综合毛利率为38.26%,较2019年上升3.94个百分点;净利率为22.31%,较2019年上升5.01个百分点。其中,铁路扣件系统产品毛利率为43.6%,较2019年上升4.92个百分点,略高于可比上市公司均值。

图5:2017年-2020年上半年可比上市公司铁路扣件系统产品毛利率

图5:2017年-2020年上半年可比上市公司铁路扣件系统产品毛利率高铁扣件竞争格局较为稳定 技术授权风险尚存

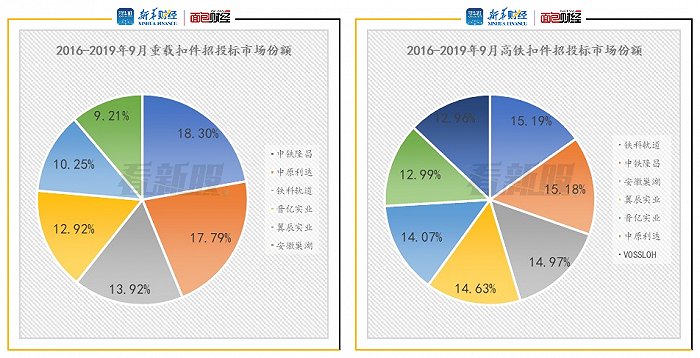

目前国内高铁扣件行业的主要参与者为7家规模较大的轨道扣件系统集成商。根据铁科轨道招股书数据,2016年-2019年9月,七家供应商高铁扣件招投标市场份额在12%-16%之间不等,竞争格局较为稳定。同期翼辰实业高铁扣件招投标市场份额和重载扣件系统招投标市场份额分别为14.63%和10.25%。

图6:2016年-2019年9月铁路扣件招投标市场份额

图6:2016年-2019年9月铁路扣件招投标市场份额高铁和重载铁路的扣件制造商需要获得铁科院铁建所的技术授权,并按照其授权的设计图纸及技术条件进行研发、生产,相关产品才能取得CRCC认证并参与高铁和重载铁路扣件产品的招投标。目前铁科院集团铁建所授权对象包括翼辰实业、铁科轨道、安徽巢湖、晋亿实业、中铁隆昌和中原利达等六家企业。

图7:同行业可比公司铁路扣件系统产品及技术来源

图7:同行业可比公司铁路扣件系统产品及技术来源2019年4月,铁科院集团铁建所与铁科轨道之间就扣件领域业务边界进行了明确的划分,铁建所不从事高速铁路和重载铁路扣件系统有关的产品设计、工艺开发、产品制造、材料配方等技术研发业务。

本次业务边界划分之后,铁科轨道自主开展与扣件相关的研发活动。未来,若铁科轨道自主研发形成的相关技术是基于铁建所现有授权技术的改进,在保证我国高铁安全性和产品供应稳定性的前提下,铁科轨道届时将自主决定是否授权他人使用。若新产品的设计图纸及技术条件未授权给发行人使用,则可能会对公司经营情况造成不利影响。