原标题:荣昌生物再度上市,无业务冲击A股为“补血”? 来源:招股说明书

2021年7月14日,荣昌生物研发的维迪西妥单抗用于治疗HER2过表达局部晚期或转移性尿路上皮癌患者的新药提交上市申请,正式获国家药监局受理。

2021年7月2日,《以临床价值为导向的抗肿瘤药物临床研发指导原则(征求意见稿)》公布,主要针对于抗肿瘤药物研发的安全性和有序开发提供了指导,其中提到“新药研发应以为患者提供更优的治疗选择为最高目标,当选择非最优的治疗作为对照时,即使临床试验达到预设研究目标,也无法说明试验药物可满足临床中患者的实际需要,或无法证明该药物对患者的价值”,对新药的研发和试验提出了更高的标准要求。

作为研发治疗肿瘤等疾病的创新性生物药物的荣昌生物制药(烟台)股份有限公司(下称“荣昌生物”,09995.HK),公司已于2020年11月9日在港交所上市,在2021年6月21日又向上交所提交了招股说明书,计划在H股和A股市场挂牌上市。如此接连着眼于资本市场,荣昌生物到底在关注着什么?

未知的商业化市场

荣昌生物成立于2008年7月4日,前身为荣昌生物工程,是由烟台荣昌制药股份有限公司(下称“荣昌制药”)和房健民分别以美元出资65%和35%设立的外商投资企业。公司的使命是针对自身免疫、肿瘤、眼科等重大疾病领域,发现、开发、生产及商业化创新性生物药物,满足全球患者尚未被满足的临床需求。

目前,荣昌生物产品尚处于研发阶段,因无产品商业化而没有主营业务收入。从2018年、2019年到2020年其他业务收入分别为1327.53万元、482.48万元和304.43万元,逐年降低。此外,2020年的研发投入占营业收入比例为15301.37%。

据荣昌生物向上交所提交的招股书显示,公司已开发20余款候选生物药产品,其中10款处于商业化、临床研究或临床研究申请阶段。6款产品进入临床试验阶段,两款产品进入商业化阶段、4款产品处于临床研究阶段。

公司的核心产品为泰它西普(研究代号 RC18)、维迪西妥单抗(研究代号 RC48)与 RC28。其中,RC18和RC48正处于商业化阶段,RC28处于Ib/II 期临床阶段。

泰它西普用于治疗如系统性红斑狼疮等自身免疫性疾病,目前占领了两款全球系统性红斑狼疮创新生物药中的一个位置,主打双靶点等创新型设计。而另一个已上市的创新药为贝利尤单抗,来自世界领先的制药业巨擘葛兰素史克公司,已于2019年获得国家药监局的批准上市,成为国内首个获批用于治疗系统性红斑狼疮的生物药。其次,据招股书显示,单就治疗系统性红斑狼疮创新生物药的研发赛场上,国内现有5款创新生物药处于临床试验阶段,美国有两款处于III期临床试验。

虽然泰它西普用于治疗系统性红斑狼疮于 2021 年 3 月在中国获附条件批准上市,但面对已在国内获得一定市场的贝利尤单抗以及不断流入的市场竞争者,公司药品上市后的市场份额与经营现状等都受到了不少的威胁。

而对于另一个已处于商业化阶段的维迪西妥单抗,是公司研发的新型抗HER2肿瘤ADC产品。通俗来讲,HER2癌基因抑制了肿瘤细胞的凋亡,反而增加了侵袭力,促进了肿瘤细胞的增殖。通过抗体药物偶联物平台,也就是ADC药物,选择性地与肿瘤细胞中的HER2等相关特异性抗原结合,以发挥作用。据公司披露,维迪西妥单抗用于治疗胃癌,于2021年6月在中国获附条件批准上市。维迪西妥单抗用于治疗尿路上皮癌的药物,上市的申请于2021年7月14日获国家药监局受理。

值得注意的是,ADC药物是当前国内外抗体药物研发的热门技术之一。传统的ADC技术具有毒性高、异质性高的缺点,而荣昌生物号称维迪西妥单抗成为我国第一个进入临床研究阶段的ADC药品,目前仍有试验在进行中的状态。

反观国内的ADC市场,杭州多禧生物科技在2019年有对ADC药物研究的公开信息,浙江医药也于7月12日公开了同类药物的试验信息。毫无疑问,荣昌生物具有一定的先发优势,但在市场份额和市场推广等方面仍将面临一定的竞争压力。

(选来源:药物临床试验登记与信息公示平台填)图片描述

其次,就胃癌的用药市场来看,当前的曲妥珠单抗和阿帕替尼基本都能实现相应的药效。对于新型创新药的治疗效果和市场份额,以及药品商业化进程,《思维财经》向荣昌生物求证,不过对方尚未置评。

靠外部资金存续的运营

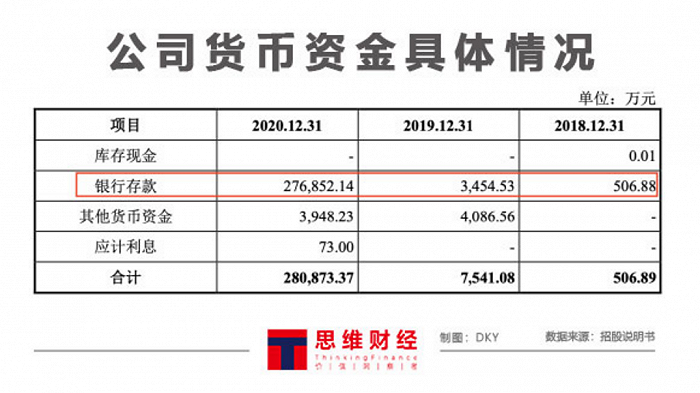

经荣昌生物的资产负债表显示,公司的货币资金由2018年的0.05亿元增至2019年的0.75亿元,并大幅增至2020年的28.09亿元,其他的资产类项目均在2020年报告期内出现了大幅提升。通过明细可以看到,货币资金的增加主要来源于银行存款。据招股书披露,公司2019年的增长主要来源于烟台银行6000万元的短期借款,而2020年存款余额的增加是由于荣昌生物在H股的上市筹集到大量的资金。这也表明,通过公司在港股的上市确实填补了部分的资金短缺。

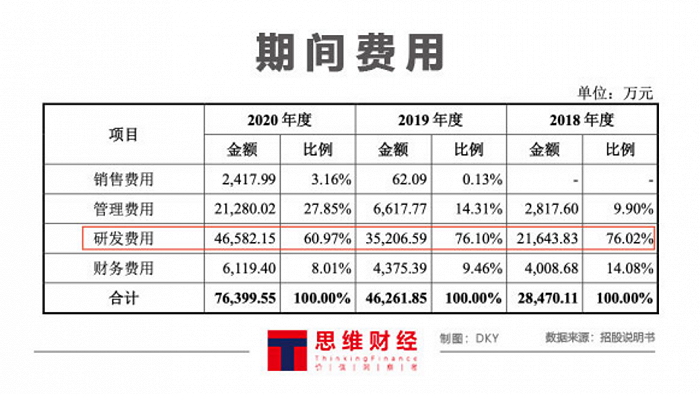

利润表显示,在营业收入不增反降的同时,费用类项目金额仍在大增,尤其是2018、2019和2020年的研发费用占总支出(销售费用、研发费用及管理费用)比例分别为88%、84%及66%。但是,对于还没有产品投入商业活动的荣昌生物来说,亏损正在逐年增加,2020年的营业亏损达到了7.04亿元,近三个年度的报告期内公司的亏损总额约达到14亿元。

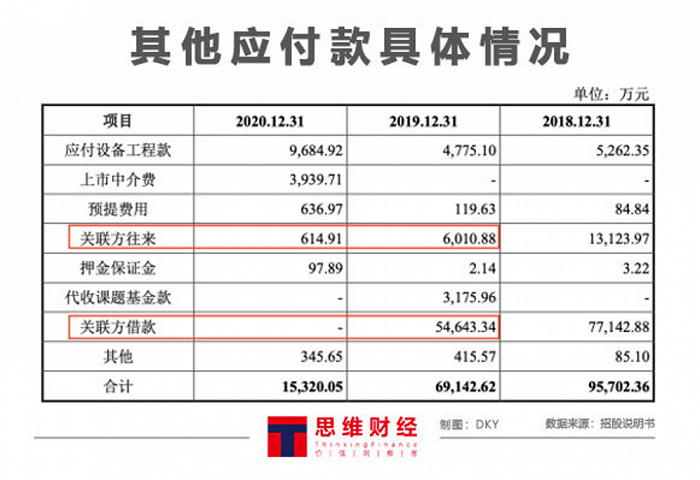

然而,相比于资产和费用的大增,负债类科目却表现出了下降的态势。其中,降幅明显的其他应付款由2019年的6.91亿元降至2020年的1.53亿元,仍占负债总额的29.29%。下降的主要原因系公司偿还关联方往来和借款。

值得注意的是,荣昌生物与其母公司荣昌制药存在资金拆借往来情况,且存在票据拆借、转贷、银行账户归集等财务内控不规范的情形,用以取得营运资金支持自身日常的研发及经营活动。据招股书具体披露,荣昌生物声称与荣昌制药曾存在无真实交易背景的票据拆借情形,且已于2019年3月末到期解付。此外,荣昌生物参与荣昌制药设置的银行账号归集,当在此账号下取得或者支出资金时,通过“银行存款”与“其他应付款”进行借贷记录。

因此,在港股上市之前,荣昌生物主要靠母公司提供资金来源和银行借款以维持日常运营状况。而在上市后,公司经营开销和大额的研发费用更多依赖的是资本市场的资金流入。正如招股书中表明到募集资金主要用于当前众多且长期性的药物研发项目的建设。

筹资过后如何“造血”

2020年11月9日,荣昌生物于港交所上市,发行价为52.10港元,募资净额为37.77亿港元。截至7月20日16:00收盘价为104.60港元,在发行初期呈上升趋势后,当前处于波动的态势。可以看到,交易首周成交量4838.42万股,但到上市第二周交易量急剧下降,仅为800.05万股。截止至7月16日,荣昌生物的周交易量为327.03万股。在距离首次上市后仅约半年的时间,公司于2021年6月21日又向上交所提交了招股书。

由此次向上交所提交的招股书显示,公司筹集资金用途主要为投入生物新药产业化、补充营运资金等项目。但根据2020年荣昌生物向港交所提交的招股书表明,约50%的筹资款项用于药物的临床开发及商业化,约25.0%用于拨付建设新生产设施以扩大商业生产产能。而约15%的资金用于偿还荣昌制药本金总额及利息约5.06亿元的借款,剩余的10%用于一般企业及营运资金用途。

其次,从企查查数据可以看到,荣昌生物在上市前从2019年至2020年底前后进行了5轮融资,在最后一轮获得了2.28亿美元的融资额,投资机构包括高瓴、中国生物制药、经纬中国等资本。

因此,在产品正式投入市场之前,荣昌生物似乎仍需要大量资金的支持。正如荣昌生物在招股书中也表明“若公司无法及时获得足够资金,则可能对候选药物的研发、生产或商业化进程造成不利影响,进而影响公司业务的持续发展。”

荣昌生物何时实现主营业务收入,新药的市场认可度如何,再度上市后的资本市场又有何反响,相信不久后答案就会揭晓。