原标题:奶茶原料第一股佳禾食品:植脂末通向新茶饮的「十字路」

核心内容

1、连锁的奶茶生意如何更赚钱?

2、植脂末作为饮料添加剂是否走到尽头?

3、佳禾食品未来的增长动力来自哪里?

奶茶已经成为一种消费时尚,根据《2020新式茶饮白皮书》,中国茶饮市场规模接近4420亿元,多个品牌拥有上百家全国连锁门店,赛道头部的喜茶和奈雪的茶估值均早早突破百亿,奈雪港股IPO备受关注,热度长期不减。

然而,通过奈雪招股说明书可以发现,2020年净利率只在0.2%附近浮动,2019年与2018亏损,过去三年中业绩在盈亏平衡线上摆荡。

到底为什么不赚钱呢?

从成本分拆中可以发现,奈雪近三年占比最高的是材料成本,其次是员工成本,两项合计超过65%。且材料成本在逐年上升,截至2020年9月,材料成本已高达38.4%,员工成本则被压缩至28.6%。

奶茶厂商有极强的降成本动力,表现之一是建立自己的上游原材料生产基地,喜茶自建有机茶园,奈雪自建茶园、花园和草莓园,coco、古茗等品牌也拥有自己的果园,现调奶茶品牌纷纷向上游拓展自己的产业布局,既降低供应链上的成本和压力,也把食品安全掌控在自己手中。

不得不将“轻资产”生意做成了“重资产”,奶茶店不遗余力地降成本提高业绩,众品牌被原料“扼住了命运的喉咙”。

那么这些原材料厂商小日子过得如何?一个例子是,即将IPO首发上市的奶茶原材料供应商佳禾食品,净利率由2017年的8.01%提高到2019年的14.79%,2020年受疫情影响也达到了11.26%,远超下游头部企业。

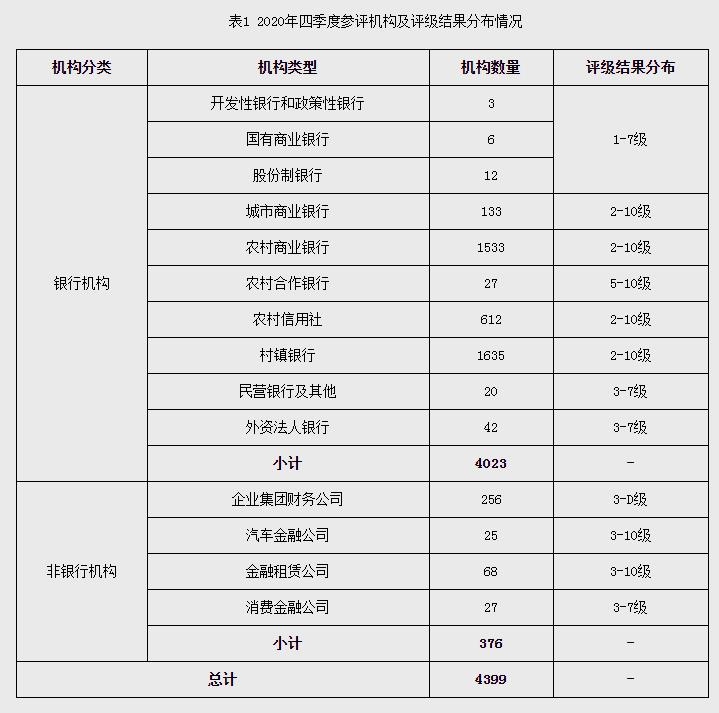

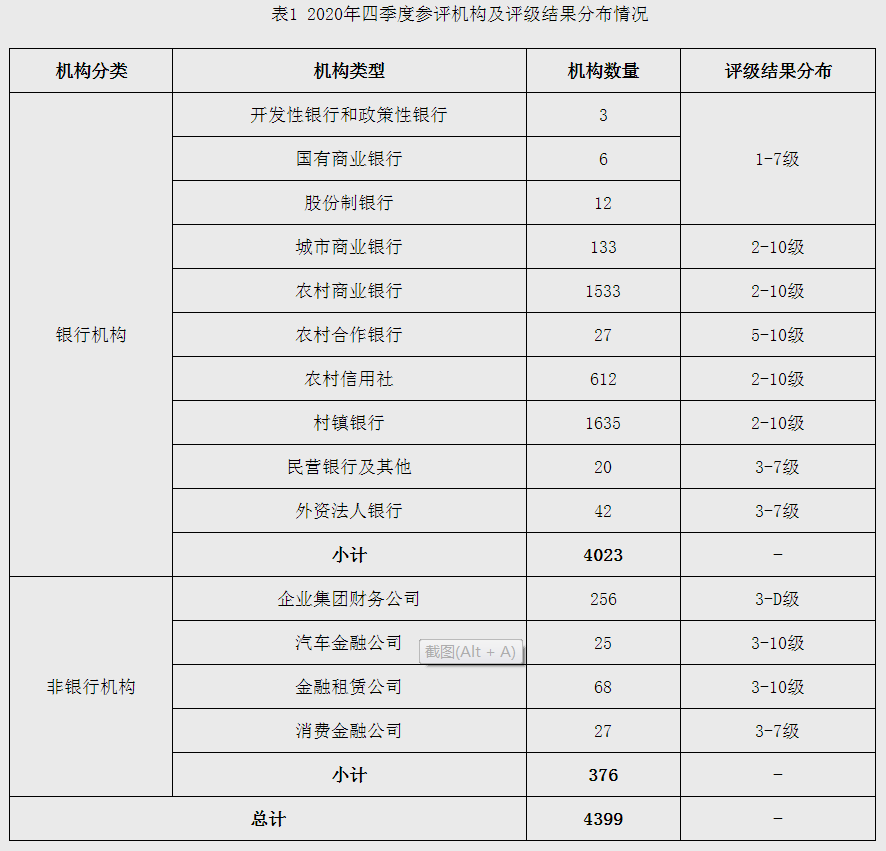

国内植脂末龙头

佳禾食品成立于2001年5月,主营业务为加工生产和销售植脂末,同时也生产速溶咖啡粉,植脂末销售占其营业收入的85%以上。2017-2020年,公司植脂末产品的毛利率分别为29.28%、30.85%、32.78%和29.07%。

植脂末,又称奶精,是以葡萄糖浆、食用植物油、乳粉为主要原料,通过微胶囊化、喷雾干燥等技术工艺制成的粉末型食品配料,具有改善食品内部结构,增香增味,提升口感等功能,通常被用于奶茶、咖啡、烘焙等食品的生产,是现代食品生产加工领域的重要原料。

国外企业有雀巢、奇异鸟公司(Friesland CampinaKievitB.V., Meppel)和超级集团(Super Group),通常不直接在植脂末细分领域参与直接竞争,建立自身植脂末产能只为保障内部供应链完整性和可靠性,服务终端饮料产品。

而国内植脂末生产基地大多位于沿海地带,以无锡超科、江苏皇室和凯爱瑞为代表,三家均为外商投资,分别来自新加坡、菲律宾和爱尔兰。一些本土企业也占据一定市场份额,包括广东文辉、江西恒顶、福建邦领等。

佳禾的产品在国内和国外都有销售,2017-2020年,国内营收占比分别为73.10%、65.91%、74.51%和79.92%,主营业务植脂末产品的订单量有90%以上来自境内,2020年在疫情背景下,这一比例高达97.2%。境外市场主要为东南亚,以新加坡为中心,辐射印度尼西亚等地。

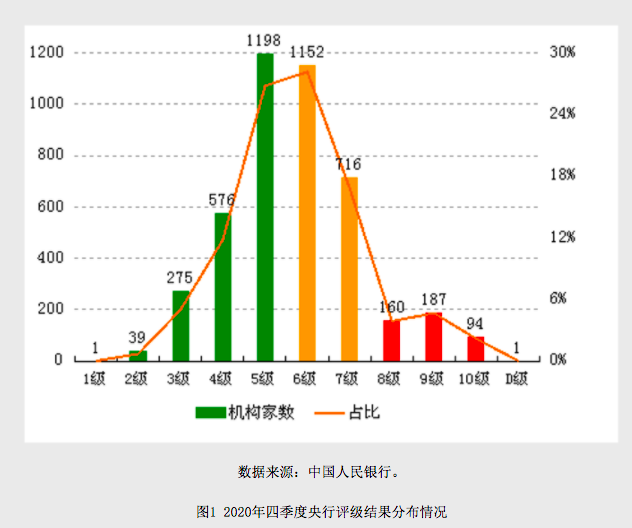

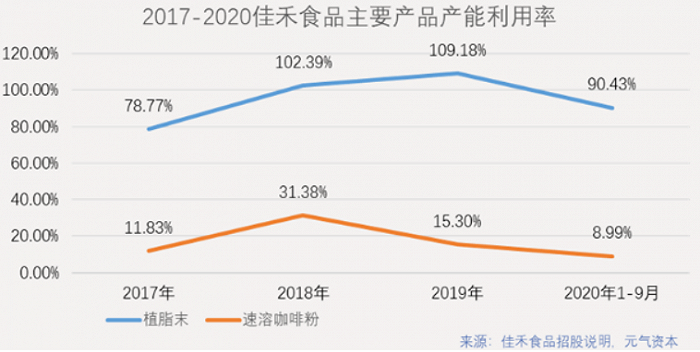

从产业链来看,植脂末下游市场涉及奶茶、咖啡及烘焙等,佳禾主要参与奶茶和咖啡两块业务。植脂末销售在佳禾的主营业务收入中占比较高,2017、2018、2019和2020年前三季度分别为91.65%、85.94%、87.11%和85.15%,总体呈下降趋势,但销售总额排除2020年新冠疫情影响之外稳定增长,产销率维持在100%附近,产能利用率2017-2019年整体上升,分别为78.77%、102.39%、109.18%,2020年受疫情影响略微降低至90.43%,价格水平未见明显波动。

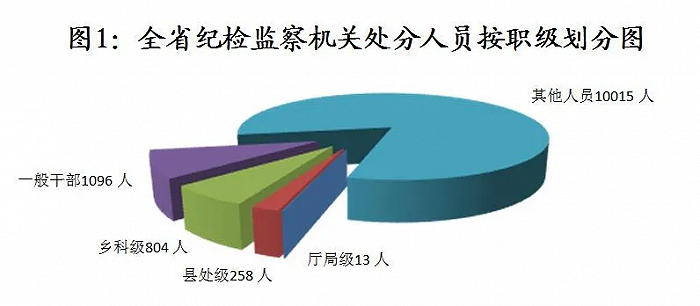

根据招股说明书,公司2018年的植脂末国内市场占有率为14.33%,相较于2016、2017年的市占率17.44%和15.22%略有下滑。然而,截至2020年9月,佳禾订单总量达10.34万吨,已经超过现有产能,境内订单同比增长达13.96%,市占率下降或许可以部分归因于市场供不应求,佳禾不足14万吨/年的产能已见顶,公司也因此在此次募资用途中规划了年产12万吨的植脂末产能提升项目。

消耗这些产能的“大户”,就有统一、香飘飘、娃哈哈、联合利华、CoCo、85°C、沪上阿姨、古茗、益禾堂、蜜雪冰城等众多大家耳熟能详的品牌,公司对于单一客户的依赖性并不高,报告期内前五大客户的累计销售额分别占当期总额的35.70%、31.24%、22.84%和28.91% ,短期内的产品销售不会受到太大影响。

速溶咖啡粉(左)与金猫冷萃咖啡液(右)(来源:晶花旗舰店、淘宝店铺)

佳禾正在着力发展咖啡业务,产品以速溶咖啡粉为主,还包括三合一咖啡饮料和冷萃咖啡液等。2017、2018、2019年的咖啡产品总产量分别为1100、2693、1547吨,产量波动大,且产能利用率不超过三分之一。这也直接导致了咖啡业务相较于植脂末不太如人意的表现,其收入占比未曾突破6%,大部分时间在3%左右波动,并未能有效改善营收结构,且2018年之后营业额大幅下滑,但新品类冷萃咖啡表现亮眼。

佳禾也会涉足一些其他固体饮料的研发及销售,包括自制的固体奶茶、抹茶、植物蛋白等饮料。有趣的是,其他固体饮料等产品这个项目,营业额稳定增长,在收入结构上也占据了越来越重要的位置,从2017年5.92%的占比提升至2020年Q3的11.73%,正可谓“有心栽花花不开,无心插柳柳成荫”。

渠道方面,佳禾采用直销为主经销为辅的模式,现已建立自己的官方直销途径——天猫晶花旗舰店,店内主要销售植脂末、速溶咖啡粉、三合一咖啡以及固体饮料等产品。经销商渠道主要销售冷萃咖啡液、植脂末以及速溶咖啡粉等产品,并与前五大经销商建立了长期稳定的合作关系,报告期内经销渠道的营收占比分别为27.86%、26.49%、24.36%和24.83%。

长期背负「骂名」的植脂末的新认知

20世纪80年代末,植脂末进入中国市场,在经历了从进口消费到自主研发创新的阶段性飞跃后,国内植脂末行业迎来了高速发展的时期,中国食品报发布的数据显示,2020年中国植脂末消费已达64.43万吨,并将于2023年增加到76.82万吨,年复合增长率接近6%。随着下游奶茶、咖啡和烘焙市场的扩大,植脂末需求将会进一步提升。QYresearch的报告显示,2012年到2017年间,全球植脂末销量由216.7万吨增长至274.8万吨,平均增长率也为6.1%。

植脂末别名“奶精”,近年来诸多营养食品人士反复强调植脂末对健康的不利之处,例如含有反式脂肪酸,容易引起肥胖等,使这一原本普通的食品添加剂获得了高度反向关注。

现下几乎人人谈反式脂肪酸色变——它是一种不饱和脂肪酸,不容易被人体消化,还会降低血液中的对人体有益的高密度脂蛋白胆固醇含量,增加血液粘稠度,从而加大心血管疾病的患病风险,引起肥胖等,对人体危害较大,日常所说的“垃圾食品”例如炸鸡、饼干、袋装面包、沙拉酱等产品中都会含有反式脂肪酸。因为部分产品中可以检出反式脂肪酸的存在,植脂末一直以来饱受争议,喝奶茶的快乐也被阴影笼罩。更有甚者,一度传出植脂末将要被立法禁止使用。

2015年6月16日,美国食品与药品管理局宣布,禁止将人工反式脂肪酸用于食品生产。2018年5月14日,世卫组织公布了人工反式脂肪酸的“REPLACE”计划,到2023年,全面禁食人工反式脂肪酸和工业生产食用油。

从国际上的法律来看,所有规定针对的都是反式脂肪酸物质本身,并未提及植脂末,去除反式脂肪酸的植脂末产品已经不在限制范围内了,因此国内也没有禁止使用植脂末进行食品生产的相关规定。

其实,植脂末的生产过程中其实并不会产生反式脂肪酸,植脂末中的反式脂肪酸来源于原材料中的氢化植物油。因为植物油在常温下是液态,不便于进行运输、生产加工等,采用加氢的方式将植物油中的不饱和脂肪酸变成饱和脂肪酸,就可以让植物油在常温下保持固态,但加氢过程会生成反式脂肪酸,因此,以氢化植物油为原料的植脂末自然就会含有反式脂肪酸了。

要更充分了解植脂末,首先要从下游厂商采用它制作奶茶和饮料的原因说起。植脂末最明显的优势是价格低廉,以佳禾食品为例,过去三年植脂末平均单价始终在10-11元/kg波动,而即使是非母婴类最普通的奶粉价格(50-60元/kg)也远超植脂末。在用量上,植脂末和奶粉的冲泡兑水比例接近,同等添加剂量下,植脂末能让饮料浓稠,口感顺滑,增香增味效果比奶粉更加明显。植脂末既能帮助商家更好地控制成本,又能提升产品效果,成为了众多商家的选择。

既然工艺过程不产生反式脂肪酸,而后者又一直“人人喊打”,那么植脂末的生产厂家必须想办法将其从最终产品中脱出,目前佳禾食品已经有相关技术研发并投入使用。按照食品营养标签通则,反式脂肪酸含量0.3%以下的产品就可标注零反式脂肪酸,而佳禾食品目前在售的植脂末产品中已有70%达到这个水平及以上,并且,公司还有进一步提升产品技术的计划,以精炼代可可脂生产零反式脂肪酸植脂末,并预计在2022年末停产所有含有反式脂肪酸的产品。

植脂末龙头佳禾的增长前景

根据适用场景和产品形态,奶茶市场可以分为预制奶茶和现调奶茶,而植脂末在两个市场中都大受欢迎,佳禾的客户中既有统一、香飘飘等传统巨头,也有CoCo、沪上阿姨、古茗等新式茶饮品牌。

值得关注的是,因为各个品牌植脂末产品的配方和比例各有不同,所生产的植脂末也会在口感和品质上有差异,品牌方在成功研发一款优秀产品后会尽量避免更换供应商,维持产品的口味,因此在植脂末行业,下游对供应商具有较高粘性,客户扩张速度迅猛,佳禾业务自然随之受益,水涨船高且增长稳定。

从几个细分领域的标志性客户来分别看:

预制奶茶市场上,2014-2016年香飘飘对于植脂末的采购金额分别占到生产成本的21.95%、17.35%和17.47%,植脂末是其最主要的原料,尽管采购比例呈下降趋势,但并不影响佳禾在香飘飘供应链中的重要地位。香飘飘在2017年上市时,杯装奶茶占主营业务收入比例高达98.84%。即使在推出即饮系列的果汁茶,业务结构得到优化后,冲泡在其主营业务收入中的占比仍超过七成。

据招商证券研报,2014-2019年固体奶茶市场规模从35.82亿升至46.53亿,实现稳步增长,液体奶茶市场同样发展迅速。香飘飘主打“农村包围城市”的战略,充分挖掘占领下沉市场,目前全国3500个县级地区仍有三分之一尚未覆盖,冲泡市场虽有增速放缓之势,但市场空间仍较大。

液体奶茶方面,统一以瓶装奶茶获得了超过70%的市占率,2019年,统一奶茶业务营收提升13.1%,实现连续三年双位数增长,凭借自身品牌知名度和丰富的产品矩阵进一步稳固行业地位。

在现调奶茶市场,古茗最近几年逐渐成为佳禾的前五大销售客户之一,其自身也作为新式茶饮优秀品牌被投资人看到,2020年内融资两轮,店铺超过4000家,进攻下沉市场势头猛烈。

沪上阿姨从2013年开始迅速扩张,7年内店铺数量猛增至2000家,已完成近亿元的A轮融资,其主要产品以五谷为原料,具备差异化特色,分布于10-20元区间的中等价格带,相较于头部品牌单品价格低,并且凭借五谷的健康属性和弱季节性,赢得了消费者的喜爱。

由于在奶茶领域坐拥众多优质客户,随着奶茶市场和客户自身的发展迭代,高附加值、个性化的产品成为业内趋势,多元化、定制化需求也逐渐增加,从而带动奶茶用植脂末用量的增长,佳禾也在本次融资用途中规划了植脂末产能提升和研发基地的项目。

同时,在植脂末积累和发展的过程中,佳禾也尝试探索新的出路,在了解下游客户需求之后进军咖啡市场。咖啡市场规模庞大,中国市场大约占5%,2016年以来保持远超世界平均水平2%的高增长(15%),也推动了咖啡消费形式日新月异的发展,目前冻干咖啡、冷萃咖啡等不仅是消费者的新宠,更以成为预制咖啡的主流工艺。

从市场竞争角度,国际大品牌雀巢等企业拥有良好的口碑和稳固的市场地位,国内规模化生产速溶咖啡的企业不多,但各自拥有自己的区域性品牌影响力,如后谷咖啡、力神咖啡等,佳禾几乎没有竞争优势。

技术方面,佳禾尚有一战之力,目前公司已掌握速溶咖啡粉、冷萃咖啡、三合一咖啡等生产技术,在此次融资用途规划中还将建设年产2160吨的冻干咖啡粉生产基地,进一步拓宽咖啡产品矩阵。

但其咖啡业务一直颇受争议,产量在2018年达到2488.28吨后,自2019年起大幅下降,2020年产品价格不得不下调20%,产能利用率长期不足三分之一,一系列表现难免引起怀疑。

速溶咖啡粉为佳禾咖啡业务的主要产品,大量销往东南亚,销量受东南亚客户影响较大,2017-2018年,公司拓展客户,销量大幅上升,2019年公司业务因转移手续问题受影响,产销同降,2020年又因为疫情影响,东南亚客户需求降低,因此这几年该产品销量波动明显,但价格稳定在40-42元/kg,目前产能为7200吨/年。

有趣的是,在速溶咖啡粉持续走低的情况下,冷萃咖啡异军突起,销量从2017年的0.34吨,飞升至2020年的490.69吨,因为主要面向国内市场,公司也在推行冷萃咖啡液在现调饮品中的应用,工业客户订单大幅增加。