原标题:上市险企半年保费成绩单:众安增速领先,平安国华下滑

近日,7家上市险企公布了上半年的保费收入,其中位列前三的分别是中国人寿、中国平安和中国人保。这7家险企累计实现总保费收入约17160亿元,同比微增0.84%,低于行业增速。

在7家险企中,仅有两家保费增速出现了下滑,分别是中国平安和国华人寿。如果单列寿险业务,还有人保寿险保费规模也出现了下滑。

值得一提的是,2021年至今上市险企股价连续下跌,全部跑输大盘,市值蒸发近万亿。

7家上市险企保费收入公布,众安在线增速领先

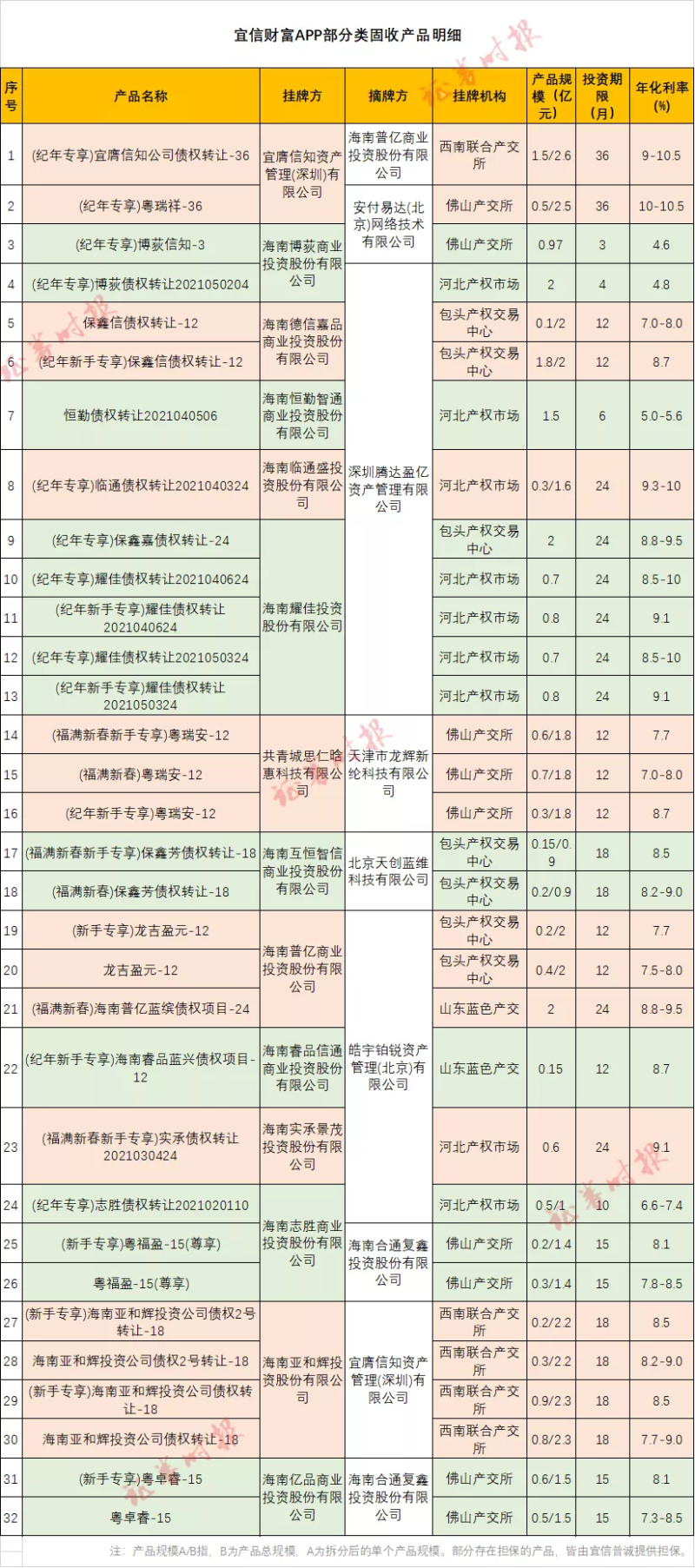

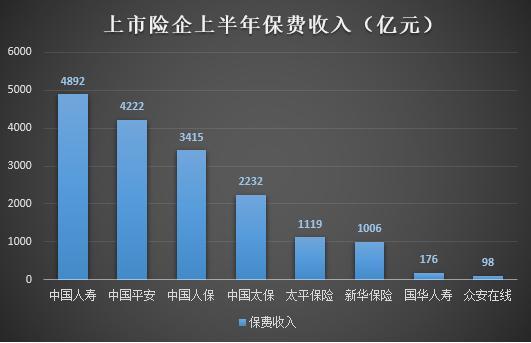

上市保险公司2021年上半年保费收入全部出炉。据公开资料显示,中国人寿、中国人保、中国平安、中国太保、太平保险、国华人寿、众安在线和新华保险在2021年1月1日至6月30日期间,累计实现总保费收入约17160亿元,同比微增0.84%,较行业增速5.2%,落后了近4.5个百分点。

其中,位列前三甲的分别是中国人寿(保费收入4892亿元)、中国平安(保费收入4222亿元)和中国人保(保费收入3415亿元),险企老三家排名依然如初。

老三家身后是追赶多年的太保(保费收入2232亿元)、太平(保费收入1119亿元)和新华保险(保费收入1006亿元)。而排名吊车尾的则是国华人寿(保费收入176亿元)和众安在线(保费收入98亿元)。

上半年7家上市险企的保费增速仅有一家高于行业增速,那就是众安在线。

《每日财报》了解到,众安在线与其他上市险企的不同之处在于,其成立之初便将科技与保险紧密连接在一起,公司还将传统保险销售的获客、养客、转客搬到移动端,在短视频平台、APP 等自有平台上快速获客和实现转化。

去年疫情导致各大保险公司业务瘫痪的情况下,众安在线在互联网区域打开了一片天地,也敲开了年轻人线上购买保险的大门。这些或许就是众安在线能够领跑市场的武功秘籍。

国华人寿上半年保费大滑坡

值得注意的是,众多保险企业中,中国平安和国华人寿的表现最受市场关注。

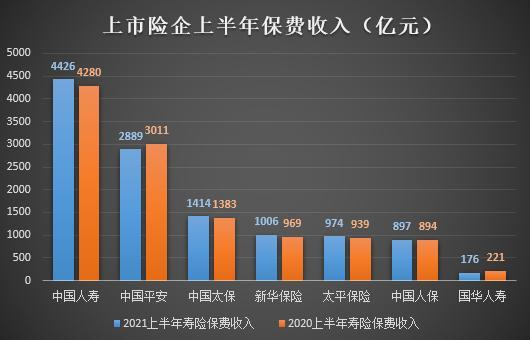

据公开资料显示,今年1-6月,7家上市寿险公司的累计原保费收入合计为113万亿元,同比增长0.55%,增速较去年同期减少3.77个百分点。7家公司的保费收入及同比增速分别为国寿4426亿元、3.41%;平安2702.18亿元、-3.72%;太保1413.78亿元、

2.19%;太平人寿937.97亿元、3.12%;新华1006.10亿元、3.85%;人保寿险641.33亿元、-4.61%;国华175.98亿元、-20.21%。国华人寿、人保寿险和平安人寿的寿险规模出现了下滑。

以备受争议的中国平安为例,保费的下滑与平安近年来的转型改革分不开。众所周知,平安寿险业务贡献了集团近八成的收入,2018年,中国平安提出了寿险改革,2019年正式启动代理人改革。根据最新数据显示,2019年3月末,平安的代理人数量是131万人,而到了2021年3月,只剩下了98万人。

随着保费规模的下滑,平安的股价迎来了下跌,自2020年12月1日中国平安股价创出91.65元的新高后,便开始了长达8个月的回调,截至7月19日收盘,平安股价收报59.01元/股。

比平安下滑的更厉害的,是国华人寿。这并不是国华人寿第一次保费下滑了,2019年上半年至2021年上半年,国华人寿的保费收入分别为266.89亿元、220.55亿元,175.98亿元。三年中,其同比分别下降了8.22%、17.36%和20.21%,下滑幅度越来越大。

今年1月,国华人寿曾表示将强化银保渠道优势推动转型,压缩万能险规模,并重点发展期缴型长期年金、养老年金产品,推进结构优化;同时加大个险投入力度,使个险渠道成为新的业绩增长点。

人身险多因虚列费用被罚

除了业绩下滑之外,今年上半年,保险行业还屡屡被罚,半年之内已经收到了近千张罚单。根据普华永道公布的统计数据显示,2021年二季度,银保监会及其派出机构共开出466张监管处罚的罚单,涉及124家保险机构,罚单总金额6096.45万元。

值得一提的是,在涉及罚没的124家保险机构中,共有34家人身险公司受到了143张罚单,罚款金额合计1355.5万元。

据公开媒体统计,其中按照罚款总额排序,“虚假列支费用”“编制虚假报告、报表、文件、资料”“给予投保人保险合同以外的利益”“未按规定使用经备案的保险条款、保险费率”“欺骗投保人”为人身险公司前五大违法违规事由。“虚列费用”收到的罚金总额共计398万元,且罚款均价最高,平均每张20.95万元。

保险业的数据失真问题是一大顽疾,今年年初因内部员工举报而处于“风暴眼”的寿险“老大”中国人寿,2021年二季度累计罚款金额348万元,累计收到罚单数量30张,平均罚款金额超11.6万元。其中,50万元罚款以上的罚单2张,主要原因涉及财务业务数据不真实,虚构中介业务套取费用,承诺给予投保人保险合同约定以外利益等。

从今年上半年的情况可以看出,保险市场的健康可持续发展面临挑战,老牌险企改革势在必行。当然,受去年疫情影响,各险企的业绩达到低谷,所以今年的业绩还是值得期待的。