原标题:百元镜片最低出厂价仅5.56元,国内最大树脂镜片制造商康耐特赴港IPO,营收净利双降毛利率不及同行 来源:蓝鲸财经

近日,树脂镜片制造商康耐特向港交所递交了招股书,早在2010年时,康耐特就曾登陆过创业板,不过上市不久变业绩变脸,利润连续出现下滑,后来更是由于镜片制造业务与金融服务业务平行发展导致资源竞争和焦点分散,公司后更名为“旗天科技”,此次康耐特则将镜片业务拆分独自登陆港交所。

值得一提的是,此前同为镜片制造商的明月镜片也拟登陆深交所创业板,不过4月1日由于申请文件中记载的财务资料已过有效期,明月镜片第二次在上市审核过程中被中止。虽然同为镜片制造商,但康耐特和明月镜片却在各方面都存在差异。

两头在外,增速下滑

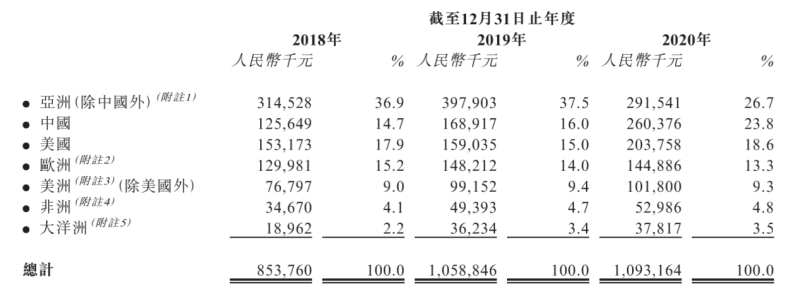

据弗若斯特沙利文报告,按树脂眼镜镜片产量计算,康耐特是国内最大的树脂镜片制造商,市占率约8.5%。而与明月镜片主攻国内市场不同,康耐特的主战场在中国以外的国家和地区,即使近年由于疫情、贸易等因素影响,出口部分受到限制,康耐特最多也仅有23.8%的收入来自国内,此前占比约为15%左右。

另外,按2020年的树脂眼镜镜片出口值计算,康耐特为国内最大的出口商,市占率约为7.3%。从世界整体眼镜市场来看,欧洲和北美洲需求最大,但镜片供应商的竞争也更激烈,而由于地理位置的影响,康耐特其中最主要的收益还是来自除中国外的亚洲市场,最多时占比高出第二大市场近20个百分点,其次美国和欧洲分别占约18.6%、13.3%。

在消费市场,康耐特本身品牌的知名度并不算高,公司超过50%的收入来自向眼镜镜片品牌持有人销售产品,其次为批发商、零售商,占比分别为23.9%、18.9%。而康耐特前五大客户几乎都是境外企业,2018年、2019年及2020年,合计销售占比分别为24.6%、25%和24.4%。

另一方面,康耐特还需要向境外公司采购树脂等原材料,2018年、2019年及2020年公司向前五大供应商合计采购占比分别为64.5%、66.3%和62.4%。

其中,康耐特历年的第一大供应商为日本化学公司MitsuiChemicals,是生产1.74折射率树脂镜片的主要树脂单体供应商,2018年、2019年及2020年,康耐特向其采购占比分别达到40.5%、41.8%和41.5%。

两头在外的康耐特非常容易受到汇率、贸易战、金融危机等世界宏观因素的影响,而近年来,康耐特也不断放缓增长速度。

2018年、2019年和2020年康耐特的营收规模分别达到8.54亿、10.59亿和10.93亿,2019年、2020年增速分别为24%、3.21%,同时期归属于母公司所有者的净利润分别为7846.2万、1.12亿和1.28亿,2019年、2020年增速分别为42.62%、14.8%,2020年营收增速双双放缓。

单片镜片平均出厂价最低5.56元

康耐特的产品包括标准化镜片及定制化镜片,可分为1.499、1.56、1.60、1.67及1.74折射率的树脂镜片,通常情况下,折射率越高的镜片厚度越薄,尤其对于高度数近视人群来说,最终成镜会更轻便。

不过从销售情况来看,1.499折射率的镜片还是康耐特最主要的收入来源,2018年、2019年和2020年分别贡献了38.9%、33.1%和33.5%的收入,其次为折射率1.6和1.74的镜片,一方面康耐特是国内为数不多能提供1.74折射率镜片的供应商之一,下游市场需求相对狭窄。

另一方面,折射率越高的镜片价格也越贵。从康耐特天猫旗舰店热销第一的定制镜片来看,同一材质同一度数分类情况下,1.56折射率镜片与1.74折射率镜片的价格相差近3倍,而在康耐特披露的向所有渠道的平均售价中二者相差超过8倍。

康耐特在招股书中披露了近年产品的平均售价,具体来看1.499折射率镜片价格最低,约为5.56元,其余产品价格随着折射率的上升而上升,1.67折射率和1.74折射率镜片价格分别为21.09元和54.24元,此外定制化镜片价格也比较高,达到50.72元。

值得一提的是,作为眼镜产业链上利润率最低的制造环节,即使康耐特已经成为国内最大制造商也依然缺乏话语权。一方面上游供应商向康耐特要求的付款账期通常为30天,有的甚至要求预先付款,另一方面,同为跨国交易,康耐特给予下游客户的付款账期却长达45天-60天,有的甚至能达到90天。

因此,近年康耐特资产负债比率不短缩减,2018年、2019年及2020年分别为694.7%、207.8%和133.9%。而在此次赴港IPO的募资用途中,也有部分募资将用于偿还银行贷款等。

利润不高,计划向下游延伸

眼镜产业链通常被分为上游树脂等原材料供应商,中游包括镜片、镜架等产品制造商,下游则为医院、眼镜零售商店等,而由于品牌溢价等因素,不论是从明月镜片还是康耐特的招股书来看,中游制造商企业的毛利率是要远低高于下游零售商。

数据显示,2018年、2019年及2020年,康耐特毛利率分别为30.61%、33.04%和34.95%,2018年、2019年明月镜片毛利率也分别只有44.34%、50.88%,而对比来看博士眼镜(300622.SZ)则能达到74.12%、71.17%。

市面上零售门店一副树枝眼镜从百元至数千元不等,其中价格占比最高的通常是镜片,但说到底,镜片生产供应商终究还是个劳动密集型行业,康耐特9成以上员工皆为生产人员,但单体产生的利率并不高。

也因此招股书中康耐特表示,将在2021年7月1日至2020年6月30日,用一年的时间在上海优越地段开设10家眼镜实体零售店,向利润率更高的下游发展。

另一方面,同为镜片制造商,康耐特与明月镜片之间毛利率水平也有所差距,造成差异的原因主要在于是否拥有自有镜片品牌以及品牌的知名度。前面也提到,康耐特超过50%收入来自向眼镜镜片品牌拥有者销售产品,自有品牌知名度较弱,因此常常仅扮演制造者的角色,收取“手工费”。

对比来看,明月镜片的贴牌成镜业务毛利率也仅为30%左右,不过业务占比相对较少。而在拥有“明月镜片”这一品牌的情况下,向零售商、经销商等销售时,明月镜片毛利率能达到60%左右,若是直接面向消费者的电商等线上渠道,毛利率更是能超过70%,这其中拥有自己的品牌起到很大的作用。

目前国内的镜片供应商纷纷开始谋划设立自有品牌,从而达到增厚利润的目的,而康耐特也不例外,未来康耐特也将继续投入更多资源到自有品牌“康耐特”、“ASAHI”、“CONANT”的建设。(蓝鲸资本 徐晓春 [email protected])