原标题:全球债务大爆炸,苦日子来了?

图源:摄图网

图源:摄图网编者按:本文来自微信公众号网易财经(ID:money-163),作者财经小编,创业邦经授权转载。

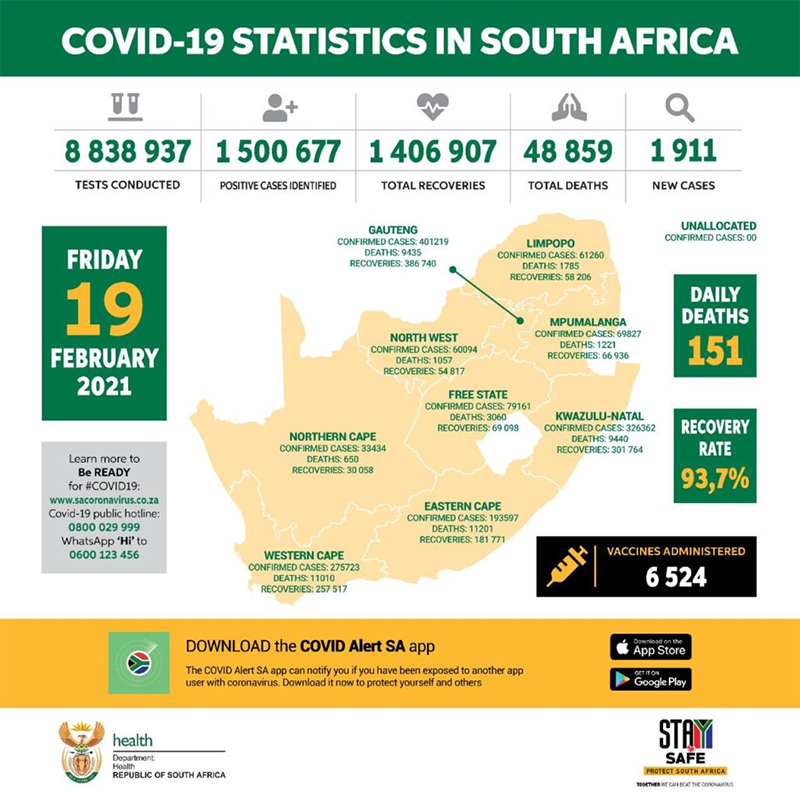

一组惊心动魄的数据:

2020年7月,发达经济体债务升至二战以来最高水平;

9月,全球债务达到达到272万亿美元;

11月,国际金融协会预计全球债务将飙升至277万亿美元;

最终,全球债务达到创纪录的281万亿美元。

新冠疫情之下,各国政府的日子越发艰难。而不断高筑的债务正如同“紧箍咒”,令人愈加头疼。

苦日子要来了?

01 281万亿美元!

国际金融协会(IIF)日前发布的最新监测结果显示,新冠肺炎疫情使全球债务压力再次加重。

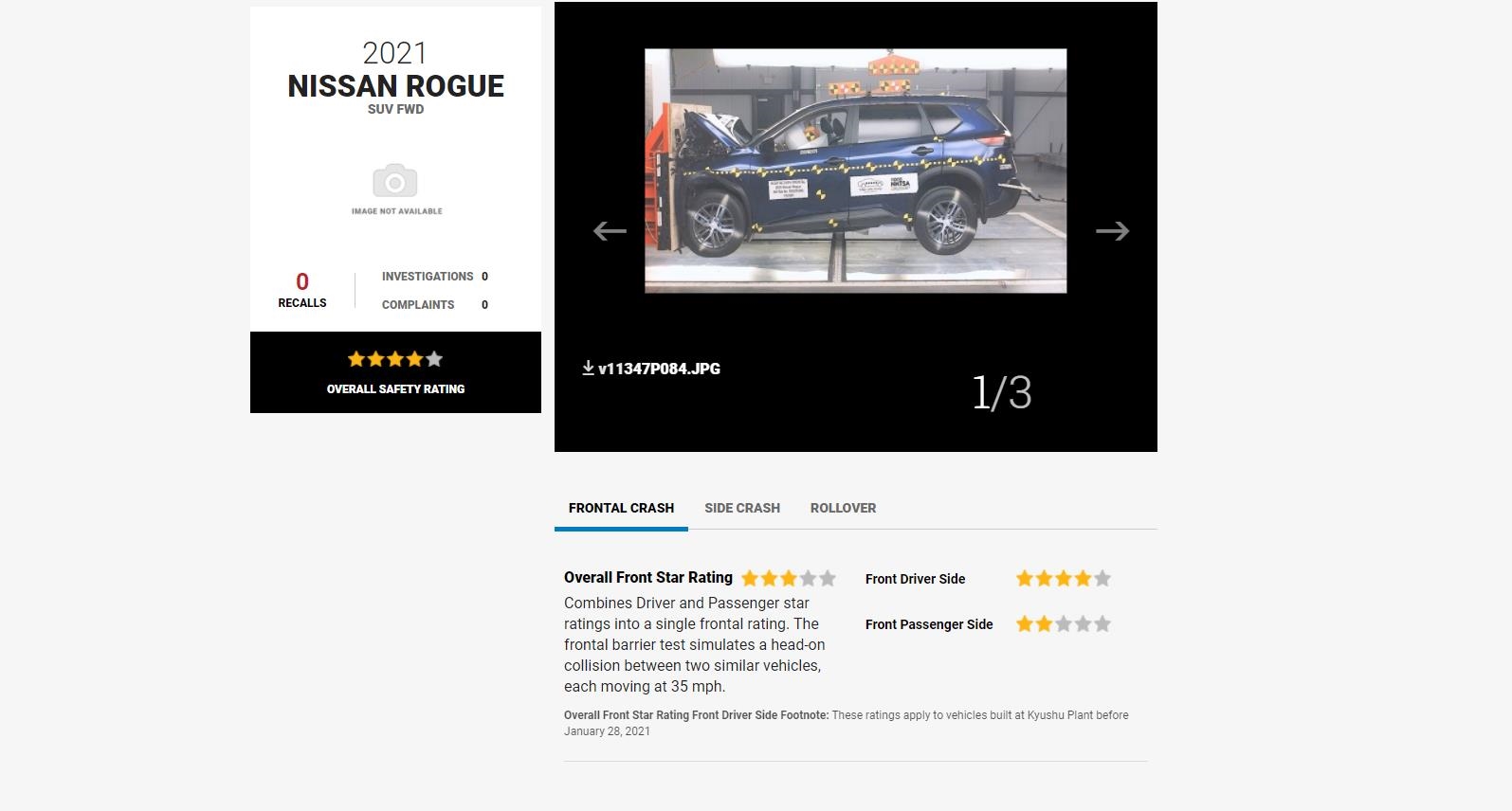

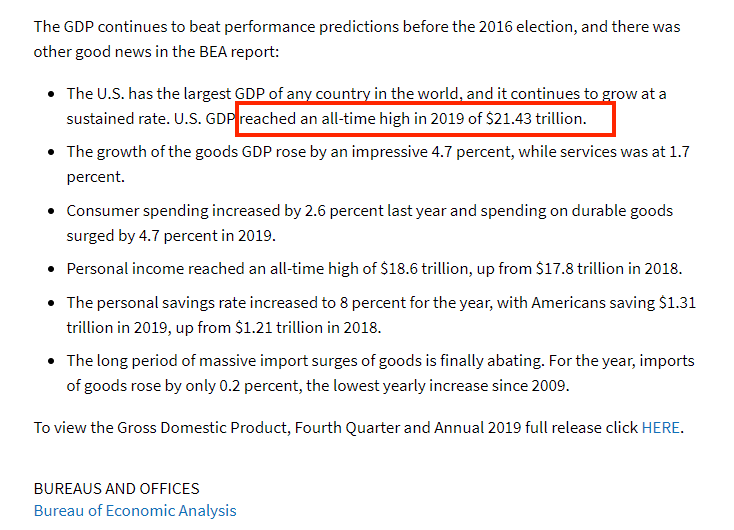

受疫情影响,去年,全球债务增加了24万亿美元,达到创纪录的281万亿美元。而根据美国商务部网站,美国GDP在2019年达到21.43万亿美元,也就是说,债务增加规模超过了全球最大经济体美国一年的GDP总量。

同时,全球债务与GDP之比超过355%。

这些数据也再次刷新今年1月IIF发布的全球债务纪录。

其中,政府是最主要的“负债者”,占增加债务的比重超过一半。IIF数据显示,在政府债务高筑的情况下,政府债务占GDP的比重已从2019年的88%上升到了105%。

发达经济体债务明显高于新兴市场经济体。数据显示,发达经济体债务从2019年的183万亿美元骤增至近205万亿美元。仅从其在去年第四季度的负债情况看,发达经济体的负债就已远远领先于新兴市场经济体。

究其原因,发达经济体去年相继出台的大规模救市举措是主要“导火索”。

IIF今年年初特别提到,美国、欧盟等出台的大规模经济刺激计划助推了全球债务的增长。从地域上看,欧洲债务的上升尤其明显,法国、西班牙和希腊的非金融部门债务与GDP的比率上升了约50个百分点。

然而,刺激还在持续。

2020年3月,美国政府已经推出了2.2万亿美元经济刺激法案,这一天价刺激陡然推高了美国政府的杠杆率,其长远的经济副作用已经为外界担忧。但是,当时面临经济崩盘的风险,这一庞大刺激政策的出台确有现实的苦衷;去年12月下旬,美国又推出了第二轮总规模为9000亿美元的经济刺激方案;仅仅过去一个月,拜登政府就推出了1.9万亿的巨额刺激方案,整个疫情财政刺激规模到了5万亿美元之巨,就算实际执行中打折扣到4万亿,也是骇人听闻、前所未有的规模。

欧洲的水也不可能往回收。

中信证券认为,市场对于核心通胀上涨的预期主要还是来自基本面预期逻辑,从疫情角度来看,当前欧美主要经济体疫情回落,疫苗接种持续推进,全球需求修复预期有所提升。

从美国通胀的历史来看,当前美国通胀上行可能难以比拟历史周期上的大通胀时期,但由于全球已较长时间未经历通胀冲击,考虑到当前新兴市场国家股市普遍面临高估值的问题,因此全球通胀和美债收益率上行对新兴市场国家股市可能带来的冲击仍需警惕。

02 后果有多严重?

各种经济刺激计划对暂时缓解经济压力发挥了一定作用,但也带来了金融和预算失衡等挑战。IIF预计,今年全球经济将背负创纪录的巨额债务,这将给复苏前景带来不小压力。

在全球逐渐开展疫苗接种之际,IIF认为,今年全球债务增长势头或许会相对温和。但由于各国疫苗接种进展不同,IIF预计接种疫苗较迟的一方还将面临较大债务负担。

就这方面而言,新兴市场国家或是“受害方”。中国社会科学院学部委员李扬表示,当前全球债务扩张与全球主要发达经济体密切相关。

“它们利用其储备货币发行国之特权,实施货币扩张战略,全球流动性因此长期泛滥。”李扬指出,发达经济体债务大幅扩张还导致广大非储备货币发行国,尤其是发展中国家既受流动性泛滥之苦,又受本币汇率剧烈波动之冲击。

标普全球评级日前发布的新兴市场月度监测报告也指出,新兴市场的融资状况在今年年初仍有支撑,但也强调,美国出台更大规模刺激措施的可能性越来越大,这或助长通胀预期,推高美国国债收益率,对未来新兴市场的资本流动产生影响。

正所谓,汝之“货币”易成吾之“砒霜”。

根据《澎湃新闻》,复旦大学泛海国际金融学院教授施东辉在《全球债务重压之下,各国政策何去何从》中表示:

世界主要经济体为抗击疫情导致的经济衰退投入了大量资金,现在他们正面临着一个可能更为复杂的政策选择:何时以及如何关闭水龙头。素以正统经济思想的守护者著称的IMF近来提升了财政刺激的预期效果,并且公开表示,现在停止援助还为时过早。美国前财长萨默斯则宣称:目前所有的危险都在于政府支出太少,而不是支出太多。

诚然,各国政府应该抗击疫情、拯救经济,但无休止的借贷需求和创纪录的债务水平目前正走在一条不可持续的道路上,最终将变得越来越难解决。经济学家赫伯特·斯坦曾经说过:“如果一件事不能永远持续下去,它就会停止。”换而言之,尽管政府不会退休也不会死亡,但过高的债务水平是不可持续的,因为金融市场可能会突然失去耐心而发生剧烈调整,而且过多的债务负担也会削弱投资和长期增长的动力。

面对负债累累的经济困局,长期处于宏观经济学边缘地位的现代货币理论(MMT)开始粉墨登场。现代货币理论开出的药方就是继续扩大财政赤字,将利率保持在较低水平,并且通过发行尽可能多的货币来将债务货币化,以确保政府获得融资。现代货币理论的拥护者坚称,主权货币制度之下的主权政府不存在预算约束问题,健全财政只代表着一种特定的政治哲学而不是一种经济理论,政府的赤字开支都是合理的,有利于普及免费教育和医疗保健,即使不愿工作的人也能获得有保障的收入。而实现这些政策目标不再需要提高税收,只要通过发行更多债券来融资,毕竟,政府永远不会缺钱用,因为央行就是“印钞机”。

当下,没有哪个中央银行愿意承认自己“弹尽粮绝”。但遗憾的是,发达经济体的中央银行已经非常接近这一处境。几乎所有人都认为中央银行不再有太多的刺激能力,这反过来支持了现代货币理论的“异端邪说”。一些债台高筑、难以为继的国家别无选择地走上了赤字货币化的道路。尽管央行们不会公开承认这一点,但在很大意义上,美国政府已经原则上实行了现代货币理论,而日本政府已经应用了几十年该理论。目前,日本央行目前拥有约48%的未偿政府债券,美联储则持有约22%的未偿政府债券,这是中央银行的“肮脏小秘密”。

尼克松总统在1971年金融危机期间曾说过一句名言,“我们现在都是凯恩斯主义者了”,这表明他不情愿地接受了自己反感的一种经济理论。那么对各国央行而言,现在可以这样说了:我们都是现代货币理论的拥趸。

03 政策不能“急转弯”

虽然各国政府出台的“救市”举措致使全球债务骤增,但分析人士认为,在全球经济尚未企稳的情况下,也不能贸然“撤走”政策。

“政治和社会压力可能会限制政府削减赤字和债务的努力,危及它们未来应对危机的能力。”IIF还指出,对政府支持的持续依赖也可能导致“系统性风险”,因为它会鼓励所谓的“僵尸”企业(最弱、负债最多的企业)承担更多的债务。

但IIF经济学家Emre Tiftik在本周的一场线上研讨会上也强调,过早退出支持性政府措施,可能意味着破产激增,并引发新一波不良贷款,对银行业的金融稳定产生影响。

随着各国经济缓慢复苏,他认为,各国政府需要找到一个精心设计的政策“退出”策略,如何逐渐在削减经济刺激政策支持和控制债务增长之间取得平衡将显得尤为关键。

在经济前景和疫情尚不明朗的背景下,可以预见,全球债务仍将是个头疼的问题。

IIF预计,拥有巨额预算赤字的政府今年将再增加10万亿美元债务,至2021年底,债务负担将超过92万亿美元。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]