原标题:走出冬天:被“颠覆”的海尔

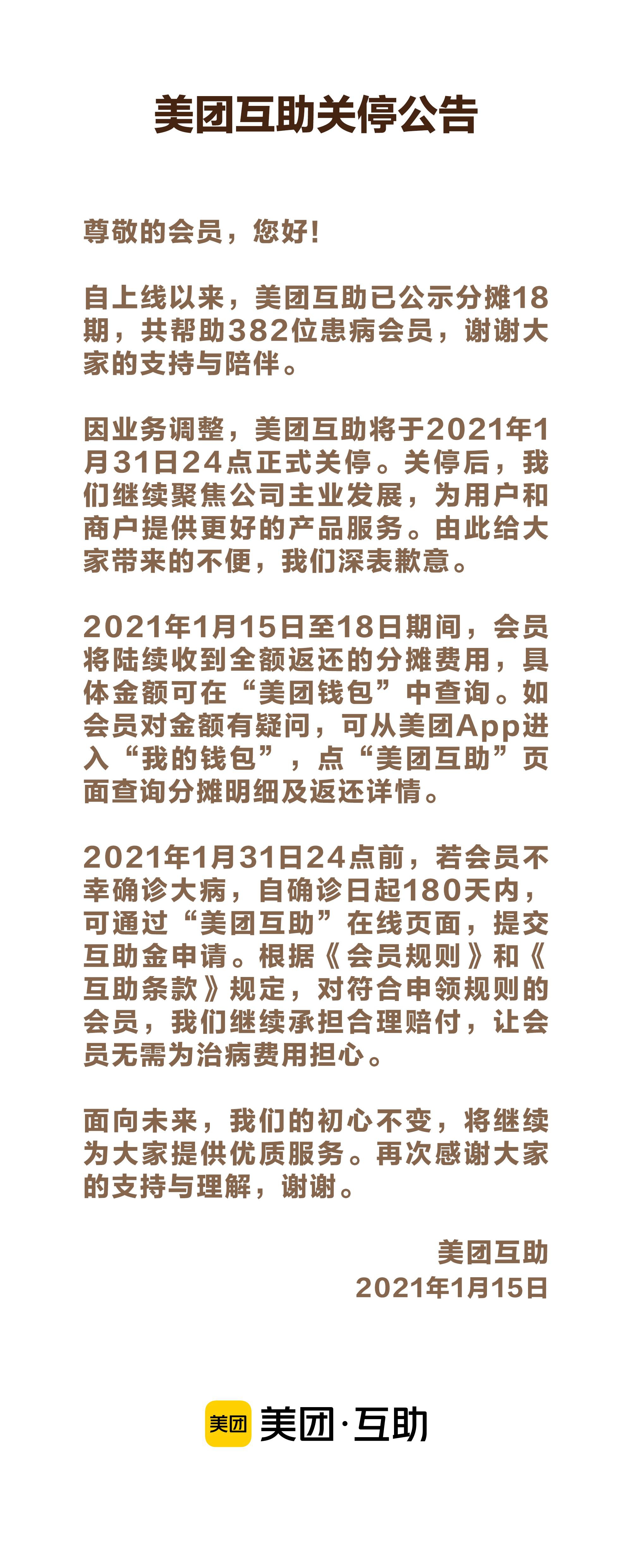

2020年,张瑞敏亲手“杀死”海尔兄弟。

在年底的时候,海尔智家正式登陆香港联交所上市,同时其私有化海尔电器方案也正式生效——海尔电器从港交所退市。被外界诟病已久的“内斗兄弟”完成合体,两家公司合二为一,成为第一家在“A+D+H”三地上市的中国企业。

外界给张瑞敏贴上的标签中,“破坏性”是高频提及的词。原因有两个:一个是上世纪80年代,他抡锤亲手砸烂了76台海尔生产的问题冰箱;第二个则是他对外演讲时说的一句,要么破坏性创新,要么你被别人破坏。

作为熟读毛选的企业家,张瑞敏深知战略的重要性。所以,他每隔7年都会对海尔进行一次具有重大意义的调整:名牌战略(1984-1991),多元化战略(1991-1998),国际化战略(1998-2005),全球化品牌战略(2005-2012),网络化战略(2012-2019)。

FT选了德国戏剧家和诗人贝尔托 布莱希特(Bertolt Brecht)的一句诗来形容2020年:“这是人们会说起的一年,这是人们说起就沉默的一年”。在这个动荡的年份,张瑞敏颠覆性的选择让海尔兄弟合体,很有可能是这位73岁的杀手做出最关键的一击。

本文将聚焦三个问题:

张瑞敏为什么要颠覆海尔?

海尔将如何走出家电寒冬?

家电行业还有没有未来?

奔腾

某种意义上而言,2020年注定是一个火热时代的开端。

对于周期性行业的家电来说,PE(市盈率)是一个衡量上市公司好坏的重要指标。从2020Q2开始,A面是全球经济被疫情重击,B面则是很多公司股价一路高歌猛进。比如海尔,它目前PE达到了44.32倍,处于历史顶峰,并且远高于格力的23.33倍和美的的28.11倍。

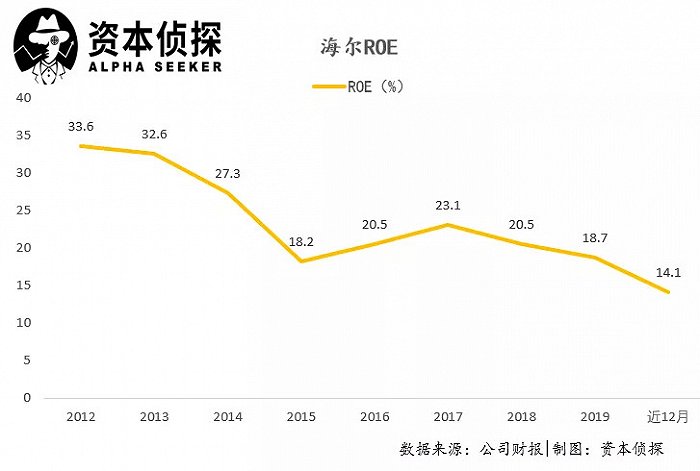

但海尔2020年的财报并不好看。截止2020年Q3,海尔的ROE来到了历史低点。分析后发现,海尔此时无论是总资产周转率、权益乘数还是净利率都处于历史最差水平,就基本面而言此时的它正处于“至暗时刻”。这与股价对比,属实反常。

海尔并非新能源车,它的股价是取决于基本面的。所以有个问题需要答案:一家ROE处于历史低点,盈利能力不佳的家电企业怎么能够股价疯涨、估值高企?

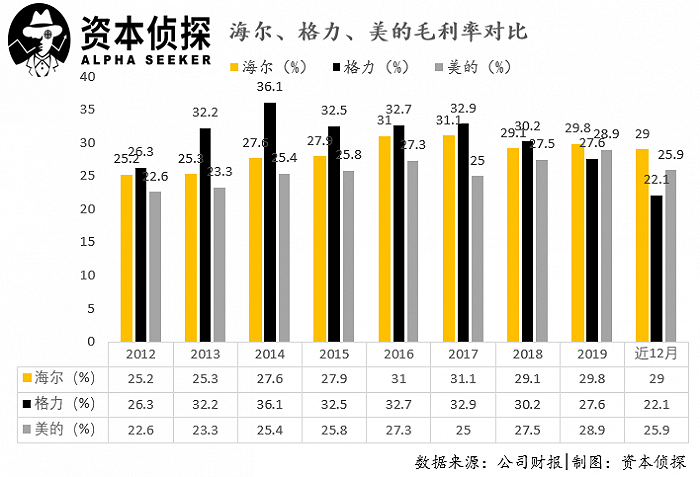

首先,虽然疫情是导致了盈利能力下降的主要原因,但4.4%的净利率低得太匪夷所思,这在白电三巨头中处于最末。再看毛利率的话,海尔的29%表现并不差,甚至比美的(25.9%)、格力(22.1%)还大有优势。这样的毛利也反映了家电市场整体的寒冬。

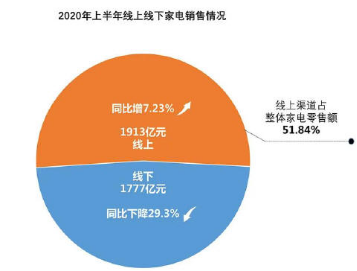

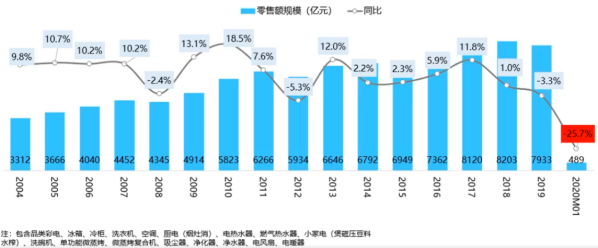

接着是需求端受冷。中国电子信息产业发展研究院的数据显示,2020上半年我国的家电行业总零售额下降14.13%;家电的线上销售情况同比增长7.23%,而线下销售同比下降29.3%,线上渠道首次超越线下,需求减弱随之带来的是巨大的销售压力。

数据来源:中国电子信息产业发展研究院

数据来源:中国电子信息产业发展研究院线上、线下对于家电企业来说是不同销售场景,前者产品价格是明显高于后者。原因是线上购买人群往往更偏向于年轻人,而线下则更多是家庭购买业务。因而在大规模增长的线上需求中,小家电和中低端产品需求最旺盛,这引发了激烈的价格战。

在寒冬下,中小家电企业的利润空间明显缩小,行业集中度进一步提升。

海尔在这次大战中没有占到便宜。财报显示,海尔2020Q3的经营安全边际率已经降到了历史最低点——18.4%,利润空间大大压缩。相比而言,美的、格力风景独好,经营安全边际率分别为52.2%和41.6%。海尔的盈利能力和现金能力出现了明显的状况。

除了需求端的压力,海尔的毛利还受供给端影响。

家电产品成本八成都来自原料,人工占比不高。然而面对疫情导致的停工停产,上游原料供应产生的压力,也逐渐传导到了销售端。家电行业原料成本的上升,再加上价格战的如火如荼,再伟大的企业也只能蜷下身子静待过冬。

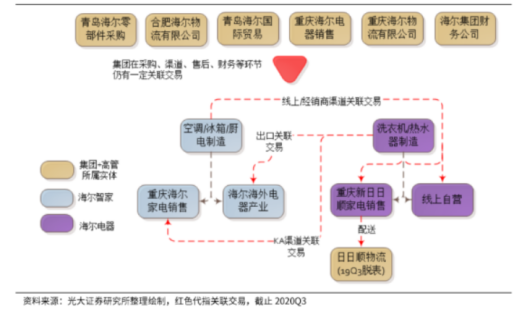

要想攘外,就必先安内。海尔25.4%的费用暴露出了,严重的内耗和管理问题。海尔在上市之初分为了两家,一家为青岛海尔(后随着品牌战略转型更名为海尔智家),一家为海尔电器。光大证券曾在研报中一针见血地指出:

“‘海尔兄弟’之间在内部的业务执行中显然会有相当频繁的关联交易以及内耗,为了解决这一问题,海尔智家准备对海尔电器发起私有化收购。”

资料来源:光大证券

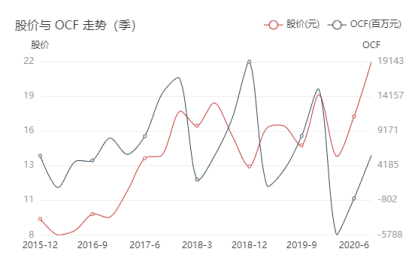

资料来源:光大证券从2020年4月开始,海尔股价就打开了上升通道。市场对此的解读是,在于它的收购预期,因为其财报所披露的基本面过差。所以这次私有化不可能一蹴而就出伟大的企业,对海尔来说只是基本面能有所改观。但在海尔兄弟合体尘埃落定,收购预期完全兑现后,其股价居然不跌反涨。

这其中到底隐藏了怎样不为人知的秘密?

大势

家电寒冬来得太过猛烈和漫长。

2020年,海尔的营业利润增长率来到了历史新低的-11.9%,格力更差一筹是-38%,只有美的勉强爬过了零界限为0.9%。原因无外乎两个:线上价格战、宏观环境影响。从三年前开始,整个行业零售规模开始断崖式下跌。去年的尤为重要,原有的竞争格局将在疫情下完全改写。

数据来源:奥维云网

数据来源:奥维云网对于已经走过洗牌期、稳固期、搅局期的家电行业来说,此时正处于一个颠覆期的十字路口。因为市场在外部因素下,出现了翻天覆地的变化:1、线上渠道超越线下;2、价格战无法停下;3、疫情导致市场规模萎缩;4、大放水之下,富人对于高端家电的需求旺盛。

从2006年开始,海尔就成立了中高端品牌卡萨帝。很多人乍一听会觉得它是洋品牌,显得比较高大上。而海尔取此名字的目的已经达到,把它和“屌丝用品”区分开。这既是了解中国富人的消费心理,也是独特的“本土化”战略:

“先如履薄冰地读懂中国,再去动世界这块大蛋糕。”

截至目前,海外市场收入已经占海尔总体收入的一半。这对中国企业来说是一个相当大的殊荣,也是张瑞敏提前布好的局。比如在2016年,海尔收购GE通用电气的家电模块,资产从800亿暴涨到1200亿,这也背上了沉重的商誉包袱(占比11%)。

今天,海尔这杆民族品牌大旗下,竖立着GE家电,三洋,Candy,费雪派克等海外国宝级家电品牌。从商业上来看,这为其打造了良好的出海基础。而于民族情感上,这会是一块很好的公关牌。但在经营层面上,或许会有些太过激进。

截止2020Q3,我们分析海尔的财报后发现:

其资产负债率的不断升高目前为65.8%,同时权益乘数以2.99升为三巨头之首;

投资现金流量净额常年为负,速动比率降为了75.5%,拖累了其现金能力;

海尔流动负债较期初上升 1121.10%,为60.33亿元,这主要是公司新增借款和发行超短融债券融资所致;

筹资活动产生的现金流量净额较同期上升 560.13%为235亿元,主要是本期新增借款及发行超短融所致。

而海尔的ROE降低有很大原因是因为不间断的对外投资、并购所导致的权益乘数过高,其在三巨头中位于首位。就资产负债率和偿债能力而言,此时的海尔还没有到岌岌可危的地步。但在组织上来看或许是危险的,因为它身上的标签是红色。

2021年前2周,海尔空调在全国19省市份额超过20%,覆盖区域包括深圳、济南、青岛、沈阳等,相比友商,市场优势已经很大了。其股价的提升也与海尔的OCF(经营现金净流量)的变动高度一致,这既符合逻辑,也没有违背市场的认知。

左手高端,右手出海,海尔正从冬天里醒来。

未来

知乎上有个问题,“你认为未来家电的发展趋势是什么?”引来了海尔的官方账号现身回答,并举了三点预判:家居的智能化、家电的物联网化、家电的自适应进化。

也许是觉得自己讲的都是些行业共识,海尔小编便雄心壮志地打下16个字:预测未来很难,不如自己开创历史。这句话说得很政治正确,就好似一位革命导师在大声地宣读,“历史是由人民群众创造的”。但“自然灾难”式的黑天鹅,不能被忽略。

疫情对家电行业带来了两点很重要的变化:一是停工停产影响了全球供给端,率先复工的中国工厂将重塑全球供应链;二是世界级的大放水影响到了需求端,大通胀近在咫尺。这也让很多卖方机构在写年度策略时,把制造业看作一个很大的投资机会。

所以对于海尔这种100%自主品牌生产的制造巨头来说,是具备很大想象空间的。

现在可以回答开头的那个问题:一家ROE处于历史低点,盈利能力不佳的企业怎么能够股价疯涨、估值高企?

基本面的分析固然重要,但当考虑到行业的发展趋势和企业战略意图的时候,所有报表数字在当下的变动,都不过是未来行业发展中的一个支点。疫情给家电行业带来了巨大的阵痛,只有这种规模的洗礼,才能看出来大潮之下谁在裸泳。

2020年开启了大时代的序幕,新的投资机会正在酝酿:中欧投资协定和RCEP将拓展企业的出海空间,中国相比于国外疫情的稳定以及全面的产业链,将带来大笔的国外订单回流;5G,云计算的技术进步使得物联网业务赋能曙光已近......

“自杀重生,破而后立”,这是张瑞敏的口头禅。