原标题:司法拍卖中的买受人税收权利亟待保护

在目前的司法拍卖实践中,司法机关对外发布的《拍卖公告》中,要求买受人承担全部交易税费的情况一直普遍存在。法院经常援引的法律依据,是《最高人民法院关于人民法院网络司法拍卖若干问题的规定》第三十条的规定,即“因网络司法拍卖本身形成的税费,应当依照相关法律、行政法规的规定,由相应主体承担;没有规定或者规定不明的,人民法院可以根据法律原则和案件实际情况确定税费承担的相关主体、数额”。

虽然上述司法解释只是规定,当法律、行政法规没有规定或者规定不明时,法院才能视情况确定税费承担的相关主体与数额。但现实中,很多法院为了加快拍卖进程,在纳税主体与应税金额计算的税法规定已经非常清楚明晰的情况下,仍然强行让非纳税义务人的买方承担卖方应当缴纳的税费。具体操作时,法院通常会在《拍卖公告》中载明以下类似条款:“……买受人办理产权过户过程中所涉及的买卖双方所需承担的一切税费和所需补交的相关税费均由买受人承担”。但在上述拍卖公告中法院通常并未列明应缴税费的具体金额,买受人在参与竞买时往往对其中蕴含的高额税收成本缺乏清楚的认知,导致随后承担了巨大的法律风险。

与一般民事主体之间自由协商达成的约定不同,司法拍卖公告中的税收负担约定,更多体现出司法行为的强制性,买受人参与拍卖时只能被动接受拍卖条款规定,并无协商与讨价还价的余地。

这种做法虽然兼顾了拍卖交易的顺利完成以及国家税款的及时入库,但同时也带来了一些法律争议与现实困惑。

首先,《拍卖公告》中税负转移条款的合法性存疑。

《税收征管法》第三条第二款规定,“任何机关、单位和个人不得违反法律、行政法规的规定,擅自作出税收开征、停征以及减税、免税、退税、补税和其他同税收法律、行政法规相抵触的决定”。因此,司法机关强制要求非纳税义务人的买受人承担卖方税负行为本身就有违法之嫌。

其次,税负转移条款的设置还会影响到买受人在征税行为中的法律主体地位,对于实际承担税负的买受人是否具备就拍卖涉税事项提起行政复议与诉讼的资格问题,目前各地法院的态度并不一致。

例如,在“国家税务总局深圳市龙岗区税务局、余维税务行政管理(税务)二审行政判决书”([2020]粤03行终386号)中,法院认为“余维系通过司法拍卖竞拍取得涉案房产,已生效的法院执行裁判文书中明确规定买受人余维负担一切税费,余维也实际缴纳了相关税费。余维与税务机关对于相关税费的计算数额之间存在法律上的利害关系,有权申请行政复议。国家税务总局深圳市龙岗区税务局作出的涉案行政复议决定,适用法律错误,依法应予撤销”。

但在“董治国与国家税务总局中山市税务局、国家税务总局中山市税务局三乡税务分局、税务行政管理(税务)一案行政一审裁定书”([2020]粤2071行初757号)中,法院则认为,“人民法院的拍卖公告和拍卖合同中对于税赋负担的约定,并不能对抗税务机关法定的税收征收管理职权,更不能改变税务机关的税收征收管理法律关系。董治国对于拍卖合同中约定负担交易对方陈万为纳税义务人的税赋计税依据有异议的,应当向组织拍卖的人民法院提出,由人民法院审查后决定是否向税务机关就计税依据提出异议,或者由该税赋的纳税义务人陈万向税务机关提出。据此,本院认为董治国并不属于纳税义务人为陈万的涉案税赋税收征管行为的利害关系人,其提起本案诉讼不符合行政诉讼的起诉条件,本院对其起诉予以驳回。” 武汉市中级人民法院作出的“黄韬、国家税务总局武汉市税务局税务行政管理(税务)二审行政裁定书”( [2020]鄂01行终906号)中也持类似观点。

上述法院裁判观点的对立,可以从行政法律关系上分析。一方面,司法拍卖中的买受人并非纳税义务人,不属于税款征收行政行为的行政相对人,征税行为不影响买受人的权利义务;但另一方面,买受人的纳税义务是司法机关所临时赋予,征税行为是否合理合法直接影响买受人的切身经济利益,即存在着“利害关系”,如果不赋予买受人对征税行为的司法救济权利,对买受人也不甚公平。

第三,税负转移条款的设置也会对税务机关的日常执法活动造成一定的干扰。

例如,税务机关能否不接受买方的代为申报,只向卖方追缴税款?在买方缴纳税款之后,如果买方以其并非纳税义务人为由,向税务机关申请退税,此时税务机关应当如何处理?事实上,对于司法拍卖中的纳税主体问题,国家税务总局在回复最高人民法院的《关于人民法院强制执行被执行人财产有关税收问题的复函》(国税函〔2005〕869号)中已经作了明确,“无论拍卖、变卖财产的行为是纳税人的自主行为,还是人民法院实施的强制执行活动,对拍卖、变卖财产的全部收入,纳税人均应依法申报缴纳税款”,其中并未认可或授权人民法院可以将纳税人的税负转移给第三方承担。

除了上述法律层面的争议与冲突问题外,由于司法拍卖中的被执行人已经被《拍卖公告》事实免除了税款缴纳义务,目前实践中已经出现了被执行人为了阻挠交易过户的顺利完成,拒不提供与拍卖交易有关的财务会计资料(如交易对象的购入成本凭证等)等诸多乱象,导致税务机关在接受买方代为申报时往往无法准确计算卖方的应纳税所得额,最终不得不进行税款的核定。甚至在买受人已经缴纳税款后,有些被执行人还会故意向主管税务机关举报买受人在拍卖过程中未足额缴纳税款,进而不断进行信访与投诉,此举既严重干扰了税务机关的正常征税活动,也容易阻断拍卖交易进程。

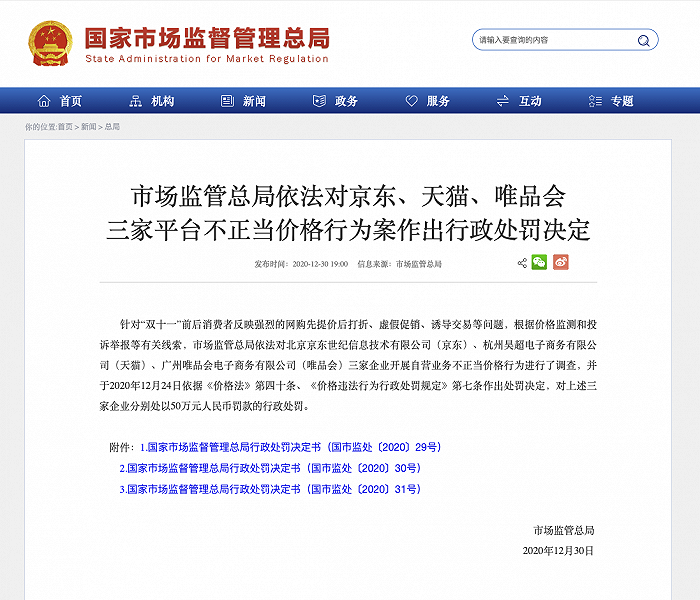

针对司法拍卖中出现的一些涉税争议问题,国家税务总局2020年10月19日公布的《对十三届全国人大三次会议第8471号建议的答复》中明确指出,“我局和最高人民法院赞同您关于税费承担方面的建议,最高人民法院将进一步向各级法院提出工作要求:一是要求各级法院尽最大可能完善拍卖公告内容,充分、全面向买受人披露标的物瑕疵等各方面情况,包括以显著提示方式明确税费的种类、税率、金额等;二是要求各级法院严格落实司法解释关于税费依法由相应主体承担的规定,严格禁止在拍卖公告中要求买受人概括承担全部税费,以提升拍卖实效,更好地维护各方当事人合法权益”。

但实事求是地讲,在被执行人拒不配合的情况下,要求法院在拍卖时明确税费金额往往也并非易事。因此笔者认为,为了保障司法拍卖的公平合理,充分维护买受人的合法权益,有关部门有必要明令取消现行司法拍卖公告中税负转移给买受人的强制性约定,法院在司法拍卖中不宜再将被执行人是否缴清税款作为买受人办理交易过户的前置要件。

(作者石淼为北京大成(广州)律师事务所合伙人)