原标题:千亿私募巨头高毅资产最新投资思路:均值回归是世界上最可靠的规律之一

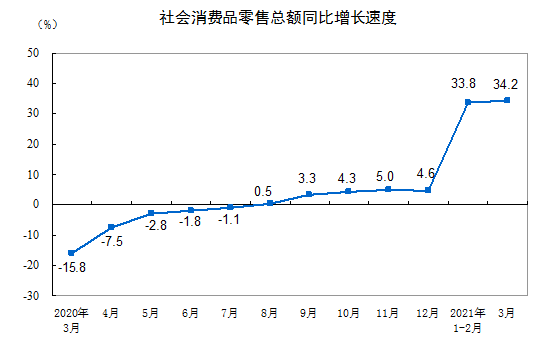

目前港股吸引力更好

高毅资产2021围炉座谈出炉。

据悉,“围炉座谈”是高毅资产每年向投资人作报告的保留节目,此次高毅资产有六位基金经理出场,交流投资上的思考和对市场的看法。

这六位基金经理分别是:高毅资产董事长、首席执行官邱国鹭,高毅资产合伙人、首席投资官、资深基金经理邓晓峰,高毅资产合伙人、资深基金经理孙庆瑞,高毅资产合伙人、首席研究官、资深基金经理卓利伟,高毅资产合伙人、资深基金经理冯柳和高毅资产董事总经理、资深基金经理吴任昊。

他们详解了变局下的投资思路,认为目前港股吸引力更好,而且自下而上地在好产业、好公司上做选择,优于在市场中做选择的。

估值必然要回归

在好生意、好公司被充分高估的情况下,该如何做投资选择?

邓晓峰认为高估值、高预期、高市值三者共存是很难的,如果加上低增长,它就是绝对不能持续的。

如果在产业发展早期或者重大变化的时刻,单纯估值水平高、市值不高是没有问题的。当产业大潮真正起来或者有重大变化时,它不是线性,而是指数级变化。

这一类高估值本身来说是市场效率提高的表现,大家已经很难简单地赚钱了,这是没有办法回避的现象。

投资人需要在更早的节点做出更早的判断,在事情要发生重大变化的关口,在总市值对应事情真正做成之后的天花板还有足够空间的时候,做出相对早期的判断。

邱国鹭表示所谓的龙头公司肯定代表了行业里最强的竞争力,过去五年大多数行业的头部化越来越明显,这背后是科技推动和产业演变到一定程度的必然结果。

想强调的是,没有什么事情是确定的,所以我们不应该太早给终局思维太满的估值。未来充满不确定性,哪怕你认为是板上钉钉的事情,也许那根钉子没钉上去,就有可能板都没了。

未来并不像股价反映的那样一马平川,它有各种各样的可能性,所以我们要保持一份清醒和冷静,特别是在市场比较狂热时。

美国去年很火的两个说法,一个是YOLO(You Only Live Once,你只活一次),另一个是FOMO(Fear of Missing Out,害怕错过),害怕错过这班车,你如果不上车,就再也没有上车的机会。别人都上去了,你跟着上去就是了。这种情况下,更容易把局部板块的估值推到不合理的水平。看过去三十年、五十年的历史,最后的结果是必然要回归的。

吴任昊认为去年和前年一个同步发生的趋势是机构投资者的大发展。机构投资者的发展会带来市场有效性提高,长期的影响一定是让这个市场的超额收益没有那么一望而知。

目前,大部分行业定义谁是龙一还是龙二,很多时候都是简单地以规模来定义,隐含的含义就是,不管什么行业都呈现收益规模递增。但绝大多数行业的历史经验告诉我们,树不会长到月亮上去,时间拉长来看,规模收益不变就算是上天的恩赐了,总体上还是会出现规模收益递减的趋势。

对比其他成熟市场,我们完成的市场有效性提高的第一步就是好公司有了一个与之匹配的好估值和市值,下一步留给机构投资者的问题是,如何在市值和估值的“好”超越了公司的“好”的情况下投资。

港股的吸引力更好

全球资本流动变化很多,流动性环境与风格偏好既高度相关、互相影响,又各有不同。在这样的环境下,如何在A股、港股和中概股市场上做选择和资产配置?

相对于A股和美国中概股,邱国鹭认为港股的吸引力更好,美国中概股最近调整比较剧烈,也值得看。海外这两个市场都还好,虽然中概股去年涨得比较多,但是这些公司的质地还是比较好的。大多数公司的商业模式都是边际效应递减的、越大越难的,但中概股有许多公司是具有网络效应的,是越大越强的。经过剧烈的调整,不管是中概股还是港股,都能看到比较好的投资机会。港股有一些本来比较偏传统经济的公司,有各种各样瑕疵,但估值水平在如今低利率环境下是有吸引力的。不需要对未来有太多想象也能提供充足的回报的,在香港市场可以找到不少。

邓晓峰认为不同市场的公司特点不一样,比如香港市场有一批特别大的公司,很容易受政治、经济、政策等外部因素所影响,被投资者所抛弃。美国市场互联网公司比较多,是一类挺有特点的产业。国内制造业、消费特别丰富,尤其有很多小公司上市,从我们过去的经验来看,有很多小公司可以成长起来。

作为基金经理,我们还是希望找到各个市场上有独特性、有特点或者因为种种原因导致这一块明显有坑的地方。比如香港市场某些受外部政策因素所影响的公司有可能会比较好;在北美市场,互联网企业如果跟随美国市场或者因为其他原因调整下来,可能会比较好;国内的话,目前反而是要看未来可能从小公司成长成中型公司或者更大公司的机会。

冯柳今年更倾向于港股。今年比较大地增加了港股市场的配置。港股市场没有风格的扣分项,相对从容一些。

从中长期的角度来讲,吴任昊认为要把涉及到太多宏观因素且越来越复杂的艺术性判断放在其次,自下而上地在好的产业、好的公司上做选择,这可能是优于在市场中做选择的。

“狗年”二字概括未来变化的趋势

邱国鹭认为未来变化的趋势,可以概括为两个字——“狗年”。

为什么叫狗年?看他看来,狗的一生一般有12年,一年相当于人类的8岁,也就是变化特别快,没有什么事情能持续特别久。

中国是一个非常有活力的经济体,PE、VC又特别活跃,有时候看一些二级市场的消费公司,觉得它遥遥领先,但是去PE、VC一打听,可能又要投五家、十家它的竞争对手进来。

因此,所有的护城河都可以被洞穿,有的时候不是正面进攻,而是绕过。也许是载体的变化或者渠道的变迁,就像新消费者的崛起、新渠道的崛起,或者移动互联网和技术的进步,数字化、全链路、DTC直接触达消费者的能力等等,所有优势的持久力都是受到挑战的,这时不能轻易下一个结论说胜负已分,不是买赢家就可以躺着睡觉了。

另一方面,市场对新进入者给予很高的回报,有可能第一场战争打完了,第二场战争刚刚开始打。第二场也许要打五年,但才打了五个月,市场就已经给五个月的赢家很高的估值。

所以“狗年”一方面是感觉所有优势都可以被洞穿,另一方面市场对于新进入者非常狂热,只要在小组赛得了第一名,它马上就给冠军的估值。其实离比赛结束还早着呢,投资人需要保持清醒、冷静和心灵的平静。

核心还是要关注行业格局的变化,为客户创造的价值是不是还在?是不是别人没有办法颠覆?如果行业集中度和市占率在一定程度的情况下,核心还是回到怎么定义竞争范围,站在用户的角度去看,因为有时候可能垄断了某一个局部,但是并没有垄断用户触达,没有垄断整个行业。

在这个过程中,市场的错误定价也很多,有错误定价机会就来了。

(作者:李域 编辑:朱益民)